이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

경제학자들 사이에서 중앙은행(Fed)이 목표로 한 인플레이션율 2%가 비현실적이라는 지적이 나왔다. 세계 경제가 올해를 기점으로 재편되는 가운데 '낡은 수치'란 비판이 나온다.

인플레 목표치 2% 고수하는 Fed

12일(현지시간) 자산운용사 핌코의 CEO를 지낸 영국 케임브릿지 퀸스 칼리지의 모하메드 엘 에리언 총장은 파이낸셜타임스(FT)에 기고문을 내며 "Fed가 잡은 인플레이션 목표치(2%) 자체가 문제다"라며 "공급망 유동성, 에너지 전환, 자원 재분배와 지난 10년의 저성장을 감안하면 목표치는 3~4%로 올라야 한다"고 역설했다. 에리언 총장은 "Fed 위원들에겐 2%란 수치가 이상적으로 보일 수도 있다"며 "하지만 인플레이션이 장기화하면 더 안정적이고 적합한 수치가 있다는 사실을 깨닫게 될 것"이라고 설명했다.

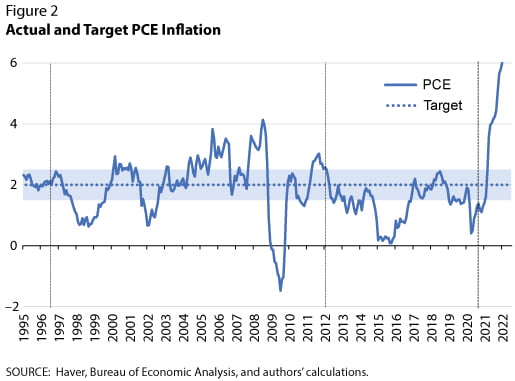

Fed가 내세운 인플레이션 목표치가 최적값이 아니라는 지적이다. Fed가 물가 지수를 측정하는 지표인 근원 개인소비지출(PCE) 물가지수는 지난 10월 5.0%를 기록했다. 최근 하락세를 보였지만 목표치(2%)를 훨씬 웃도는 수치다.

에리언 총장은 내년에도 이같은 추세가 계속될 거라 전망했다. 근원 PCE 지수가 2~3% 수준으로 내려앉을 거라는 Fed의 예상과 달리 4%대를 꾸준히 유지할 거란 설명이다.

에리언 총장은 "이제 Fed는 두 가지 선택지 앞에 섰다. 2%를 고수하면서 경제를 박살내고 일자리를 없에는 것과 인플레이션 목표치를 높여 불확실성을 늘리는 방안이다"라며 "물론 둘 다 썩 유쾌한 해법은 아니다"라고 했다.

미 경제학자들도 줄곧 인플레이션 목표치를 수정해야 한다고 강조해왔다. 다국적 회계법인 RSM의 조 부르스엘라스 수석 이코노미스트는 "Fed가 2%를 달성하려면 실업률을 6.7%까지 끌어올려야 한다"며 "만약 3%로 목표치를 조정하면 실업률 4.6% 수준으로 목표를 달성할 수 있다"고 설명했다.

메릴린치BofA의 조 퀸란 최고시장전략가는 "Fed가 그렇게 2%를 맞추려 열성이라면 최종 금리가 더 높아질 수도 있다"며 "이는 과도한 통화 긴축 정책으로 급격한 경기침체를 유발할 것"이라고 설명했다.

왜 2%인가

브루킹스연구소에 따르면 Fed가 인플레이션 목표치를 2%로 잡은 건 1996년이다. 당시 엘런 그린스펀 의장은 이를 비밀에 부쳤다. 2012년 1월 Fed 의장이던 벤 버냉키가 연방공개시장위원회(FOMC)에서 인플레이션 목표치가 2%라고 공개했다.당시 버냉키 의장은 "2%는 FOMC의 물가안정을 달성할 수 있는 최적값이다"라며 "인플레이션과 디플레이션을 예방하고 최대 고용을 달성할 수 있는 수치다"라고 설명했다.

물가 안정과 경제 성장 사이에서 균형을 맞춰주는 수치라는 설명이다. Fed는 이 값을 활용해 목표 금리를 설정한다. 경제가 인플레이션이나 디플레이션 압력 없이 잠재정상률을 회복할 수 있는 이론적 금리 수준인 중립 금리과 합산하는 것이다.

이론상의 물가 목표치를 0%로 잡지 않는 이유엔 명목 금리 산출 방식에 있다. 세인트루이스 연방은행에 따르면 물가지수는 실증적으로 양의 값으로 수렴했다. 디플레이션이 발생하는 빈도가 낮다는 설명이다. 2%로 목표치를 설정하면 실제 물가를 더 정확히 반영할 수 있게 된다.

금리 설정에 인플레이션을 반영해 더 높은 명목금리를 설정하면, Fed가 나중에 경기부양을 위한 회복력을 더 증진할 수 있다는 설명이다. 2012년 당시 버냉키 Fed 의장은 "Fed는 백지상태에서 정책을 짜지 않는다"며 "수년간의 경험, 데이터, 공청회 자료 등을 바탕으로 2%를 산출했다. 경제학계에선 목표치 설정을 두고 논쟁을 벌일 수 있겠지만, Fed의 정책과는 무관하다"고 강조했다.

2022년에 적합한 인플레이션 목표치는

하지만 지금으로선 현실과 동떨어진 수치란 비판이 나온다. 세계 경제가 재편되는 속도를 따라잡기 못한다는 지적도 잇따른다.퀸란 전략가는 "2% 룰은 세계화의 황금기에서 추산된 값이다"라며 "당시에는 공급망 혼란이 없었고, 중국에선 값싼 노동력이 공급됐고 기술 발전 속도도 빨랐다. 지금으로선 '소싯적 이야기'가 돼버렸다"고 지적했다.

세계 경제가 재편되는 게 장기적인 현상이란 분석이다. 최근 2년 간 우크라이나 전쟁, 공급망 혼란, 코로나19 등이 연달아 나타나며 인플레이션이 심화했다. 단기적 현상이란 해석도 나오지만 구조 전체가 바뀌고 있다는 반론이 나온다.

골드만삭스의 자산관리 전략가인 제임스 에슐리는 "노령화, 인구감소, 재세계화, 탄소 중립 등 거시적인 환경 자체가 변하고 있다"며 "구조 전체가 바뀌는 상황에선 Fed가 인플레이션 목표치가 적절한지 되짚을 필요가 있다"고 했다.

오현우 기자 ohw@hankyung.com