이 기사는 11월 30일 15:23 마켓인사이트에 게재된 기사입니다.

기업 자금조달 시장 양극화 현상이 본격화되고 있다. 금리 인상 기조가 다소 완화되면서 신용등급 AA급 이상 회사채와 공사채를 중심으로 매수세가 조금씩 되살아나고 있다. 하지만 기관투자가들의 선호도가 떨어지는 A급 이하 비우량 기업들은 자금 조달에 어려움을 겪고 있는 모양새다. 채권시장 마비 현상을 촉발한 단기자금 조달 시장도 냉각기에서 벗어나지 못하고 있다.

◆AA급 이상 채권 시장 매수세 몰려

투자은행(IB) 업계에 따르면 AA급 회사채 조달 시장에 순풍이 불고 있다. 하이투자증권이 지난 29일 1800억원어치 회사채 수요예측을 진행한 결과, 총 5410억원이 넘는 매수 주문이 들어왔다. 1년 만기 회사채 1300억원에 3540억원, 2년 만기 회사채 200억원에 710억원, 3년 만기 회사채 300억원에 1160억원이 각각 접수됐다. 하이투자증권이 발행하는 회사채의 신용등급은 ‘A+(긍정적)’ 수준이지만 모회사인 DGB금융지주의 지급보증으로 신용등급을 ‘AAA’로 끌어올렸다. 흥행에 성공하면서 최대 3000억원까지 증액을 고려하고 있다.SK그룹 지주사 SK(AA+급)와 SK텔레콤(AAA급)도 회사채 시장에 출격한다. SK는 회사채 시장의 대표적인 ‘큰손’으로 꼽힌다. SK가 회사채 발행에 나선 건 올 들어 네 번째다. 지난달 SK는 창사 이래 처음으로 발행한 장기 CP에서도 완판을 기록하는 등 좋은 성적을 거둔 바 있다.

공모 회사채 수요예측이 열리는 건 지난달 28일 교보증권(AA-급) 이후 한 달여만에 처음이다. 그간 강원도 레고랜드 사태로 채권시장이 마비되면서 회사채 발행 시장은 크게 위축됐다. 우량 채권으로 꼽히는 LG유플러스(AA급)가 지난달 열린 회사채 수요예측에서 처음으로 미매각된 게 대표적이다. 한온시스템(AA-급), 한화솔루션(AA-급)도 미매각 사태를 벗어나지 못했다.

하지만 최근 들어 채권시장이 다소 안정됐다는 판단에 우량 기업들이 자금 조달에 다시 시동을 걸고 있다. 한 대형 증권사 회사채 발행 관계자는 “채권시장 안정화 정책이 가동되고 있는 데다 금리 인상 속도가 조절된다는 기대감에 우량 채권을 매수하려는 기관투자가들이 늘어나고 있다”고 말했다.

회사채뿐 아니라 만기 1년 이상의 장기 CP 시장에 뛰어드는 우량 기업들도 속속 등장하고 있다. 롯데카드는 최근 증권신고서를 내고 500억원 규모의 3년 만기 CP 발행에 나섰다. 신용평가사들은 롯데카드의 단기 신용등급을 ‘A1’, 장기 신용등급을 ‘AA-’로 매겼다.

AAA급 공사채 시장도 회복세다. 지난 28일 열린 4000억원 규모 한국전력채권 입찰에선 1조7000억원이 넘는 응찰을 받았다. 매수 주문이 몰리면서 민평금리(민간채권평가사 평균 평가금리)보다 낮은 수준에 금리가 책정됐다. 2년 만기는 연 5.34%, 3년 만기는 연 5.35%로 책정됐다. 지난 22일 한전채 2년 만기가 연 5.60%, 3년 만기가 연 5.65%에 발행된 것과 비교하면 조달 금리가 떨어졌다. 한국자산관리공사(AAA급)는 25일 열린 1000억원 규모 공사채 입찰에서 8800억원의 응찰액이 들어왔다.

◆CP 등 단기자금 시장 ‘냉각기’는 지속

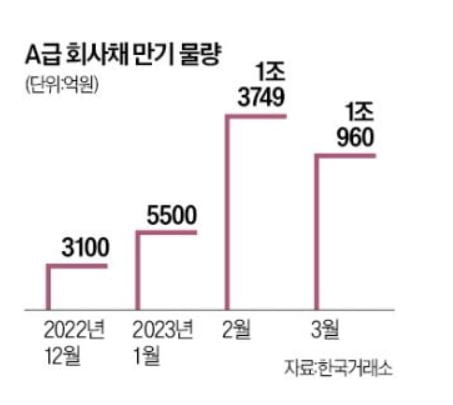

다만 A급 이하 기업들은 자금조달에 어려움을 겪고 있다. AA급 이상 우량 채권의 금리가 치솟으면서 기관들이 A급 채권에 투자할 유인이 줄어든 여파다. 정부가 도입한 채권시장안정펀드도 매입 대상이 AA급 이상 우량채(회사채 기준)에 한정돼 있어 A급 기업에는 그림의 떡이다. 신용보증기금 등이 보증하는 프라이머리 채권담보부증권(P-CBO)는 비우량채로 분류되는 BBB급 이하 기업들을 주로 지원한다.

일부 우량채들이 좋은 성적을 거두고 있지만 기업들의 자금조달 환경을 보여주는 신용스프레드는 여전히 개선되지 않고 있다. AA-급 무보증 회사채 3년물 금리와 국고채 3년물 금리의 신용 스프레드는 1.745%포인트(29일 기준)까지 뛰었다. 2009년 4월 이후 13년 만에 가장 큰 폭이다.

채권시장 마비 사태를 촉발한 단기자금 시장의 ‘돈맥경화’ 현상도 풀리지 않고 있다. 대표적인 단기자금 시장 지표인 CP 금리(A1급 91일물 기준)는 지난 29일까지 47거래일 연속 상승했다. 정부가 채권시장안정펀드(채안펀드) 규모를 5조원 더 늘리고 증권사?건설사 보증 부동산 프로젝트파이낸싱(PF) 자산유동화기업어음(ABCP) 매입 프로그램의 집행 속도를 높인 것도 이 때문이다.

김명실 하이투자증권 연구원은 “국내 채권시장은 시장 불안이 조금씩 진정되는 모습”이라며 “정부 정책 지원으로 최악의 시나리오는 피해갈 수 있지만 단기자금 시장에 가시적인 성과가 확인되기까지는 시간이 더 필요할 것”이라고 말했다.