케펠인프라가 이 같은 베팅이 가능했던 것은 ‘킹달러’ 덕분이다. 원화 가격이 추락하면서 한국 기업을 상대적으로 싸게 인수할 수 있었기 때문이다. 케펠인프라는 인수자금으로 환율 1400원 기준 5억3940만달러를 지급했을 것으로 추산된다. 이 거래가 시작된 올초 기준으로 환율 1100원을 적용하면 6억8650만달러를 내야 했다.

외국계 독무대 된 국내 M&A 시장

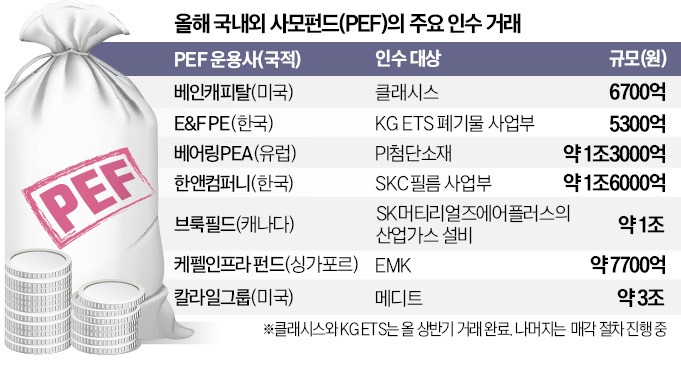

글로벌 PEF가 킹달러를 등에 업고 올해 M&A 시장에 나온 기업들을 사실상 독식하고 있다. 가격 경쟁이 승부를 가르는 경쟁 입찰 거래는 해외 PEF의 독무대가 되고 있다. 올해 5000억원 이상 규모의 국내외 PEF 거래 중 E&F프라이빗에쿼티(PE)가 인수한 KG ETS 폐기물사업부를 제외하고 대부분 해외 PEF가 새 주인이 됐다.이 같은 현상은 하반기 들어 더욱 심해지고 있다. 지난 8월 말까지만 해도 환율이 1300원 수준을 유지했지만 지난달 처음 1400원을 돌파하면서다. 10월 들어서만 EMK와 브룩필드가 인수한 1조원 규모의 SK머티리얼즈에어플러스 산업가스 설비 거래가 잇따라 성사됐다. 캐나다를 기반으로 한 자산운용사 브룩필드는 인수 자금으로 환율 1400원 기준 약 7억7700만달러를 지급했을 것으로 추산된다. 연초였다면 1100원 기준 9억8890만달러를 써내야 했지만 2억달러 이상 싼 가격에 인수하는 데 성공했다.

베어링PEA가 인수한 PI첨단소재 거래 역시 마찬가지다. 베어링PEA는 지난 6월 글랜우드PE로부터 PI첨단소재를 1조3000억원(주당 8만원 수준)에 인수하는 계약을 맺었다. 현재 주가가 3만원 수준까지 떨어져 거래 성사 여부를 놓고 우려가 있지만 당시보다 달러 가치가 크게 올라 큰 영향이 없을 것이란 관측이 많다.

알짜 기업, 해외 자본 ‘싹쓸이’ 우려

토종 PEF로서는 속수무책일 수밖에 없다는 게 업계 분석이다. 블라인드 펀드에 자금을 대주는 기관출자자(LP) 대부분이 국내 연기금이나 공제회 같은 기관투자가이기 때문이다. 원화로 자금을 받아 인수자금을 지급한다. 게다가 고금리 영향으로 인수금융이 연 8% 이상으로 치솟으면서 자금 조달에도 애로를 겪고 있다.국내 PEF 중에서는 MBK파트너스와 한앤컴퍼니가 킹달러 덕을 보고 있다. 토종 운용사지만 해외 LP로부터 펀드 자금을 출자받아 달러로 인수자금을 조달하기 때문이다. 한앤컴퍼니가 1조6000억원 규모의 SKC 필름사업부를 인수하는 데 성공할 수 있었던 것도 달러로 자금을 내기 때문이라는 게 업계의 분석이다.

일각에선 국내 알짜 기업이 해외에 잇따라 팔리는 것에 우려 섞인 시각도 나타나고 있다. 킹달러 현상이 지속되면 가격적으로는 국내 기업과 PEF가 경쟁상대가 되지 않아 해외 자금의 국내 M&A 독식 현상이 심화될 수 있기 때문이다. 투자은행(IB)업계 관계자는 “킹달러 추세가 지속되면 M&A 시장에서의 양극화 현상은 갈수록 심각해질 것”이라고 말했다.

김채연 기자 why29@hankyung.com