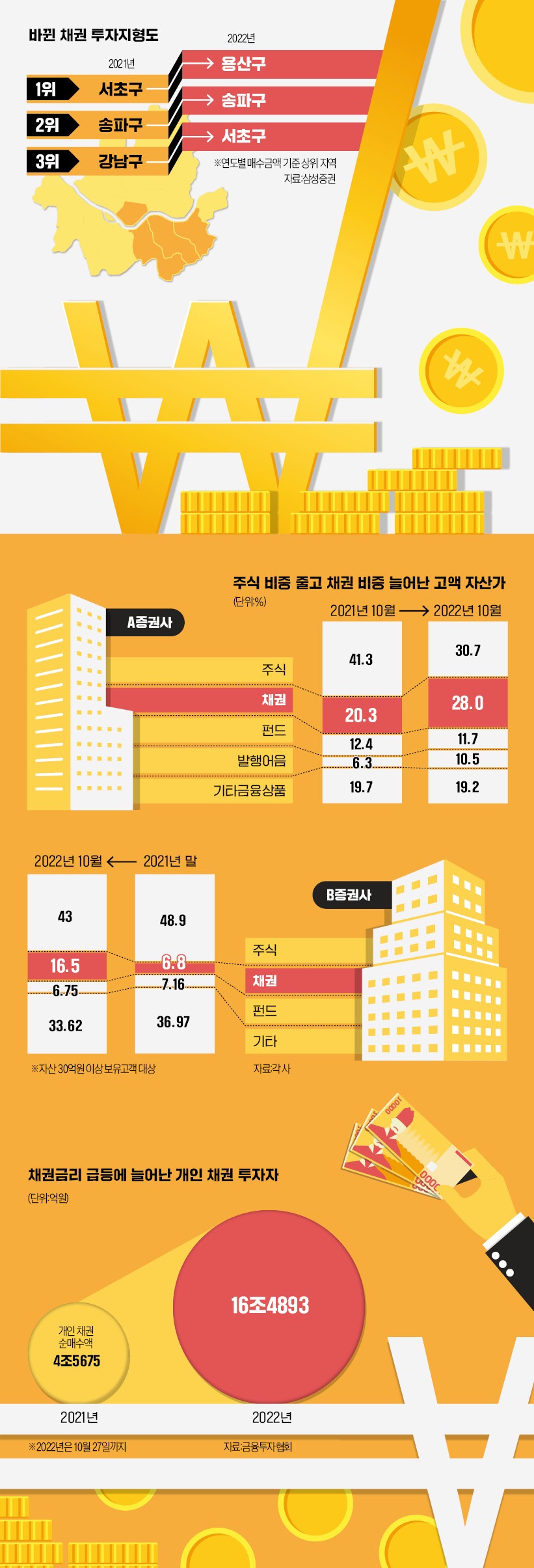

주식 줄이고 채권 늘린 자산가들

한국경제신문은 국내 주요 증권사 세 곳을 통해 예탁 자산 30억원 이상인 고액 자산가들이 보유한 주식과 채권 비중을 조사했다. 그 결과 세 곳 모두 주식 비중은 줄어들고, 채권 비중은 늘어난 것으로 나타났다.A증권사는 지난해 10월 기준 고액 자산가의 주식 비중이 41.3%였다. 1년 후 주식 비중은 30.7%로 10%포인트 이상 낮아졌다. 채권 비중은 20.3%에서 28.0%로 증가했다. 채권과 마찬가지로 고정금리를 받을 수 있는 발행어음도 비중이 6.3%에서 10.5%로 뛰었다.

B증권사 역시 고액자산가 포트폴리오에서 채권 비중이 늘었다. 지난해 말 기준 6.8%이던 채권 비중은 이달 16.5%까지 치솟았다. 주식 비중은 48.9%에서 43.0%로 낮아졌다.

C증권사에서도 비슷한 경향이 나타났다. 주식 비중은 지난해 10월 89.0%에서 83.4%로 낮아졌다. 평가금액으로 보면 39조612억원에서 23조7979억원으로 줄었다. 채권 비중은 1.8%에서 4.0%로 높아졌다. 채권 보유 평가금액은 7704억원에서 1조1370억원으로 증가했다.

최근 들어서는 고액 자산가들이 장기 국채를 매수하는 경향이 더 뚜렷해졌다고 전문가들은 설명한다. 삼성증권에 따르면 이 회사의 예탁자산 30억원 이상 고액 자산가들은 20년 미만 장기 국채를 지난달 1000억원가량 순매수했다. 주로 사들인 채권은 2019년 발행된 연 1%대 저금리 채권이다. 지난 1~8월 매수량의 10.8배에 달한다.

박주한 삼성증권 채권상품팀장은 “과거 저금리 시기에 낮은 표면금리로 발행된 경우 채권가격이 액면가 대비 하락해 매매차익을 볼 수 있다”며 “세금은 표면금리에 대한 이자소득세만 내면 돼 절세효과가 있다”고 했다. 이어 “금융소득종합과세 최고 세율을 적용받는 고액 자산가에게 유리하다”고 설명했다.

고금리에 개미들도 채권 ‘사자’

채권 투자에 발을 들이는 개미 투자자도 크게 늘어나고 있다. 금융투자협회에 따르면 올해 들어 개인 채권 순매수액은 16조4893억원으로 지난해 4조5675억원에 비해 3.6배 이상으로 늘었다.KB증권에 따르면 올해 이 회사에서 채권을 매수한 투자자는 1만4289명으로 이 중 63.5%가 처음 계좌를 개설한 신규 고객으로 조사됐다. 한국투자증권은 올해 신규 고객의 채권 및 발행어음 자산 비중이 58%에 달한 것으로 나타났다.

고금리를 내세운 신용등급 AA 이상 채권이 많아지면서 주식 대비 투자 매력이 높아진 것도 개미들이 채권에 투자하는 이유다. 최근 한국전력이 발행한 2년 만기 한전채는 발행금리가 연 5.9%로 2008년 11월 이후 최고치를 기록했다. 한전채는 AAA 등급 공사채로 신용도가 국공채와 비슷하다.

전문가들은 초보 채권 투자자라면 금리 방향성을 염두에 둬야 한다고 조언했다. 금리가 상승한다고 본다면 듀레이션(투자자금의 평균 회수 기간)이 짧은 채권에 투자해야 한다. 금리가 오를수록 채권 가격은 하락하기 때문이다.

금리 하락을 예상한다면 장기채에 투자하는 것이 적합하다. 장기채는 금리 변동에 따른 수익률 차이가 단기채보다 더 크다. 금리가 장기적으로 하락한다면 채권가격이 상승하므로 장기채의 수익성은 그만큼 높아지게 된다. 채권 관련 상장지수펀드(ETF)는 직접 투자와 달리 만기 상환이 없어 금리에 따른 평가손실을 고스란히 볼 수 있다.

박 팀장은 “개인 채권 투자자는 대부분 만기까지 보유하는 것을 목적으로 하므로 평가손실이 나더라도 만기까지 보유만 한다면 원금은 지킬 수 있다”며 “최근 발행금리가 꾸준히 오르고 있지만, 채권금리는 중앙은행 기준금리가 고점을 지나기 전에 떨어지기 시작하므로 투자 타이밍을 잘 잡아야 한다”고 조언했다.

배태웅 기자 btu104@hankyung.com