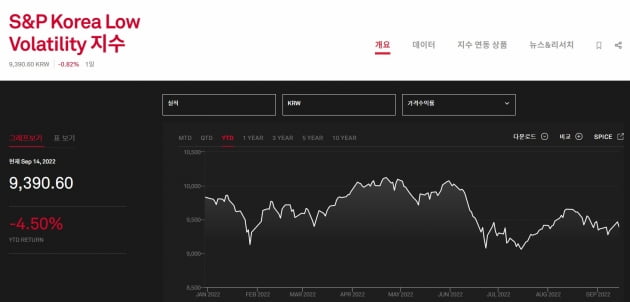

15일 S&P다우존스에 따르면 ‘S&P 한국 저변동성지수’는 국내 증시가 약세장이 시작된 지난달 16일부터 이달 14일까지 2.69% 하락했다. 같은 기간 코스피지수가 4.82% 하락한 것을 고려하면 시장수익률을 웃돌았다. 올해 전체로 보면 S&P 한국 저변동성지수는 연초 대비 4.5% 하락하는데 그친 것으로 나타났다.

Fed가 기준금리를 0.75%포인트보다 더 올릴 수 있다는 전망이 힘을 얻으면서 저변동성 종목들에도 최근 투자자들의 관심이 쏠리고 있다. 변동성이 높은 성장주들은 금리 인상 국면에서 주가가 크게 하락하지만, 주가 변동성이 적은 종목들은 시장 대비 수익률을 방어할 수 있어서다. Fed워치에 따르면 9월 미국 기준금리가 1%포인트 인상될 확률은 13일 하루 만에 0%에서 32%까지 오른 것으로 나타났다.

저변동성 종목 중에서도 주가순자산비율(PBR)이 1배 미만으로 저평가된 종목을 먼저 살펴야 한다는게 전문가들의 조언이다. 현대차증권에 따르면 12개월 선행 PBR이 1배 미만이면서, 최근 1개월간 주가 변동율이 25% 아래인 종목으로는 KT, 삼성화재, DB손해보험, GS, 삼성카드, 현대백화점 등이 꼽혔다.

최근 수익률 기준으로 보면 GS가 가장 우수한 편이다. 최근 1개월(8월16~9월14일) 간 4.22% 상승했다. 삼성화재(-2.28%), 효성(-2.23%)은 소폭 하락했지만 시장수익률과 비교하면 선방한 편이다.

연초 대비로 보면 KT가 19.44%, DB손해보험이 7.41%, GS가 15.23% 올라 올해 약세장에서도 시장 대비 높은 수익률을 거둔 것으로 나타났다. 현대백화점은 올해 들어 주가가 18% 이상 하락했지만, 애널리스트들은 현대백화점의 3분기 영업이익이 전년 대비 50% 이상 늘어날 것으로 예상하고 있어 반전을 기대해 볼만하다는 평가가 나온다.

김중원 현대차증권 연구원은 “저변동성지수는 7~8월 반등장에서는 부진했지만, 9월 이후 코스피지수 변동성이 재차 확대되면서 다시 강세를 기록하고 있다”며 “금리 상승 국면에서는 특히 가치주가 성장주 대비 강세를 기록하므로 주목해야 한다”고 했다.

배태웅 기자 btu104@hankyung.com