‘배당 축소 시그널’ 우려

5일 은행권에 따르면 금융당국은 은행들에 대손준비금 적립을 요구할 수 있는 제도인 ‘특별 대손준비금 적립 요구권’ 도입을 검토하고 있다. 대손준비금은 국제회계기준에 따라 은행들이 직접 산정해 쌓는 대손충당금 외에 은행업 감독규정에 따라 추가로 적립해야 하는 돈이다.현행 은행업 감독규정엔 금융사고가 발생했을 때 특별 대손충당금 적립을 요구할 수 있다. 금감원은 이 조건에 ‘경제 전망’을 반영해 추가 적립을 요구할 가능성이 큰 것으로 알려졌다. 코로나19 사태 이후 금융 지원 조치를 받은 대출 잔액이 133조4000억원에 달하는 만큼 금리 인상 시 대출 부실 가능성이 크다는 이유에서다.

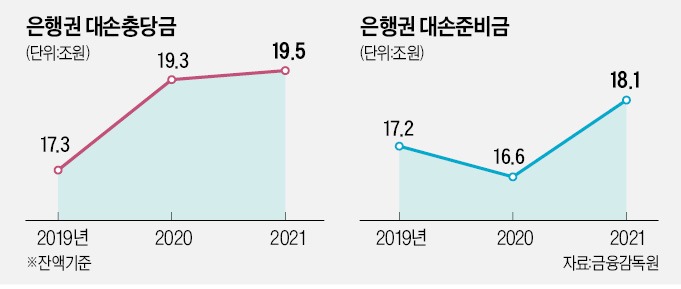

대손준비금은 회계상 배당 재원으로 쓰이는 이익잉여금에 반영돼 배당 여력을 제한한다. 시중은행들이 쌓은 대손준비금(18조1000억원)과 대손충당금(19조5000억원)은 작년 말 기준으로 총 37조6000억원 규모다. 한 금융지주사 임원은 “4대 금융지주(KB 신한 하나 우리)의 이익잉여금은 20조원을 웃돌아 대손준비금을 늘려도 실제 배당엔 영향이 크지 않다”면서도 “대손준비금 확대를 ‘배당 축소 시그널’로 받아들인 외국인 투자자들이 이탈하는 게 가장 큰 문제”라고 지적했다.

우리금융을 제외한 3대 금융지주의 외국인 주주 지분율은 60~70%에 달한다. 가뜩이나 국내 금융지주의 배당성향이 25% 안팎으로 30~40% 수준인 미국, 유럽에 비해 낮은 편인데 이마저 줄어들 가능성이 제기되면서 외국인 주주들도 금융주를 외면하고 있다. 지난달 4대 금융지주 주가는 10% 넘게 떨어지며 시가총액이 10조원 넘게 증발했다.

금리 오르면 충당금 눈덩이

은행들은 올해 2분기 결산부터 대손충당금을 더 쌓아야 할 처지다. 금감원과 시중은행이 참여한 ‘대손충당금 미래 전망 반영 방식 개선 태스크포스(TF)’가 경제성장률 등 미래 전망 반영률을 높이는 방식으로 대손충당금 적립 기준을 강화했기 때문이다. 경제협력개발기구(OECD) 등이 물가 상승과 경기 침체를 이유로 한국의 성장률 전망치를 하향 조정하고 있어 대손충당금 추가 적립이 불가피한 것으로 은행들은 보고 있다. 한 시중은행 리스크관리 담당 임원은 “TF의 지침을 반영한 결과 기존보다 10%가량 추가 대손충당금 적립이 필요하다는 결론이 나왔다”고 했다. 비용으로 분류되는 대손충당금 적립이 늘어날수록 은행의 이익은 줄어들 수밖에 없다.한국은행의 기준금리 인상 속도가 빨라질수록 은행들의 대손충당금 적립 부담이 커질 것이란 전망도 나온다. 한국기업평가는 연 1.75%인 기준금리가 연말까지 연 2.75%로 오르면 시중은행은 6조1000억원의 대손충당금을 더 쌓아야 할 것으로 추정했다. 지난해 시중은행 당기순이익(14조4000억원)의 42.3%에 달한다.

김보형 기자 kph21c@hankyung.com