1일 투자은행(IB)업계에 따르면 일진머티리얼즈와 매각주관사인 씨티글로벌마켓증권은 이날 최대 주주인 허재명 일진머티리얼즈 사장이 보유한 경영권 지분 53.3% 매각을 위해 예비입찰(LOI)을 시행했다. 입찰에는 롯데케미칼, 해외 기업, 미국계 PEF 운용사인 베인캐피탈 등이 참여한 것으로 파악됐다. 매각 측은 이르면 다음주 적격인수후보(쇼트리스트)를 선정할 계획이다.

1일 투자은행(IB)업계에 따르면 일진머티리얼즈와 매각주관사인 씨티글로벌마켓증권은 이날 최대 주주인 허재명 일진머티리얼즈 사장이 보유한 경영권 지분 53.3% 매각을 위해 예비입찰(LOI)을 시행했다. 입찰에는 롯데케미칼, 해외 기업, 미국계 PEF 운용사인 베인캐피탈 등이 참여한 것으로 파악됐다. 매각 측은 이르면 다음주 적격인수후보(쇼트리스트)를 선정할 계획이다.일진머티리얼즈 인수전은 지난 5월 중순 시장에 ‘깜짝 매물’로 등장했을 때만 해도 국내외 수십여 곳의 기업과 PEF가 투자설명서(IM)를 받아가면서 치열한 경쟁이 이뤄질 것으로 예상됐다. 하지만 이날 입찰 결과는 기대에 미치지 못했다.

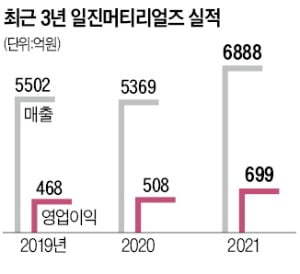

일진머티리얼즈는 글로벌 동박시장에서 점유율 13% 안팎을 보유한 5위권 기업이다. 동박은 2차전지용 배터리의 핵심소재로 성장성도 크다는 평가를 받는다. 하지만 각국의 금리 인상 여파 등으로 글로벌 증시가 급락하고 자금 조달도 어려워지자 상당수 인수 후보자들이 몸을 사린 것 아니냐는 분석이 제기되고 있다.

일진머티리얼즈는 이번 입찰을 앞두고 삼성SDI에 8조5000억원 상당의 동박 공급 계약 체결 소식을 공개하기도 했지만 인수전 흥행에는 별 영향을 미치지 못한 것으로 보인다. 일진머티리얼즈 주가는 매각 소식이 전해졌던 5월 24일 9만3900원이었으나 이날 6만8500원으로 20% 이상 빠졌다.

이번 인수전 성사 여부의 최대 관건은 결국 ‘몸값’이 될 전망이다. 동박 사업은 해외 공장 증설을 위해 신규 투자가 필수적이다. 허 사장이 일진머티리얼즈 매각을 결심한 것도 신규 투자 자금력에 대한 한계를 느낀 때문으로 알려졌다.

시장에서는 허 사장 지분 인수 금액 최소 2조~3조원을 포함해 추가 투자 비용을 감안하면 일진머티리얼즈를 인수하는 기업은 최소 5조원을 투입해야 할 것으로 예상하고 있다.

유력 후보로 꼽히는 롯데케미칼은 공격적으로 인수 가격을 써내지 않을 것이란 전망이 많다. 인수전에 끝까지 완주할지도 미지수란 분석도 나온다.

롯데케미칼은 앞서 계열사 롯데정밀화학을 통해 동박 제조 기업인 솔루스첨단소재의 LP(지분투자자)로 3000억원을 투자한 바 있다.

IB업계 관계자는 “일진머티리얼즈가 좋은 매물인 것은 맞지만 현재 시장 상황을 보면 최악의 타이밍”이라며 “매각과 매수자 간 가격 눈높이를 맞추기가 쉽지 않을 것”이라고 말했다.

김채연/차준호/박시은 기자 why29@hankyung.com