21일 한국경제신문이 국내 4대 은행(국민 신한 하나 우리)과 미국 4대 은행(JP모간 뱅크오브아메리카 씨티 웰스파고)의 주요 경영지표를 비교한 결과, 이자이익 자체보다는 이자이익에 편중된 국내 은행의 수익구조가 문제로 지적된다.

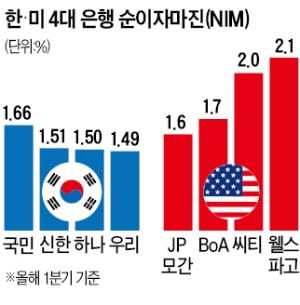

21일 한국경제신문이 국내 4대 은행(국민 신한 하나 우리)과 미국 4대 은행(JP모간 뱅크오브아메리카 씨티 웰스파고)의 주요 경영지표를 비교한 결과, 이자이익 자체보다는 이자이익에 편중된 국내 은행의 수익구조가 문제로 지적된다.코로나19 사태 이후 기준금리를 올린 지난해 8월부터 국내 은행의 예대금리차(대출금리와 예금금리 간 차이)는 확대되고 있다. 작년 3분기 1.8%포인트였던 예대금리차는 올해 1분기 1.93%포인트로 커졌다. 미국 은행은 예대금리차를 공시하지 않아 국내 은행과 직접 비교하기는 어렵다. 대신 은행의 자산운용 수익에서 조달비용을 뺀 뒤 운용자산 총액으로 나눈 순이자마진(NIM)을 통해 간접적인 추정은 가능하다. 국내 4대 은행의 1분기 NIM은 국민은행이 1.66%로 가장 높고 신한(1.51%) 하나(1.50%) 우리(1.49%) 순이다. 반면 미국 4대 은행의 NIM은 1.6~2.1%로 국내 은행보다 높다.

국내 은행의 예대금리차 확대는 요구불예금과 변동금리 대출 등 금융시장의 구조적인 문제로 접근해야 한다는 지적도 나온다. 국민은행과 우리은행은 이자가 연 0.1%에 불과한 요구불예금 비중이 원화예수금의 절반을 넘는다. 예금금리 인상에서 제외되는 요구불예금이 많은 것이다. 반면 가계대출에서 주택담보대출 등 변동금리 대출이 차지하는 비중은 80%에 달한다. 대출금리 인상 속도가 예금금리보다 빠를 수밖에 없는 구조다.

국내 은행들이 이자 장사를 한다는 비판은 수익구조에서 나타난다. 올해 1분기 국내 은행의 전체 이익에서 이자이익이 차지하는 비중은 90.6%에 달했다. 85.6%였던 작년보다 이자이익 의존도가 더 커졌다. JP모간 등 글로벌 100대 금융회사 이자이익 비중(40.8%)의 두 배를 웃돈다. 은행의 공공성을 주문하는 금융당국 때문에 수수료 등 비이자이익 확대가 쉽지 않다는 지적도 있다.

국내 은행들은 수익성 지표에서도 미국 은행에 크게 뒤진다. 은행이 자산을 얼마나 효율적으로 운용했는지 보여주는 총자산이익률(ROA)이 대표적이다. 국내 4대 은행의 1분기 평균 ROA는 0.72%다. ROA가 0.72%라는 것은 은행이 1000원을 굴려 연간 7.2원의 이익을 냈다는 뜻이다. 미국 4대 은행은 ROA가 1%를 넘는다. 국내 4대 은행의 평균 자기자본이익률(ROE)도 11.54%로 최고 18%에 달하는 미국 은행들에 비해 뒤진다. ROE는 투입한 자본이 얼마만큼의 이익을 내고 있는지 나타내는 지표다.

대손충당금 적립은 국내 은행들이 미국 은행의 20%에 그치는 것으로 나타났다. 대손충당금은 미래에 발생할 손실에 쓰기 위해 미리 쌓아두는 자금이다. 국내 4대 은행의 총대출 대비 충당금 비중을 뜻하는 대손비용률은 0.02~0.03%로 JP모간(0.10%)의 5분의 1 수준에 그쳤다. 오는 9월 코로나19 대출 만기 연장과 상환 유예 조치가 종료된 이후 대출 부실이 심화하면 은행들의 건전성이 우려된다는 지적이 많다.

김보형 기자 kph21c@hankyung.com