이 기사는 06월 21일 10:52 마켓인사이트에 게재된 기사입니다.

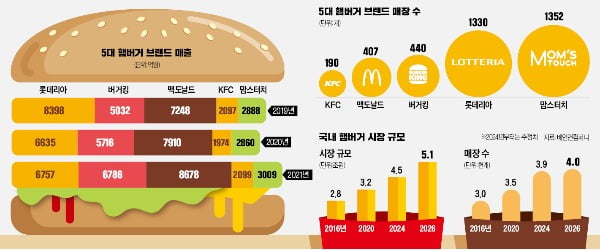

맥도날드 버거킹 KFC 맘스터치 등 햄버거 시장을 대표하는 브랜드들이 잇따라 인수합병(M&A) 식탁에 올랐지만 M&A업계의 분위기는 싸늘하다. 국내 법인 혹은 운영권을 인수한 이후에도 매년 대규모의 로열티 수수료를 글로벌 본사에 지급해야 하는 데다 운영을 둔 자율권까지 제한받는 글로벌 프랜차이즈 M&A의 특수한 계약 구조가 흥행 부진의 원인으로 꼽힌다. 글로벌 본사들이 몸값을 낮추거나 계약 조건을 조정하는 등 눈높이를 맞추지 않으면 새 주인 찾기에 어려움을 겪을 것이란 전망이 나온다.

韓 법인 적자에도…맥도날드는 수백억 수수료

19일 투자은행(IB)업계에 따르면 한국과 일본의 버거킹 사업을 내놓은 사모펀드(PEF)운용사 어피너티에쿼티파트너스는 본입찰을 앞두고 후속 절차를 밟지 못하고 있다. KG그룹도 2017년 인수한 KFC코리아의 매각에 돌입했지만 예상보다 저조한 참여에 고심 중이다. 최근 '반올림 피자'를 인수한 오케스트라프라이빗에쿼티 등이 인수전에 참여했지만, 업계에선 투자 원금 수준인 1000억원의 몸값만 받아내도 성공이란 평가가 나온다.

최근에는 미국 맥도날드 본사까지 한국맥도날드 매각을 결정해 대열에 합류했지만 흥행 여부는 불투명하다. 맥도날드는 2016년에도 한 차례 한국맥도날드의 매각을 시도했다. CJ그룹, 매일유업·칼라일 컨소시엄 등이 관심을 보였지만 인수 후보들과 눈높이 차이로 백지화했다. 이후 2019년에도 글로벌IB 한 곳을 선임해 잠재 매수인들에 접촉했지만 거래 성사에 이르진 못했다.

업계에선 글로벌 프랜차이즈 M&A들이 시장에서 소외된 원인으로 본사에 종속된 특수한 계약 방식을 꼽는다. 맥도날드 본사 및 모회사인 RBI를 통해 버거킹을 운영 중인 글로벌 PEF운용사 3G캐피탈, KFC 브랜드를 보유한 미국의 염브랜즈 등은 전세계 가맹 법인으로부터 연간 매출액의 약 5%를 로열티 수수료로 얻는다. 기술사용료와 신규 점포 개설에 따른 비용도 별도다. 매년 한국맥도날드 매출액의 5%를 수수료와 신규 점포당 4만5000달러의 기술료를 얻는 맥도날드 본사가 대표적이다. 한국맥도날드는 2020년과 2021년 각각 483억원, 277억원의 적자를 기록했지만 '매출액'에 연동된 수수료 계약에 따라 두 해 각각 400억원대의 수수료를 지급해야 했다.

이 같은 구조는 국내 법인을 인수하려는 후보들과 글로벌 본사 간 갈등 원인으로도 꼽힌다. 본사 입장에선 로열티 수익을 극대화하기 위해선 브랜드의 정체성을 해치지 않는 선에서 매 년 급속한 매출 성장세를 유지하는 것이 최선이다. 반면 인수자 입장에선 투자금 회수를 위해선 순이익, 상각전영업이익(EBITDA) 등 수익성을 최우선에 둘 수밖에 없다. 각 주체의 이해관계가 다르다보니 의사결정마다 혼선을 겪거나 갈등을 보이는 사례도 감지된다. KFC코리아도 공시를 통해 "당사와 KFC본사(KFC레스토랑아시아)간 합의가 이루어지지 않은 기술사용료 산정기준의 차이로 KFC레스토랑아시아 측이 지급보증을 실행했다"고 간접적으로 밝히기도 했다.

IB업계 관계자는 "지난해 염브랜즈의 CEO가 KFC아시아에서 잔뼈가 굵은 사비르 사미 대표로 바뀐 무렵부터 한국법인 운영을 두고 KG그룹과 본사 간의 갈등이 심해졌고 결국 KFC코리아가 매물로 나왔다는 이야기도 있다"고 말했다.

"매해 매장수 늘려라"·"허락없이 메뉴 변경 안 돼"…브랜드가 족쇄 될 수도

인수 측입장에서 더욱 까다로운 조항은 국내 법인이 글로벌 본사에 준수해야 하는 모든 권리와 의무들이 담긴 '마스터프랜차이즈(MF)' 계약이다. 매장 수 확장과 시설 및 메뉴 관리, 식자재 납품 조건, 계약 불이행과 돌발상황에 따른 책임 소지 등 영업에 관한 모든 논의가 포함된다. 글로벌 본사 입장에선 다양한 국가를 기반으로 사업을 확장하면서 자사의 브랜드 가치를 유지하고 통일성을 갖추기 위한 방편이지만, 운영 법인 입장에선 지나친 제약으로 받아들일 수 있는 상황이다.특히 인수 후보들은 브랜드들이 고수하는 점포개발계획(Development Plan) 조항을 골칫거리로 꼽는다. 해당 계약에 따르면 인수자는 매 년 점포를 일정 수준까지 확장하고 유지해야 한다. 특히 KFC 피자헛 타코벨 등을 보유한 미국의 염브랜즈는 전세계 프랜차이즈 계약에서 이를 의무적으로 넣는 곳으로 알려졌다. 계약서에 표를 첨부해 매해 달성해하는 매장 수를 제시하는 방식이다. 인수자 입장에선 국내 법인의 자산과 영업권을 인수하는 협상 외에도 부대 조항 조정을 위해 본사와의 협상을 진행해야 한다.

이외에도 MF 계약상 기본적인 메뉴 구성 등 운영을 두고도 본사의 승인은 필수적이다. 특히 맥도날드의 경우 레시피 변경은 물론 국내 마케팅 프로모션에도 본사의 승인이 필수적인 것으로 알려졌다. 대부분 프랜차이즈들이 신규 매장의 위치 및 매장 컨셉에서 할인 행사, 배달 도입 유무에 이르기까지 경영활동과 관련된 승인도 본사와 논의돼야 한다.

글로벌 본사가 '브랜드 정체성 유지'라는 기조를 고수하는 상황에서 인수 후보들 입장에선 경영 활동에 제약이 될 수 있다. 최근 신세계그룹의 스타벅스코리아 인수 과정에서 스타벅스 본사와 계약 사항이 일부 공개된 점이 대표적이다. 신세계그룹이 MF 조건을 어길 경우 스타벅스 본사가 스타벅스코리아의 지분을 시가의 35% 할인해 인수할 수 있는 조항이 드러나며 화제가 됐다. 국내법인의 감사 권한 등 인사권을 매각 이후에도 본사가 쥐거나 한국 법인의 상장을 원천적으로 막는 경우도 업계에서 언급되는 사례다.

글로벌 프랜차이즈 투자 사례 중 유일한 성공사례로 꼽히는 PEF운용사 스카이레이크의 아웃백 M&A에서도 MF조항을 사전에 조정한 점이 빼놓을 수 없는 성공요인이다. 스카이레이크는 2016년 당시 아웃백 국내 법인의 누적 적자로 고심에 빠진 블루밍과 협상을 통해 수수료 지급율을 낮추고 의무출점 조항 등 일부 조항을 없앤 후 인수에 나섰다. PEF업계 관계자는 "스카이레이크도 MF 조정이 없었다면 새 스테이크 메뉴 도입이나 딜리버리 도입 등 아웃백을 바꾼 의사결정들이 본사의 동의를 얻어야하는 탓에 지체됐을 것"이라며 "원자재가격 상승 등으로 경영 환경이 밝지 않은 상황에서 햄버거 프랜차이즈 본사들이 얼마나 조건을 양보할지가 거래 성사에 관건일 것"이라고 말했다.

차준호 기자 chacha@hankyung.com