이 기사는 06월 17일 08:31 마켓인사이트에 게재된 기사입니다.

글로벌 사모펀드(PEF)와 벤처캐피털(VC)이 중국 기업에 등을 돌리고 있다. 중국 정부의 과도중국의 비상장 기업 주식을 사들이는 글로벌 기관투자가 자금이 올 들어 급감한 것으로 나타났다. 정부 간섭으로 투자 수익 회수 불확실성이 커졌다는 우려에서다. 2020년부터 본격화한 중국 정부의 해외 기업공개(IPO) 규제, 올해 대도시 전면 봉쇄 충격 등이 영향을 미쳤다.

◆신규 자금 모집 급감

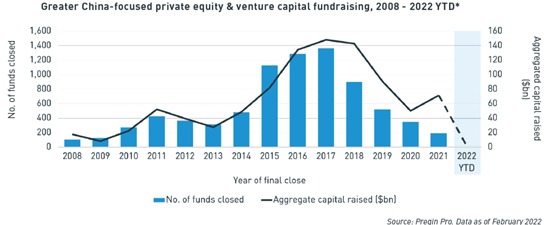

20일 시장조사업체 프레퀸에 따르면 중국 투자에 초점을 맞춘 사모펀드(PEF) 운용사 및 벤처캐피털(VC)의 자금모집이 올 들어 급격히 감소하고 있다. 지난 4월까지 4개월 동안엔 30억달러(약 3조9000억원)를 모으는 데 그쳤다. 2021년 연간 약 720억달러와 비교하면 5%에도 못 미친다. 2020년 이 금액은 500억달러였다. 홍콩과 대만, 마카오를 포함하는 중화권(Greater China) 시장을 대상으로 조사한 결과다.

프레퀸은 “미·중 긴장이 자금모집 위축의 주요 원인”이라고 분석했다. 그러면서 “중국 정부의 정치 및 경제 정책 초점이 내수 활성화로 전환하면서 글로벌 투자자들이 기술·수출 기업 투자에 더욱 신중해졌다”고 설명했다. 또 “단기적으로는 코로나19 봉쇄 조치에 따른 중국 기업의 타격 우려가 크다”고 전했다.

글로벌 기관투자가의 불안감은 2020년 말 이후 급격히 높아졌다. 시진핑 국가주석이 이끄는 중국 정부가 2020년 11월부터 대형 IPO에 노골적으로 간섭하기 시작했기 때문이다. 사상 최대였던 370억달러 규모 앤트그룹 IPO 중단은 특히 큰 충격을 가져왔다. 당시 일부 보도에 따르면 중국 정부는 금융당국을 공개 비판한 마윈에게 격노해 앤트그룹의 IPO 중단을 직접 지시했다. 앤트그룹은 마윈이 창업한 알리바바의 금융 자회사다.

작년 6월 차량 공유 서비스업체인 디디추싱의 상장 뒤로는 대형 기술 기업에 더욱 광범위한 규제가 가해졌다. 디디추싱은 중국 당국의 ‘고객정보 유출 가능성’ 경고에도 뉴욕증시 상장을 강행했다. 이후 앱 다운로드 금지 등 중국 정부의 고강도 규제에 시달려야 했다. 결국 주가 폭락 끝에 지난 10일 자진 상장폐지했다.

올해 들어서는 코로나19 확산을 막기 위한 대규모 봉쇄 조치가 투자를 더욱 얼어붙게 했다. 중국 당국은 지난 3월부터 두 달 넘게 상하이 등 대도시 전면 봉쇄와 대중교통 운영 중단 등 초강력 방역 조치를 단행했다. 프레퀸은 “PEF와 VC업계 참여자들은 중국이 ‘제로 코로나’ 정책을 언제까지 유지할지 지켜보고 있다”고 분위기를 전했다.

◆“정부 영향력 확대”

외국인 투자 자금의 빈자리는 중국 정부가 메우고 있다. 국가 안보 차원에서 중요한 산업의 경우 자금조달부터 IPO까지 정부 영향력을 크게 확대하고 있다는 게 현지 금융 전문가들의 분석이다. 부가가치가 높은 제조업이나 생명공학 등 업종에 각종 공공 기금을 쏟아붓는 방식을 통해서다.

베인앤드컴퍼니 아시아태평양 PEF 부문 공동대표인 양키키는 최근 파이낸셜타임스(FT)와의 인터뷰에서 “스타트업 자금조달 방식의 ‘초기화’가 이뤄지고 있다”고 진단했다. 그는 “뉴욕과 홍콩증시 상장을 목표로 해외 투자자로부터 대량으로 자금을 모집하고 소진하며 성장하는 ‘버닝 시대’는 갔다”고 전했다. 그러면서 “최근 1년 동안에는 다수의 대형 거래가 정부 주도 펀드를 활용해 이뤄지고 있다”고 말했다.

신규 자금 모집 감소로 중국의 기업 인수합병(M&A) 거래도 위축이 불가피할 전망이다. 프레퀸에 따르면 작년 중국에선 총 5611건에 달하는 VC 거래가 성사됐다. 금액 기준으로는 1330억달러로 2021년 대비 48% 급증했다. 미집행 투자 약정액(dry powder)은 작년 6월 말 기준 1050억달러로 사상 최고 기록을 썼다. 전년도 앤트그룹 IPO 중단 사태에도 불구하고 글로벌 스타트업 투자 붐이 뜨거웠던 덕분이다. 건당 평균 거래금액은 쪼그라들었지만, 경영권 인수 거래는 크게 늘었다. 작년 223개, 330억달러 규모 거래를 완료했다. 전년 대비 건수로는 69%, 금액은 9% 증가했다.

이태호 기자 thlee@hankyung.com