상반기 자본확충 봇물

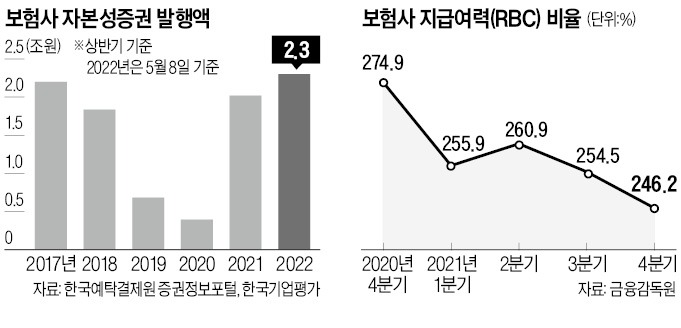

8일 한국예탁결제원과 한국기업평가 등에 따르면 올 들어 이날까지 보험사들의 자본확충 금액은 2조9000억원에 달했다. 유상증자가 6000억원, 자본성증권이 2조3000억원이다. 상반기 자본성증권 발행액은 2017년 상반기(2조1990억원)를 넘어 사상 최대 규모다.보험사별로는 NH농협생명의 자본확충 금액이 가장 많았다. 올 들어 총 6000억원 규모의 유상증자를 한 데 이어 자본성증권도 8300억원 발행했다. 한화손해보험도 자본성증권 2500억원을 발행해 자본확충 규모가 상대적으로 컸다. DGB생명(950억원), 흥국생명(500억원), 푸본현대생명(500억원) 등도 후순위채나 영구채 발행을 통해 자본을 보강했다.

보험사들의 자본확충 러시는 당분간 더 이어질 전망이다. 메리츠화재는 오는 13일 2960억원 규모의 후순위채를 발행한다. 코리안리재보험은 이달 말 2000억~3000억원 규모의 신종자본증권을 내놓는다. 한화생명은 다음달 3000억~5000억원 규모의 후순위채 발행을 검토하고 있다. KB손해보험도 다음달 최대 3000억원 규모의 후순위채 발행을 추진하고 있다. 이 추세라면 보험사들의 유상증자와 자본성증권 발행 규모가 상반기 내 4조원대에 달할 것으로 관측된다.

금리 상승 직격탄 맞은 보험사

보험사들이 앞다퉈 자본확충에 나서는 건 지급여력(RBC) 비율이 빠르게 떨어지고 있기 때문이다. RBC 비율은 고객에게 지급해야 할 보험금 대비 보험사가 쌓아둔 돈을 뜻한다. 높을수록 보험사의 재무건전성이 좋다는 평가를 받는다.금리 인상 속도가 빨라지면서 보험사의 RBC 비율은 위험 수위까지 떨어졌다. 금리 상승으로 보유한 채권(매도가능증권) 가치가 하락한 탓이다. 올해 1분기 실적 발표 자료를 보면 KB손해보험의 RBC 비율은 지난해 말 179.4%에서 올 1분기 말 162.3%로 떨어졌다. 한화생명은 같은 기간 184.6%에서 161.0%로 23.6%포인트 낮아졌다. 금융당국은 보험사들이 RBC 비율을 150% 이상으로 유지할 것을 권고하고 있다.

근본적인 체질 개선이 더 시급

다만 보험사들이 유상증자보다 후순위채와 신종자본증권 등 자본성증권으로 쏠리고 있는 것은 중장기적으로 경영 부담 요인이 될 것이란 분석이 나온다. 자본성증권은 금융당국의 재무건전성 평가 때 자본으로 인정받아 RBC 비율을 방어할 수 있긴 하지만 발행 금리가 높아 이자 부담이 커지기 때문이다.예컨대 지난 3일 후순위채 수요예측을 진행한 메리츠화재는 공모희망금리로 연 4.30~4.90%를 제시했지만 대다수 기관투자가가 금리 상단에 매수 주문을 집중해 결국 연 4.87%의 고금리로 확정됐다.

무분별한 자본확충이 보험사 자본력을 과대 포장한다는 지적도 나온다. 송미정 한국기업평가 책임연구원은 “자본성증권 발행 비중이 높아지면 자본의 질적 하락이 가속화될 수 있다”며 “조달 금리가 높은 편이라 장기적으로 보험사들의 부담이 커질 것”이라고 말했다.

투자은행(IB)업계 관계자는 “추가 금리 인상이 예고된 만큼 유상증자와 자본성증권에 의존하는 대신 근본적인 체질 개선 방안을 고민해야 할 시기”라고 말했다.

장현주 기자 blacksea@hankyung.com