일본 경제산업성은 지난 2월 내놓은 ‘반도체 부활을 위한 기본전략’ 보고서에서 1990년대 이후 세계 반도체 시장에서 일본 기업들이 쇠퇴한 것을 이같이 표현했다. 실제 일본의 반도체 세계 시장 점유율은 1988년 50.3%를 정점으로 1990년대 들어 곤두박질치기 시작해 작년 말 10.0%까지 추락했다. 1990년대 저가의 소형 메모리반도체를 원하는 시장 흐름을 따라잡지 못한 게 결정타였다.

반도체 업계에선 삼성전자가 일본 반도체 기업들의 전철을 밟을 것이란 우려의 목소리가 커지고 있다. 과거 반도체 사업 진출(1983년), 신경영 선언(1993년), 스마트폰 진출(2008년) 등 사업의 판도를 바꾼 중요한 의사결정 때마다 보여준 리더십에 공백이 생겨 반도체 패권을 거머쥘 중장기 비전이나 투자 전략을 내놓지 못하고 있기 때문이다. 사실상 사문화된 ‘취업 제한’에 묶여 경영 일선에 복귀하지 못하고 있는 이재용 삼성전자 부회장이 다시 뛸 수 있도록 해야 한다는 주장이 경제계에서 나오는 배경이다.

위태로운 ‘삼성 반도체 패권’

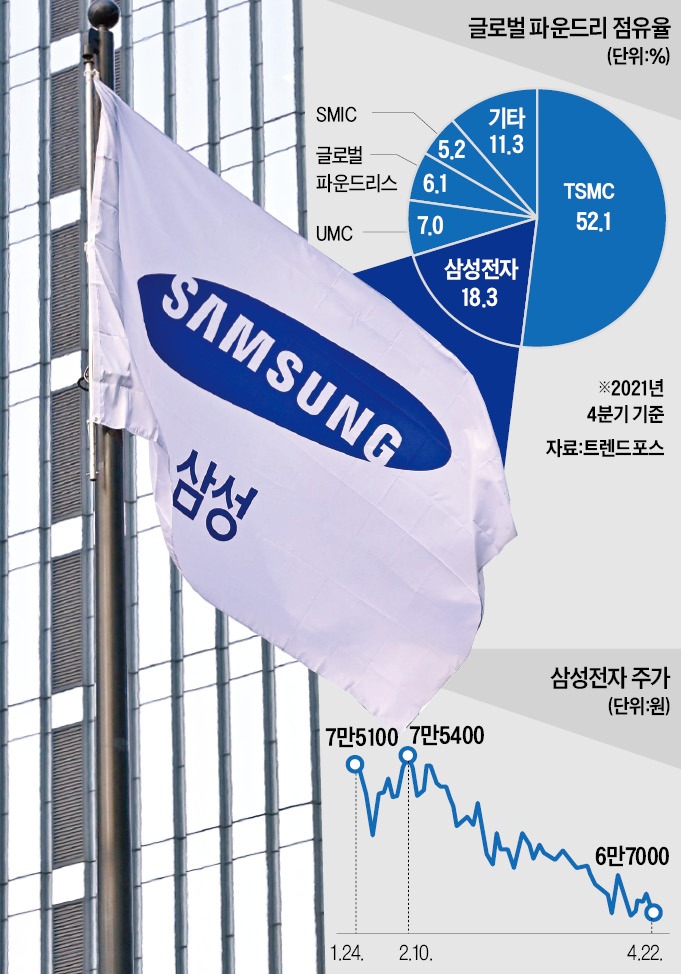

1980년대 미국을 제치고 세계 반도체 시장을 제패한 일본이 1990년대 들어 삼성에 밀린 데는 경영자의 판단력과 결단력 부족이 결정적이었다. D램 수요가 대형 컴퓨터에서 개인용 컴퓨터(PC)로 빠르게 바뀌고 있는데도 이런 시장의 흐름을 놓친 이유가 컸다. 일본 히타치제작소 연구원 출신인 유노가미 다카시는 자신이 쓴 책 《일본 반도체 패전》에서 “일본 기업은 ‘과잉 기술·과잉 품질’이란 병에 걸려 세계 시장의 빠른 흐름에 대처하지 못하고 D램 생산시장을 한국 등에 내주고 몰락했다”고 분석했다.최근 삼성전자의 입지도 과거 일본처럼 불안해졌다는 평가가 나온다. 전통적으로 주도해온 메모리반도체 시장에선 미국 마이크론이 지난해 세계 최초로 176단 낸드플래시 양산을 시작했다. 반도체 쇼티지(공급 부족)로 몸값이 올라간 파운드리 시장에선 1위 업체인 대만 TSMC와의 격차가 여전히 크다. 시장조사업체 트렌드포스에 따르면 지난해 4분기 기준으로 파운드리 시장 점유율은 TSMC가 52.1%였고, 삼성전자는 절반도 안 되는 18.3%에 그쳤다. TSMC는 3㎚(나노미터·1㎚=10억분의 1m) 반도체도 삼성전자보다 앞서 생산할 것으로 알려졌다.

과감한 투자 결단할 리더십 부재

하지만 삼성전자는 미국 테일러시에 170억달러 규모의 파운드리 공장을 짓기로 한 것 외에는 이렇다 할 반도체 투자안을 내놓지 못하고 있다. 삼성전자 임원의 전결 한도는 사장이 3000억~4000억원, 대표이사가 1조원가량인 것으로 알려졌다. 반도체 공장 하나를 짓는 데 수조원이 들어가는데 이를 결정할 수 있는 사람은 삼성전자 내부에 이 부회장 외엔 없다는 분석이다. 한 반도체 기업 임원은 “전문경영인들은 단기 성과에 얽매일 수밖에 없어 장기적인 안목으로 대규모 투자 결정을 내리기 쉽지 않다”고 지적했다. 반면 TSMC는 올해 2021년보다 40% 늘린 최대 440억달러(약 53조9660억원) 규모의 설비투자를 하고 있다.이 부회장은 가석방 상태로 경영 전면에 나설 수 없다. 그는 지난해 1월 국정농단 파기환송심에서 징역 2년6개월의 실형을 선고받고 법정 구속된 뒤 같은 해 8월 가석방으로 풀려났다. 오는 7월 29일 가석방 형기가 만료되지만 특정경제범죄 가중처벌법에 따라 향후 5년간 취업 제한을 받는다. 업계 관계자는 “사면이 되지 않고서는 취업 제한을 피할 방법이 없을 것”이라고 말했다.

성장동력 확보 위한 M&A도 어려워

미래 성장동력 확보를 위해 기업 인수합병(M&A)이 지름길이지만 이 부회장은 가석방 상태로는 M&A를 추진하기도 힘들다. 글로벌 기업들로선 법적 리스크가 있는 기업의 최고경영자(CEO)를 상대로 M&A를 하는 데 위험부담이 클 수밖에 없다. 게다가 각국 정부는 반도체 패권 경쟁 속에 반도체 기업 간 M&A에 대해 엄격한 기준을 들이대고 있다. 독일은 최근 6조원 규모에 달하는 대만 반도체 기업 글로벌웨이퍼스의 독일 반도체 기업 실트로닉 인수를 불허했다. 엔비디아의 ARM 인수 시도는 영국, 중국 등의 반발로 무산됐다.삼성전자 내부에선 미래 성장동력을 확보하는 돌파구를 마련하지 않으면 미국 야후나 제너럴일렉트릭(GE)처럼 역사 속으로 사라지거나 글로벌 기업 대열에서 빠지게 될 것이라는 위기감이 팽배해 있다. 맥킨지는 S&P500에 들어 있는 500대 우량기업의 평균 수명이 1935년 90년에서 2011년 18년으로 줄었고, 이 가운데 75%는 2027년까지 사라질 것이라고 예측했다.

스마트폰 시장 수성도 쉽지 않다. 시장조사기관 카운터포인트리서치에 따르면 지난해 400달러 이상 프리미엄 스마트폰 시장에서 시장 점유율 1위는 60%를 차지한 애플이었다. 반면 삼성전자는 17%에 그쳤다. 스마트폰 업계 관계자는 “삼성전자는 중국 화웨이, 샤오미, 오포, 비보의 점유율 합계(18%)보다 뒤처지고 있다”며 “삼성전자가 서둘러 경쟁력을 확보하지 않으면 스마트폰 시장에서 도태되는 건 시간 문제”라고 경고했다.

박신영 기자 nyusos@hankyung.com