이 기사는 국내 최대 해외 투자정보 플랫폼 “한경 글로벌마켓”에 게재된 기사입니다.

구리에 주목해야 한다는 조언이 증권업계에서 나오고 있다. 장기적으로 공급은 제한적인데 전기차 생산 확대 등으로 수요는 꾸준히 늘고 있기 때문이다. 구리 가격과 상관성이 높은 광산업체나 관련 상장지수펀드(ETF) 등이 주요 투자 대상으로 꼽힌다.

캐나다 구리株 올해 32% 상승

캐나다 광산업체인 퍼스트퀀텀미네랄즈(FM)는 지난 17일 토론토 증권거래소에서 5.51% 오른 40.59캐나다달러에 거래를 마쳤다. 이 회사 주가는 올 들어 32.91% 올랐다. 같은 기간 미국 광산업체인 프리포트맥모란(FCX)과 런던거래소에 상장된 칠레 광산업체 안토파가스타도 각각 17.14%, 21.69% 상승했다. 모두 구리 가격에 주가가 좌우되는 광산업체다.구리는 경기에 따라 민감하게 가격이 변동하는 원자재다. 건설, 자동차, 전선 등에 폭넓게 쓰이기 때문이다. 최근에는 공급 부족 문제가 구리 가격을 좌우하는 주요 변수로 떠오르고 있다. 한국투자증권에 따르면 런던 금속거래소(LME)의 구리 재고량은 2013년을 제외하면 2010년부터 10년 넘게 줄어들고 있다.

구리 4배 더 쓰는 전기차

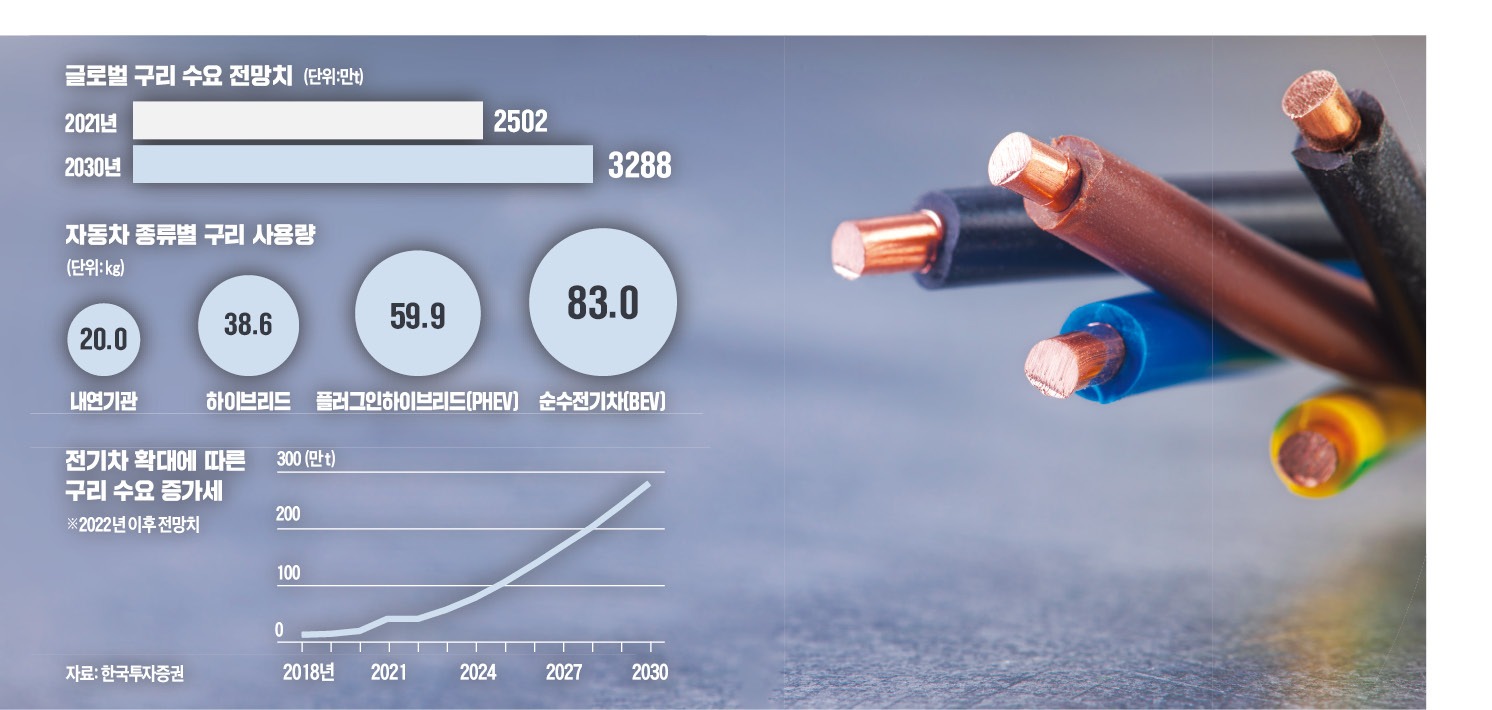

재고량 감소는 전기차 영향이라고 한국투자증권은 진단했다. 내연기관 차에는 대당 20㎏가량의 구리가 쓰이지만 순수 전기차는 83㎏, 플러그인 하이브리드 차량(PHEV)은 60㎏ 정도 쓰인다. 엔진은 모터로, 연료는 배터리로 바뀐 영향이다. 배터리 주요 소재인 동박의 원재료가 구리다. 2030년까지 전기차에 필요한 구리 수요는 532만t이다. 글로벌 동 수요도 2021년 2502만t에서 2030년 3288만t으로 늘어날 전망이다.문제는 공급이 이를 받쳐주지 못한다는 점이다. 2019년 이후 연간 10만t 이상 생산능력을 갖춘 신규 광산은 4곳으로 총 143만t을 생산한다. 글로벌 구리 광산의 생산능력은 지난해 기준 2609만t이다. 일반적으로 신규 광산을 개발해 생산에 이르기까지는 10년 넘는 시간이 걸린다. 환경 규제 등으로 실제로는 20년 이상 소요되기도 한다. 한국투자증권에 따르면 세계에서 개발 중인 광산이 시행착오 끝에 모두 완공된다고 하더라도 2030년까지 300만t 정도가 추가로 공급되는 정도다. 수요 예상 증가분(약 780만t)의 절반에도 못 미치는 수준이다.

최문선 한국투자증권 연구원은 “공급 부족이 이어지는 만큼 장기적으로 구리 가격은 상승세를 이어갈 것”이라며 “구리 가격과 상관성이 높은 광산업체나 관련 ETF를 분할 매수하는 게 좋다”고 조언했다.

구리 ETF 3개는

알루미늄 등 대체재가 구리 수요를 흡수할 가능성도 언급된다. 하지만 알루미늄 역시 전기차 배터리와 각종 소재에 쓰이면서 수요가 공급보다 빠르게 늘고 있는 상황이다. 광산들이 단기적으로 생산능력을 늘릴 수 있지만, 그렇다고 해도 수요를 다 채우기에는 역부족이다. 광산이 생산량을 끌어올리면 한계 비용이 상승하면서 결국 구리 가격도 오르게 되는 구조다. 투자 방법은 크게 두 가지로 나뉜다. 구리 가격과 상관성이 높은 광산업체 주가를 매수하는 방식이다. 퍼스트퀀텀미네랄즈(캐나다), 안토파가스타(칠레), 서던코퍼(미국), 프리포트맥모란(미국) 등이 대표적인 구리 관련 광산업체다.구리 관련 ETF 또는 상장지수증권(ETN)으로 간접 투자하는 방법도 있다. 구리 선물 가격을 그대로 추종하면서 개별 광산주의 리스크를 최소화할 수 있다. 아이패스 블룸버그 구리 서브인덱스 TR ETN(JJC), 미국 구리 인덱스펀드(CPER), 위즈덤 트리 구리 ETF(COPA) 등이 대표적이다.

고윤상 기자 kys@hankyung.com