에스엠엔터테인먼트(SM엔터)의 소수 주주인 얼라인파트너스자산운용이 16일 카카오엔터테인먼트가 이수만 총괄 프로듀서의 지분 인수를 앞두고 있는 것에 대해 환영한다는 입장을 밝혔다.

다만 인수합병(M&A) 과정에서 유상증자를 단행할 경우 주주가치가 크게 훼손됨에 따라 SM엔터 대주주인 이수만 총괄프로듀서의 지분을 사들이는 대주주 지분 M&A에 대해서만 긍정적으로 보고 있다.

얼라인파트너스 측은 이날 입장문을 통해 "SM엔터에 제3자배정 유상증자는 불필요하며, 주주가치를 크게 훼손할 수 있다"면서 "대주주 지분 매각이 성사되고 M&A 이후 주주가치 보호를 위해서 주주제안 감사 선임은 끝까지 추진할 필요가 있다"고 밝혔다.

이어 얼라인파트너스 측은 "한국시장의 일반적인 M&A 관행을 고려할 때, 카카오엔터는 SM엔터 지분 100%를 인수하지 않고, 대주주 지분(약 19%)만 높은 프리미엄을 붙여 인수하면서 임시주주총회를 통해 이사회를 장악하려고 시도할 것으로 예상된다"면서 "인수 지분이 상대적으로 낮은 점을 보완하기 위해, 카카오엔터는 SM엔터에 대규모의 제 3자배정 유상증자를 시도할 가능성이 높다"고 내다봤다.

얼라인파트너스는 유상증자를 시도할 경우 주당순이익이 희석돼 SM엔터의 주주가치가 크게 훼손된다고 강조했다.

그러면서 "이수만 총괄 프로듀서가 보유지분을 모두 매각할 경우 라이크기획 문제 등 대주주와 관련돼 SM엔터 기업가치를 훼손하고 있는 거버넌스 이슈들이 자연스럽게 해소돼 SM엔터의 기업가치에 긍정적인 영향을 미칠 것"이라고 설명했다.

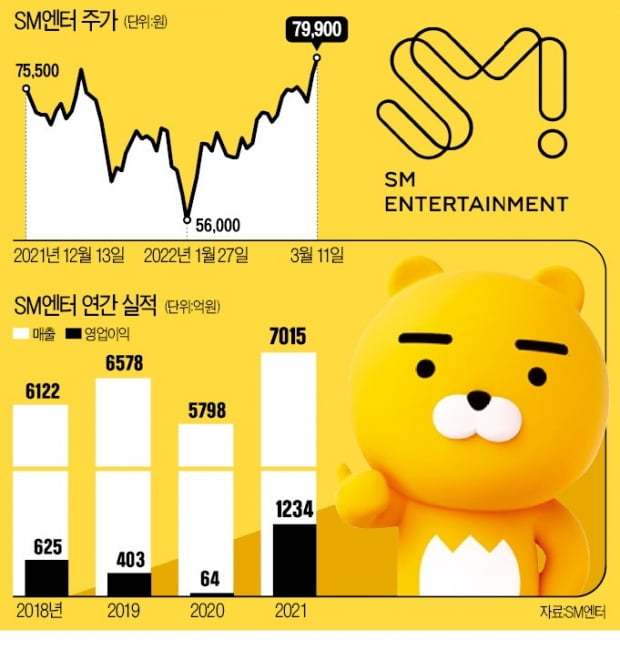

얼라인파트너스는 SM엔터가 차입금보다 현금이 더 많은 순현금 기업이라고 강조했다. 하이브, JYP 등 경쟁사 중 시가총액 대비 순현금 비중이 가장 높아 경영상 유상증자가 필요하지 않다는 주장이다.

이들은 "단순히 새로운 대주주의 지배권을 공고히 할 목적만으로 제 3자 배정 유상증자를 단행하면 주당순이익의 희석이 일어나 SM엔터 주주가치의 큰 훼손이 일어난다"고 설명했다.

이어 "카카오는 국민 기업으로써 계열기업 일반주주들의 주주가치에 피해를 입히지 않도록 책임 있게 행동해야 한다"며 "카카오엔터와 SM엔터 양사 주주간의 구조적 이해상충을 피하기 위해서는 공개매수를 통해 SM엔터 지분 100%를 인수하는 것이 바람직하겠으나, 현실적으로 어렵다면 최소한 SM엔터 주주가치에 훼손은 없는 방식으로 인수가 진행돼야 한다"고 전했다.

얼라인파트너스는 지난달 28일 현재 특수관계자를 포함해 주식회사 SM엔터 의결권 있는 주식총수의 0.91%를 보유하고 있다. 또 얼라인파트너스는 주주 간 구조적 이해상충 문제로 인해 SM엔터 주주들의 권익을 보호하기 위한 독립적 주주제안 감사 선임을 제안한 바 있다.

현재 곽준호 KCF테크놀러지스 전 최고재무책임자(CFO)를 추천한 이후 소액 주주들을 대상으로 의결권 위임을 진행하고 있다. 감사 선임은 오는 31일 열리는 정기 주주총회 안건으로 상정돼 있다.

류은혁 한경닷컴 기자 ehryu@hankyung.com