이 기사는 국내 최대 해외 투자정보 플랫폼 “한경 글로벌마켓”에 게재된 기사입니다.

“미국 대표 지수인 S&P500은 올여름 전까지 5%가량 추가 하락할 것으로 보고 있다. 대형 기술주보다는 경기방어주로 피신하는 걸 추천한다.”

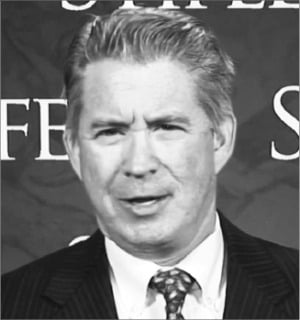

“미국 대표 지수인 S&P500은 올여름 전까지 5%가량 추가 하락할 것으로 보고 있다. 대형 기술주보다는 경기방어주로 피신하는 걸 추천한다.”월가를 대표하는 분석가로 평가받는 투자은행 스티펠의 배리 배니스터 수석 주식전략가(사진)는 20일(현지시간) 한국경제신문과의 화상 인터뷰에서 이같이 조언했다. 그는 지난 35년간 월가에서 근무하며 수차례 ‘최고의 애널리스트’ 상을 거머쥐었다. 작년 말엔 “주요 지수가 1개월 내 10% 이상 급락할 것”이라고 예고했고 그대로 들어맞았다.

배니스터 전략가는 “대형 성장·기술주의 주가수익비율(PER)이 1년 만에 67배에서 47배로 낮아졌는데 추가 하락할 가능성이 크다”며 “미 중앙은행(Fed)의 긴축이 본격화할 조짐을 보이면서 시장금리가 급등하는 게 주요 배경”이라고 설명했다.

다만 Fed가 다음달 15~16일로 예정된 연방공개시장위원회(FOMC)에서 기준금리를 한꺼번에 50bp(0.5%포인트) 올릴 가능성은 없다고 예상했다. 그는 “3월과 5월, 6월 회의에서 단계적으로 25bp씩 인상할 것”이라며 “연말까지 기준금리를 연 1.5~1.75%까지 높일 것이란 일각의 예상은 현실성이 떨어진다”고 지적했다. Fed가 시장의 충격을 최소화할 방법을 찾을 것이란 진단이다.

배니스터 전략가는 중국 경기 동향을 주시해야 한다고 했다. 중국 경기가 둔화하면 미 기술주 PER도 하락 압력을 받을 수 있어서다. 중국 국채 금리가 떨어지는 반면 미 국채 금리는 오르고 있는 점도 변수다. 그는 “위안화로 표시되는 세계 통화 순공급량은 38%까지 치솟았지만 작년 3월 22%였던 달러 공급량은 올 4월 제로 수준까지 떨어질 것”이라며 “중국 통화가 하반기에 상당한 약세를 보이며 강력한 변수로 등장할 것”이라고 강조했다.

그는 “중국의 제조업 경기는 미 제조업 구매관리자지수(PMI)와 연동하는데 8개월 이후를 선행하는 중국 지수가 하락세”라며 “미 제조업 PMI의 하락이 예상되는 만큼 2~3개월 내 뉴욕증시의 추가 하락이 불가피할 것”이라고 내다봤다. 제조업 지표가 둔화하는 상황에서 Fed가 긴축에 나섰던 2015년, 2018년과 비슷하다고도 했다.

배니스터 전략가는 Fed 기대와 달리 미국의 인플레이션은 상당 기간 고공행진을 계속할 것이라고 전망했다. 지금까지 TV 식기세척기 등 상품이 인플레이션을 주도했다면 앞으로는 상품 대비 비중이 5배 큰 서비스 부문이 문제란 얘기다. 그는 “상품값이 5% 떨어져도 서비스 가격이 1% 오르면 모두 상쇄되는 셈”이라며 “Fed의 출구 전략을 부추길 가장 강력한 요인이 서비스”라고 지적했다.

그는 “2000년 닷컴 거품이 붕괴된 뒤 주가가 종전 추세선을 회복하는 데 3년 걸렸다”며 “글로벌 금융위기 때도 똑같았는데 이번 팬데믹 땐 1년 만에 모두 정상화됐다”고 말했다. 주가 상승 속도가 지나치게 빨라 일종의 거품이 끼게 됐다는 설명이다.

배니스터 전략가는 “경제가 재개되고 있는데도 소비자들은 여전히 병원에 가지 않고 항공 여행도 꺼린다”며 “장기적으로 고물가와 경기침체가 동시에 찾아오는 스태그플레이션 가능성을 배제하기 어렵다”고 경고했다. 그는 “통화정책이 시장에 뒤처지면서 장·단기 국채 금리의 역전 역시 피할 수 없게 됐다”며 “다만 경기침체 공포가 내년까지는 오지 않을 것”이라고 예상했다.

약세장이 예고된 상황에서 어떤 투자 전략을 짜야 할까. 그는 헬스케어 필수소비재 유틸리티 등 경기방어주를 첫손에 꼽았다. 반면 기술주 및 임의소비재 등은 피해야 한다고 조언했다.

러시아의 우크라이나 침공 가능성에 대해선 “없다”고 단언했다. 블라디미르 푸틴 러시아 대통령이 일종의 ‘게임’을 하고 있다는 것이다. 배니스터 전략가는 “유럽 전쟁은 발발하지 않을 것이기 때문에 국제 유가가 다시 하락세로 전환할 것”이라고 말했다.

뉴욕=조재길 특파원 road@hankyung.com