이 기사는 01월 24일 08:11 “마켓인사이트”에 게재된 기사입니다.

'연매출 0원에 영업손실 109억원.'

사모펀드(PEF) 운용사 노앤파트너스가 2차전지용 분리막 업체 WCP에 투자를 결정했던 2019년 WCP가 들고 있던 전년도 성적표였다. 하지만 기술력과 진입 장벽, 산업군의 성장성 등을 보고 노앤파트너스는 투자를 결정했다. 노광근 노앤파트너스 대표가 WCP에 찾아가 "4개 라인을 증설하고 빠르게 가동시키려면 초기에 큰 자금이 필요하다"고 제안한 결과다.

당시 신생 PEF인 노앤파트너스를 잘 몰랐던 WCP는 노 대표가 그동안 연구한 산업 분석과 향후 전망 등에 대한 전문적 의견을 들은 뒤 결심을 했다. 총 1930억원가량의 투자금 중 1490억원을 노앤파트너스가 맡았다. 당시 WCP의 기업가치는 2500억원. 지난해 WCP의 지분 32% 중 11%를 매각한 노앤파트너스는 WCP 기업가치를 2조3000억원으로 평가받았다. 2년 만의 일이다. WCP는 내달 기업공개(IPO) 예비심사를 청구할 예정이다. 노앤파트너스가 예상하는 IPO 후 WCP의 기업가치는 5조 중반대~6조원대다.

노앤파트너스의 강점은 뉴딜 분야에 대한 선제적 투자와 중국 시장에 대한 전문성에 있다. 성장 가능성이 높은 혁신 산업군에 선제 투자해 그 기업의 가치를 끌어올리는 '밸류업'을 최우선 가치로 두고 있다. 2015년 설립한 이후 2차전지, 신소재, 스마트물류, 로봇 등 뉴딜 분야에 선제적 투자를 해온 노앤파트너스는 올해 블라인드 펀드도 조성키로 했다. 앞서 투자한 론디안, WCP, 원에스티 등이 좋은 성과를 내고 있어 기관투자자(LP)들이 약 2000억원 규모의 블라인드 펀드 출자에 관심이 높다는 게 회사측의 설명이다.

신소재 산업 전문성 키운 것이 '주효'

전기자동차 배터리 등에 들어가는 2차전지처럼 성장성 높은 산업군에 대한 전문성이 노앤파트너스의 가장 큰 무기다. 특히 배터리 폭발을 방지하는 2차전지의 핵심소재인 분리막업체 제조사 WCP에 선제 투자한 것이 대표적 예다. 이 분야는 진입장벽이 높고 글로벌 경쟁사 대비 WCP의 국산 기술력이 뛰어나기 때문에 성장 가능성이 크다는 게 노앤파트너스의 판단이다.

전기자동차 배터리 등에 들어가는 2차전지처럼 성장성 높은 산업군에 대한 전문성이 노앤파트너스의 가장 큰 무기다. 특히 배터리 폭발을 방지하는 2차전지의 핵심소재인 분리막업체 제조사 WCP에 선제 투자한 것이 대표적 예다. 이 분야는 진입장벽이 높고 글로벌 경쟁사 대비 WCP의 국산 기술력이 뛰어나기 때문에 성장 가능성이 크다는 게 노앤파트너스의 판단이다.노광근 대표는 "투자의 기본은 미래 성장 산업군을 키우면서 국산기술의 세계화를 지원하는 한 축과 우리 투자자들의 수익을 극대화하는 또 한 축으로 이뤄져 있다"며 "국내 산업 육성을 위해 뜻을 같이 하는 기관투자자(LP)들이 총 60여곳에 달한다"고 말했다.

WCP는 국내 6개 생산라인을 통해 삼성SDI에 분리막을 공급 중이다. 노앤파트너스의 투자 이후인 2020년 7월 삼성SDI도 WCP에 투자하고 안정적으로 분리막을 공급받게 된 것이다. WCP는 현재 삼성SDI와 함께 헝가리에 공장을 짓고 있고 미국 진출도 추진 중이다. 지난해 WCP의 매출은 1860억원으로 추정된다. 올해는 3000억원을 목표로 잡았다.

WCP뿐 아니라 중국 동박업체 제조사인 론디안에도 노앤파트너스는 선제적 투자를 단행했다. 2차전지의 핵심소재인 동박이 향후 수요가 급증할 것이라고 판단해 SK그룹, 미래에셋자산운용과 손잡고 2018년 총 4500억원의 공동 투자를 진행했다. 안정적인 동박 공급처가 필요했던 SK그룹을 전략적 투자자(SI)로 확보한 것이다. 노 대표가 KDB산업은행에서 중국 연수 및 직접투자 경험을 한 것이 주효했다.

노 대표는 "세계 최대 동박업체인 론디안을 통해 SK는 안정적으로 동박을 제공받을 수 있게 돼 SI와 FI들 모두 만족하는 딜이었다"며 "두 건의 투자를 통해 K배터리의 핵심 소재인 동박과 분리막을 확보하게 된 것"이라고 강조했다.

론디안에 투자한 건 2019년 2월. 론디안의 2018년 매출은 3476억원, 영업이익 678억원, 상각 전 영업이익(EBITDA) 823억원이었다. 당시 1조원 기업가치로 평가받았고 지난해 말 기준 매출은 8538억원, 영업이익 1471억원, EBITDA 1821억원으로 추정된다. 론디안은 올해 홍콩 증시에 기업공개(IPO)를 할 계획이다. 증권가에서는 론디안의 IPO 후 기업가치를 5조원 이상으로 예측하고 있다.

누적 투자금(AUM) 6119억 중 90%가 뉴딜 분야

신생 PEF로서 노앤파트너스는 2018년 KDB산업은행의 '성장지원펀드 루키리그'에 처음 도전장을 냈었다. 하지만 블라인드 펀드 조성은 높은 벽이었고 당시 산은이 지적한 미비점을 보완했다. 여러 프로젝트 펀드를 통해 실력을 키운 뒤 2020년 루키리그에 재도전했고 330억원 규모의 블라인드펀드(엔피성장제8호PEF) 결성이라는 성과를 냈다. 노 대표는 "루키 선정 이전부터 뉴딜 분야에 대한 산업 리서치를 통해 투자 역량을 키웠기 때문에 펀드 결성 1년 만에 330억원 투자를 마칠 수 있었다"며 "7년차인 올해 자신감을 갖고 자체 블라인드펀드 2000억원 결성을 추진하게 된 배경"이라고 설명했다.

노앤파트너스의 누적 투자금액(AUM)은 6119억원. 이 중 90%가 뉴딜 분야의 혁신 기업들에 투자됐다. 지난해 초 7명이었던 운용인력은 현재 14명으로 두 배 늘었다. 이 중 8명이 회계사로, 위기관리에 중점을 두고 펀드를 운용한다는 전략이다. 노 대표는 "투자자산에 대한 지속적 평가와 리스크 관리를 해야 투자회수(엑시트) 과정에서 문제가 발생하지 않는다"며 "투자 심사를 강화하고 리스크를 최소화하는 데 공을 들이는 이유"라고 했다.

또 다른 성공사례로는 2020년 인수한 수도관 코팅업체 코팅코리아, 지난해 인수한 산업부품 제조기업 원에스티, 지난해 처음 투자한 인체조직 이식재 제조업체 한스바이오메드 등을 꼽을 수 있다. 원에스티는 중소벤처기업부가 선정한 '소재부품장비 강소기업 100' 프로젝트(2020년)에 이름을 올린 기업으로, 노앤파트너스가 지분 100%를 800억원에 인수했다. 한스바이오메드에는 노앤파트너스가 신주인수권부사채(BW) 150억원을 인수하는 형태로 투자가 진행됐는데, 중국 합작법인과 공장 증설 등 추후 중국사업에도 노앤파트너스가 계속 투자를 진행할 계획이다.

ESG위원회 신설로 미래 성장성에 '베팅'

올해 노앤파트너스는 환경·사회·지배구조(ESG) 분야의 전문성을 키우기 위해 ESG 전담 3팀을 새로 꾸릴 계획이다. 현재 2개 팀에서 1개 팀을 늘리는 것이다. 이 팀은 그린 뉴딜 분야에 특화된 투자를 진행할 예정이다.

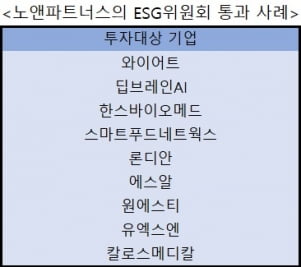

지난해 1월 노앤파트너스가 신설한 ESG위원회는 모든 투자에 대한 결정을 내리는 새로운 기준을 제시하고 있다. 환경보호, 사회공헌, 윤리경영 등 각 요소의 평가문항을 만들었는데 배점을 더한 점수가 B0 이상일 경우만 투자를 진행하는 식이다. 대표이사와 본부장들이 위원을 맡고 있다. 이 위원회를 통과해 투자를 결정한 대표적 예는 딥브레인AI, 유엑스엔, 스마트푸드네트웍스, 칼로스메디칼 등이다.

노 대표는 "오너리스크가 있다거나 환경 침해 요소가 있는 등 ESG 기준에 적합하지 않으면 투자를 안 한다는 게 원칙"이라며 "PEF 본연의 역할인 기업의 성장을 돕고 투자자들의 수익을 늘리는 데 집중하기 위해 명확한 기준을 세운 것"이라고 말했다.

민지혜 기자 spop@hankyung.com