이 기사는 01월 20일 17:29 “마켓인사이트”에 게재된 기사입니다.

올해 글로벌 부동산 시장의 주요 트렌드로 금리 인상, ESG, 빌드투코어(Build to Core), 하이브리드, 스피드 등이 꼽혔다. 국내 기관투자자들이 해외 부동산 투자시 이를 고려한 투자 전략을 세워야한다는 의견도 제시됐다.

20일 마스턴투자운용 리서치조직인 R&S(Research&Strategy)실이 발표한 '2022년 글로벌 투자 환경' 보고서에 따르면 올해 인플레이션 압력으로 주요국의 테이퍼링(tapering·자산매입 축소)이 가속화될 것이라고 봤다. 반면 글로벌 상업용 부동산 시장은 경기 회복과 경제활동 재개에 힘입어 거래량이 코로나19 이전 수준을 회복하고, 자산 가격도 견조한 흐름을 지속할 것으로 분석했다.

마스턴투자운용은 이에 맞춰 2022년 글로벌 상업용 부동산 업계 주요 트렌드로 △금리 인상 △ESG △빌드투코어(Build to Core, 핵심 입지 소재의 건물·토지 매입 후 코어 자산으로 개발) △하이브리드(Hybrid) △스피드(Speed)를 선정했다. 마스턴투자운용은 각 트렌드의 성격에 맞춰 해외 투자 전략을 제시했다. 금리 인상 관련해서는 공실시 타격이 큰 단일 임차인보다는 멀티 테넌트(multi tenants) 자산이나 시세 대비 저비용으로 렌트된 자산 등에 투자할 것을 추천했다. ESG 관련해서는 재생에너지에 투자하거나 멀티패밀리(고급 임대형 아파트) 투자시 사회주택(social housing)의 비중을 고려해야 한다고 조언했다.

빌드투코어 관련해서는 개발 리스크 완화를 위해 해외 합작법인(Joint Venture, JV) 등 파트너쉽 고려를 제안했고, 하이브리드 관련해 한 공간에서 다양한 서비스를 누릴 수 있는 업무 환경에 주목할 것, 스피드 측면에서는 현지법인(local presence)이나 M&A 등을 통한 신속한 투자의 중요성을 강조했다. 지효진 마스턴투자운용 R&S실 팀장은 “올해는 단기적인 기대를 통한 밸류에이션을 지양하고 산업, 고용 등 펀더멘털 분석에 기반한 투자 의사 결정이 더욱 중요한 해”라며 “특히 ESG와 하이브리드 트렌드의 연장선에서 자본적지출(CAPEX)의 증가세를 면밀히 검토할 필요가 있다”고 말했다.

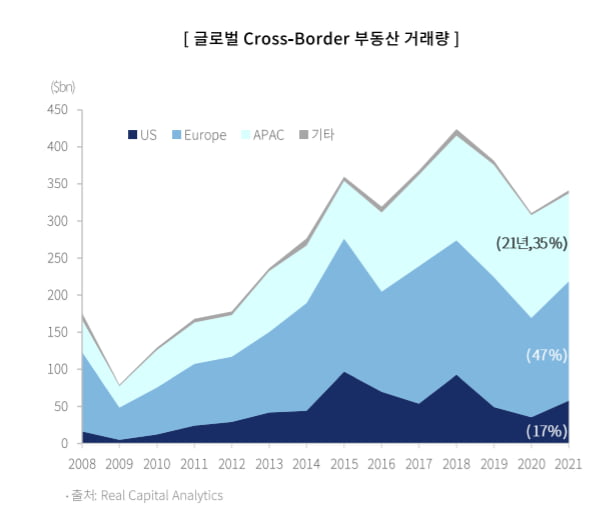

R&S실은 글로벌 거래 동향과 크로스보더(cross-border·국경 간 거래) 자금 동향도 짚었다. 글로벌 부동산 거래량은 코로나19 이전 수준을 회복하고, 자산 가격 또한 견조한 흐름이 지속될 것으로 내다봤다. 특히 코로나19의 직접적 영향으로 거래량 낙폭이 컸던 리테일과 호텔은 지난해 투자 수요가 큰 폭으로 증가하며 회복세를 보이고 있다. 물류와 멀티패밀리는 산업성장성과 안정성을 기반으로 거래량이 역대 최고치를 달성하며 상업용 거래량 회복을 견인했다고 설명했다.

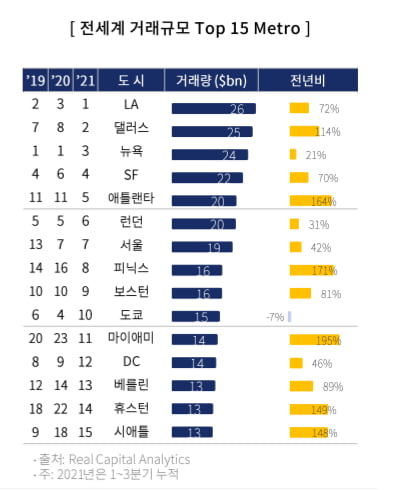

미국은 법인세 감면과 저렴한 물가로 기업 이전과 인구 유입이 꾸준한 댈러스, 애틀랜타, 로스앤젤레스(LA) 등 선벨트(sun belt) 지역이 거래 회복을 견인하고 있다. 유럽은 경제 봉쇄를 반복했던 영국 등 서유럽의 주요 도시보다는 경제활동을 지속했던 북유럽의 거래가 큰 폭으로 증가했다. 아시아태평양(APAC)에서는 오피스 투자에 대한 선호도가 여전히 가장 높았으며, 서울의 상업용 부동산 거래량 상승(전년 대비 상업용 부동산 거래규모 42% 증가)이 눈에 띄었다.

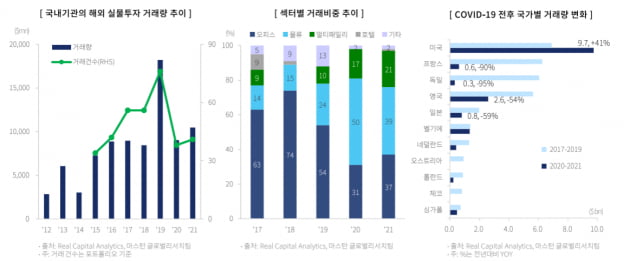

국내 기관들의 지난해 해외투자 동향도 분석했다. 마스턴투자운용에 따르면 해외 투자 거래량은 2019년 21조9000억원에서 2020년 10조8000억원으로 줄었다가 2021년 12조6000억원으로 회복 추세를 보이고 있다. 물류센터와 멀티패밀리 투자가 가장 많았고 포트폴리오 거래가 큰 폭으로 증가했다. 코로나19 이후에는 해외 실사가 비교적 용이한 미국 중심으로 거래가 회복되는 모습을 보였다. 지난해 미국이 48%, 유럽 29%, APAC 23% 비중을 차지했다. 투자섹터는 물류 39%, 오피스 37%, 멀티패밀리 21% 순이다. 특히 물류투자 건 중 우량 임차인으로 꼽히는 아마존이 임차한 물류센터가 47%에 달했다.

코로나19 이후 국내 기관들의 해외투자 주요 특징으로는 세가지가 꼽혔다. 우선 공모나 공모와 사모를 혼합한 형태의 자금조달이 증가했다. 미국과 일본의 오피스빌딩과 물류센터를 담은 공모리츠와 공모 부동산펀드가 늘어나고 있다는 설명이다. 또한 완공 전 물류센터를 선매입하는 흐름이 커졌다. 지 팀장은 "보다 수익률을 높이기 위해 준공된 자산보다 공사 중인 자산을 매입하고자 하는 분위기가 커지고 있다"고 전했다. 2013년 이후 설정한 해외 부동산펀드의 만기가 도래하면서 해외 부동산 매입만큼 매각 건도 늘어나고 있다. 지난해 매각 완료된 15건 외에 3건이 매각 진행 중이다. 대부분 해외 투자자에게 매각됐다. 중소형 자산운용사의 약진도 두드러졌다. 이들은 물류센터나 스튜던트하우징, 창고 등 니치섹터에 대한 투자를 확대하며 해외투자를 넓혀갔다.

윤아영 기자 youngmoney@hankyung.com