레이는 중국국제금융공사(CICC)와의 합작사 설립으로 종합 치과(덴탈) 솔루션 업체로서의 사업 확장을 본격화할 것이란 예상이다.

정민구 연구원은 “세계에서 가장 빠르게 성장하는 중국 덴탈 시장에서 CICC라는 강력한 우군을 얻었다”며 “합작회사 설립 진척도에 따라 할인율 해소는 물론 밸류에이션 상향도 가능할 것”이라고 말했다.

레이는 전날 합작사인 레이 차이나에 285억원을 출자한다고 공시했다. 레이 차이나를 통해 중국 내 치과용 의료기기 및 소프트웨어 사업에 진출하겠다는 계획이다. 레이와 CICC의 레이 차이나에 대한 지분은 각각 53.7%과 46.3%이 될 전망이다.

정 연구원은 레이 차이나에 대해 “기업형 네트워크 치과병원 진출을 통한 수직계열화와 매출처 확보, 안정적 매출 증가가 기대된다”고 했다.

그는 “기존 중국 치과병원은 숙련 의사 부족 등의 문제가 존재했다”며 “레이는 한국 병원과의 협업 및 회사의 디지털 치료솔루션 접목을 통해 의사를 효율적으로 양성할 수 있다”고 판단했다. 이 같은 차별화를 통해 병원 수를 빠르게 늘리고, 증가한 병원이 매출처로 연결되는 선순환 효과를 기대했다.

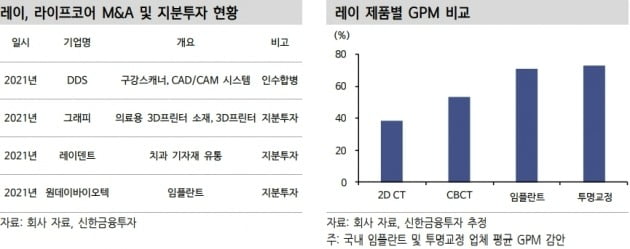

레이는 합작사 설립 후, 임플란트와 투명교정장치 등 고마진 제품으로의 확장도 본격화한다. 이에 따라 수익성도 향상될 것이란 예상이다.

정 연구원은 “레이 차이나가 관리하는 병원뿐 아니라 국내외 기존 고객병원에 대한 소재 매출도 원활할 것”이라며 “레이 차이나의 중국 공장 완공이 예상되는 내년 하반기부터 임플란트와 투명교정 등 제품을 본격 생산해 매출에 기여하게 될 것”이라고 했다.

이도희 기자