이 기사는 12월 14일 11:00 “마켓인사이트”에 게재된 기사입니다.

“미국의 주거용 부동산은 구조적으로 상당한 공급부족 상태에 처해 있습니다. 특히 평범한 사람들을 위한 이른바 ‘클래스 B(B급)’ 주거지가 모자란데, 이런 상황을 금세 해소하기가 쉽지 않습니다. 이 분야에 투자해야 한다고 생각하는 이유입니다.”

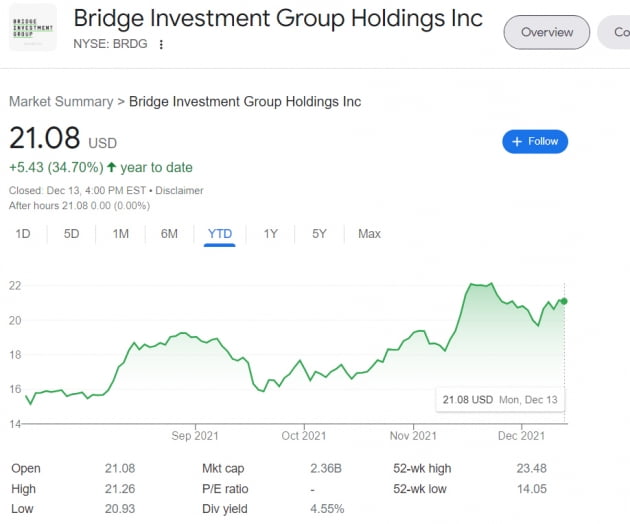

지난 7월 미국 뉴욕증시에 상장한 부동산 투자회사 브리지인베스트먼트(Bridge Investment Group·BRDG)의 딘 앨러라 부회장은 최근 한국경제신문과 만나 “미국 멀티패밀리 아파트는 연간 40만가구 수요가 있는데, 공급량은 연 30만가구 정도에 불과한 공급 부족 상황”이라며 “특히 핵심지역 다운타운의 A급 아파트보다도 캠퍼스 스타일의 B급 아파트는 수급이 크게 부족해 투자가치가 있다”고 진단했다.

◆“4000명의 현장인력 통해 정보 수집”

브리지인베스트먼트는 부동산 투자 부문에서 항상 ‘양(+)’의 수익률을 꾸준하게 내서 각국 기관투자가들이 선호하는 회사다. 세계 각국에서 펀딩을 받지만 미국 내 부동산에만 투자한다. 운용자산 규모는 지난 9월말 기준 318억달러(약 37조6700억원)다. 앨러라 부회장은 조너선 슬레이거 회장과 1990년대 중반 회사 초창기부터 현재까지 이 회사를 이끌어 온 핵심 인물이다.

브리지인베스트먼트가 일반적인 부동산 투자회사와 다른 점은 ‘수직계열화’ 되어 있다는 점이다. 통상 부동산 투자회사들은 부동산 운영 부분을 아웃소싱한다. 브리지인베스트먼트는 부동산 개발 및 운영을 하던 회사가 2009년 투자회사로 변신한 드문 사례다.

이 회사는 그래서 지금도 부동산을 사고 팔고 임대를 놓는 일 뿐만 아니라, 부동산의 관리와 운영 일체를 직접 맡고 있다. 이 회사 사람들이 “우리는 현장을 안다”고 자신하는 배경이다. 이 회사가 자신들이 현장을 잘 알지 못한다고 생각하는 미국 외 지역의 부동산에 투자하지 않는 이유이기도 하다.

앨러라 부회장은 “수직계열화(vertical integration)된 회사라는 것은 우리가 투자 성과를 내는 데 대단히 중요하다”고 강조했다. “일반적인 부동산 투자회사들은 소수의 인원으로 운영되지만, 우리는 현장에서 직접 임대 수요를 확인하고 관리하는 4000명의 인원을 거느리고 있기 때문에 (투자할 만한) 시장을 잘 찾을 수 있고, 투자를 실행에 옮길 수 있다”고 그는 설명했다. 1650명은 직접 고용하고 있고 2550명은 계열사 브리지시니어리빙이 운영하는 시설에서 근무하는 인원이다.

미국 부동산은 국내 투자자들의 인기 대체투자 대상 중 하나다. 앨러라 부회장이 그 가운데서도 ‘클래스 B’ 주거지를 투자 대상 첫손에 꼽는 이유는 현장에서 수요와 공급 차를 체감하고 있기 때문이다. 앨러라 부회장은 “2000년에는 전체 공급 주거지의 45% 가량이 클래스 B에 속했는데 지금은 다소 오래된 스타일로 여겨지는 클래스 B의 공급 비율이 20%에 불과하다”며 “전체 주택 공급도 부족하지만, 이 가운데서도 막상 수요자가 많은 클래스 B 유형은 특히 수급이 잘 맞지 않는 분야”라고 진단했다.

미국 부동산은 국내 투자자들의 인기 대체투자 대상 중 하나다. 앨러라 부회장이 그 가운데서도 ‘클래스 B’ 주거지를 투자 대상 첫손에 꼽는 이유는 현장에서 수요와 공급 차를 체감하고 있기 때문이다. 앨러라 부회장은 “2000년에는 전체 공급 주거지의 45% 가량이 클래스 B에 속했는데 지금은 다소 오래된 스타일로 여겨지는 클래스 B의 공급 비율이 20%에 불과하다”며 “전체 주택 공급도 부족하지만, 이 가운데서도 막상 수요자가 많은 클래스 B 유형은 특히 수급이 잘 맞지 않는 분야”라고 진단했다.◆갈 길 먼 미국 온라인쇼핑.. “물류센터 유망”

브리지인베스트먼트는 주거용 건물 외에 사무용 빌딩(오피스), 물류센터 등에도 투자한다. 앨러라 부회장은 주거용 부동산에 이어 두 번째 투자 대상으로 미국 물류센터를 꼽았다. 그는 “중국이나 영국만 해도 전체 리테일의 30~45%가 전자상거래(e-commerce)로 이루어지고 있는데, 미국은 15%에 불과하다”고 지적했다. 그는 “아마존, 월마트 등이 모두 온라인쇼핑 비중을 높이기 위해 대단히 애를 쓰고 있고 특히 라스트 마일(각 물류센터에서 집까지 배달하기 위한 ‘구석구석’ 물류 시스템) 문제를 어떻게 해결할 것인가를 놓고 고심하고 있다”고 했다. 물류센터 역시 ‘클래스 B’ 주거용 부동산과 마찬가지로 만성적인 수급난에 시달리고 있다는 뜻이다.

오피스 투자에 대해서는 임대와 매매 시장을 서로 다른 톤으로 평가했다. 앨러라 부회장은 “댈러스, 덴버, 미니애폴리스 등 우리가 투자한 오피스의 공실률은 17~18% 수준으로 전국 평균 공실률(40% 이상)에 비해 훨씬 상황이 나은데 이는 주요 지역을 중심으로 오피스에 돌아오고 싶어하는 수요가 있기 때문”이라고 설명했다. 그는 다만 “오피스 거래(매매) 시장은 작년보다는 조금 나은 수준이나 여전히 매우 좋지 않다”며 “은행에서 대출을 받기도 쉽지 않다”고 전했다.

그는 브리지인베스트먼트가 투자하지 않는 두 가지 분야로 호텔과 상가(리테일)를 꼽았다. 그는 “브리지인베스트먼트는 주로 수요-공급 간 차이를 보고 격차가 큰 분야에 투자한다”며 “두 분야는 수요 대비 공급이 부족하다고 느끼지 못하고 있다”고 했다.

◆“완만한 인플레 2~3년 이어질 것”

인플레이션 헤지를 위해 부동산에 투자하는 경우도 많다. 최근 금융시장은 인플레이션(과 이에 따르는 중앙은행 통화정책)을 주목하고 있는데, 현장에서도 그런 변화를 느끼고 있을까. 앨러라 부회장은 “각종 자재 가격의 인상과 임대료 상승 등으로 인플레이션을 조금은 느끼고 있지만, 일시적인(temporary) 것이라고 생각한다”고 답했다. 그는 “약 2.5~3년 기간은 금리가 오를 것으로 보지만, 예컨대 3~8년 후에도 계속 인플레가 이어질 가능성은 크지 않다고 생각한다”고 말했다. “대단히 완만한(mild) 인플레이션이 될 것”고 그는 덧붙였다.

최근의 물가상승 움직임이 ‘경기 침체 속의 인플레이션’을 뜻하는 ‘스태그플레이션’이라고 보는 의견에 대해서는 “전혀 그렇게 보이지 않는다”고 했다. 분명한 경기회복과 함께 진행되는 완만한 인플레이션이라는 얘기다.

◆“에너지 저소비 주택 공급할 계획”

탄소배출 감축 노력 등 ESG 분야의 변화가 미치는 영향이 있느냐고 묻자 앨러라 부회장은 “상당히 큰 변화를 체감하는 중”이라고 말했다. 대규모 주거용 및 상업용 건물을 소유, 임대, 운영하는 입장에서 에너지 사용량을 줄여가야 하기 때문이다. 이 회사의 펀드에 돈을 맡기는 각국 기관투자가들이 이 회사에 요구하는 바이기도 하다.

앨러라 부회장은 “우리는 1990년대부터 가스 및 전기 사용량을 관찰하고 이를 줄이기 위한 체계적인 노력을 해 왔던 회사”라며 “태양광 등을 도입한 새로운 주택의 모델을 선보일 계획도 있다”고 밝혔다.

최근 상장을 결정한 배경에 대해서는 “우리 회사 전체가 아니라 일부만 투자하고 싶다는 수요가 꾸준히 있었고, 상장을 통해 증자를 함으로써 투자 여력을 더 많이 가질 수 있게 되는 것도 바람직하다고 판단했다”고 그는 설명했다.

지난 1~3분기 이 회사의 총 매출 (Revenue)는 9220만달러, 총 투자수입 (Investment Income)은 8486만달러, 순이익은 1억1890만달러로 각각 전년대비 79%, 340%, 280% 늘었다. 주가는 상장 당시 대비 약 35% 가량 오른 주당 21.08달러(13일 종가 기준)에 거래되고 있다.

산마테오(미국)=이상은 기자 selee@hankyung.com