이번주는 미국 중앙은행(Fed)의 시간입니다. Fed가 결정하는 테이퍼링(자산매입 축소) 및 기준금리 인상 속도를 확인해야 하는 때입니다. 시장 예상 만큼만 속도를 끌어올릴 지가 관건입니다.

구체적인 'Fed 속도'를 알게되는 시점은 미국 시간으로 15일 오후 2시입니다. 미 중앙은행(Fed)의 통화정책 결정 기구인 연방공개시장위원회(FOMC)의 결과가 나오는 때입니다.

이번 FOMC에선 성명서 뿐 아니라 금리 인상 전망을 점으로 표시한 점도표와 경기전망이 함께 나옵니다.

구체적 지표로는 테이퍼링 및 금리 인상 속도가 나옵니다. 15일 오후 2시에 나오는 성명서에서 테이퍼링 속도가 2배로 빨라질 지, 내년 금리 인상 횟수가 2회 이상일 지 봐야 합니다.

'2·2·2'라는 숫자와 함께 성장률 및 물가상승률 전망치를 잘 살필 필요가 있습니다. 시장 예상에 부합하면 주가는 강세를 보이겠지만 전망에서 크게 벗어나면 증시 변동성은 커집니다.

지난 11일 미국 중부를 강타했던 토네이도처럼 무시무시한 파괴력을 보이느냐 아니면 찻잔 속의 태풍 수준이 될 지 지켜봐야겠습니다.

이 기사는 유튜브 채널 '한경 글로벌마켓'의 '정인설의 워싱턴나우'로도 제공해드립니다.

테이퍼링 속도, 두 배로 빨라지나

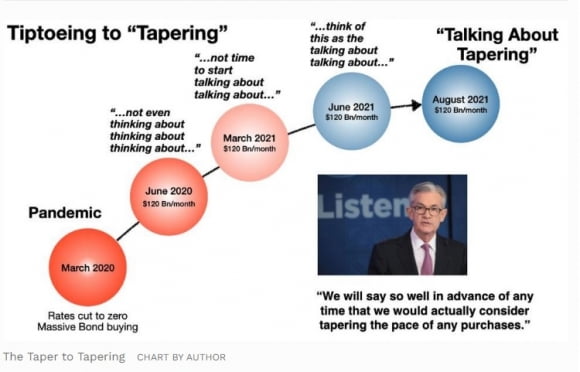

이미 제롬 파월 Fed 의장은 두 가지 사실을 공언했습니다. 첫째는 테이퍼링 속도를 높이겠다는 것이고 둘째는 인플레이션이 결코 일시적이지 않다는 점입니다.

모두 지난달 30일 미 상원 은행위원회에 출석해 한 얘기들입니다.

당시 파월 의장은 "테이퍼링 속도를 높이는 게 적절한 것 같다"고 말했습니다. "경제가 매우 좋아지고 있고 인플레이션 압력은 강해지고 있다"는 게 그 이유입니다.

또 "인플레이션은 일시적이라는 단어를 버리고 Fed가 의미하는 점을 명확하게 설명하기 좋은 시기"라고 말했습니다. 파월 의장은 "우리는 더 높은 인플레이션의 형태로 영구적인 흔적을 남기지 않을 것이라는 의미로 이 단어를 썼다"며 "사람마다 이를 쓰는 의미가 다르다"고 했습니다.

11월 FOMC까지 일시적이란 단어를 썼는데 불과 한 달만에 입장을 확 바꾼 거죠. 12월 초에 Fed 의장 연임이 확정되면서 매파 본색을 드러낸 것이라 볼 수 있습니다. 조 바이든 대통령 앞에서 '인플레 파이터'가 되겠다는 맹세까지 한 것처럼 거침없는 발언이었습니다.

파월 의장이 이런 예고편을 날렸기 때문에 테이퍼링 속도는 빨라질 것입니다. 시장에선 두 배로 빨라질 것으로 예상합니다.

현재 매달 150억달러씩 테이퍼링 규모를 줄이고 있는데 내년부터 300억달러씩 줄인다는 것이죠. 이렇게 되면 내년 1분기말, 즉 3월에 테이퍼링을 종료하게 됩니다. 그리고 금리를 올릴 수 있는 시간적 여유를 벌겠다는 것이죠.

내년 두 차례 금리 인상?

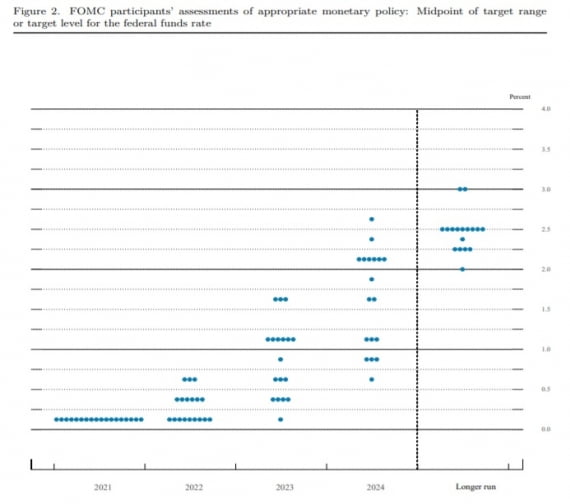

테이퍼링 다음 수순은 당연히 금리 인상입니다. 점도표를 통해 내년 이후 금리 인상 속도를 가늠해볼수 있습니다.

지난 9월만 해도 18명의 Fed 위원 중 9명이 내년 한 차례 이상 금리를 올려야 한다고 했씁니다. 그 때만 해도 39년 만의 최대 인플레이션 지표가 나오기 전의 일입니다.

10월부터 소비자물가지수(CPI)와 개인소비지출(PCE) 상승 폭이 확 커졌기 때문에 이번 점도표엔 그런 점이 반영될 가능성이 큽니다.

시장에선 내년에 두 차례 정도 금리를 올릴 것으로 보는 게 지배적인 분위기입니다. 시기는 대체적으로 상·하반기에 한 번씩으로 전망하고 있습니다.

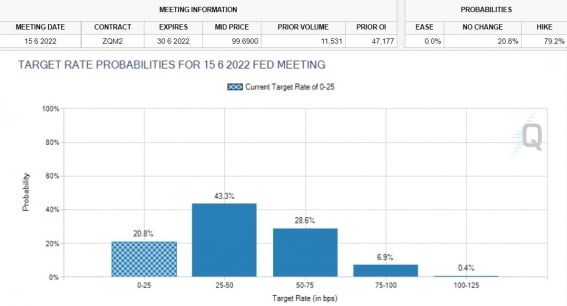

시카고상품거래소(CME) 그룹이 연방기금(FF) 선물의 가격 데이터를 바탕으로 통화정책 변경 확률을 추산하는데요. 그 결과를 보면 Fed가 내년 6월에 금리를 인상할 확률을 80.9%로 봤습니다. 한 달 전 예측치인 64.2%에서 16.7%포인트 높아졌습니다. 그리고 내년 9월 FOMC에서 금리를 올릴 확률은 93.3%였습니다.

하지만 점도표에선 금리 인상 시기는 알 수 없고 금리 인상 횟수만 파악할 수 있습니다. FOMC 위원 중 몇 명이 금리를 2회 이상 올려야 한다고 보는 지가 관전포인트가 될 것 같습니다.

성장률 떨어지고 물가 전망치 확 올라갈 듯

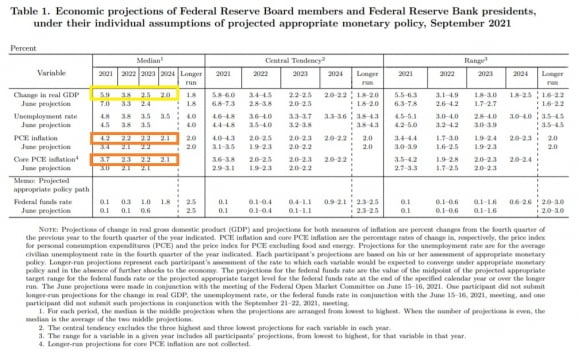

Fed는 분기말에 경제·전망도 내놓습니다. 지난 9월엔 올해 성장률 전망치를 종전 7.0%에서 5.9%로 낮췄습니다. 내년 성장률 예상치는 3.3%에서 3.8%로 높게 잡았습니다.

이번에 성장률은 낮출 가능성이 큽니다. 미국은 1분기(6.3%)와 2분기(6.7%)만 해도 고속 성장을 해왔습니다. 하지만 잠정치까지 나온 3분기 성장률은 2.1%에 불과했습니다. 4분기에 소폭 상승한다고 하지만 1년 전체적으로 6% 안팎의 성장률을 기록하긴 힘들 것으로 보입니다.

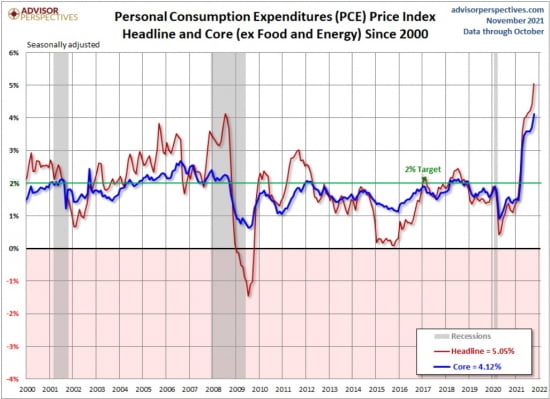

물가 전망치는 올릴텐데 어떻게 바꿀 지도 관심사입니다. Fed는 9월에 PCE 기준 근원 물가 전망치를 3.0%에서 3.7%로 높였습니다. 내년 물가 상승률을 2.3%로 비교적 낮게 유지될 것으로 봤습니다.

그러나 10월부터 물가는 급등하고 있습니다. Fed가 통화 정책 결정에 참고하는 PCE 물가는 10월에 5.0% 상승했습니다. 1990년 11월 이후 31년 만에 최대폭입니다. 가격 변동성이 큰 식품과 에너지 항목을 제외한 근원 PCE도 4.1% 올랐습니다. 이 역시 31년만의 최고치입니다.

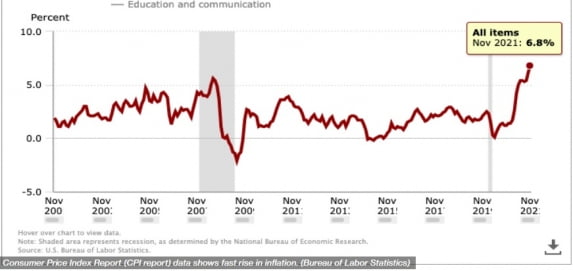

CPI로 보면 상황은 더 심각합니다. 11월 CPI 물가는 6.8% 올랐습니다. 1982년 6월(7.2%) 이후 무려 39년5개월 만에 가장 큰 상승폭입니다.올해 1월과 2월만 해도 각각 1.4%, 1.7%로 Fed 목표치(2.0%)를 밑돌았죠. 그러다가 3월 2.6%로 오르더니 이후 4.2%(4월)→4.9%(5월)→5.3%(6월)→5.3%(7월)→5.2%(8월)→5.4%(9월)→6.2%(10월)→6.8%(11월)로 치솟고 있습니다.

생산자물가가 확 오른다면

FOMC 결과가 나오는 15일은 재닛 옐런 재무장관이 예고한 연방정부의 디폴트(채무 불이행) 데드라인입니다. 다행히 미국 민주당 단독으로 디폴트를 피해 국가채무 상한을 올릴 수 있도록 하는 법안을 통과시켜 15일 전에 해결할 것으로 보입니다.FOMC가 끝난 다음날엔 유럽의 통화정책 방향을 볼수 있습니다. 16일에 ECB(유럽중앙은행)·BOE(영국중앙은행) 통화정책회의가 열립니다.

FOMC 이전인 13일엔 OPEC(석유수출국기구) 원유시장 보고서가 공개됩니다. 14일엔 미국의 11월 생산자물가지수(PPI)를 확인할 수 있습니다.

이밖에 16일에 페덱스와 어도브, 액션츄어의 실적 발표가 예정돼 있습니다.

워싱턴=정인설 특파원 surisuri@hankyung.com