정부가 내년부터 주택담보대출, 신용대출, 카드론 등 모든 금융권 대출의 연간 원리금 상환액이 연소득의 40~50%를 넘지 못하도록 규제하기로 한 것은 ‘영끌(영혼까지 끌어모은 대출)’과 빚투(빚내서 투자)’를 원천적으로 차단하겠다는 의지로 분석된다. 이를 통해 가계부채 리스크를 관리하고 부동산 시장도 안정시키겠다는 것이다.

정부가 내년부터 주택담보대출, 신용대출, 카드론 등 모든 금융권 대출의 연간 원리금 상환액이 연소득의 40~50%를 넘지 못하도록 규제하기로 한 것은 ‘영끌(영혼까지 끌어모은 대출)’과 빚투(빚내서 투자)’를 원천적으로 차단하겠다는 의지로 분석된다. 이를 통해 가계부채 리스크를 관리하고 부동산 시장도 안정시키겠다는 것이다.

은행권에서는 이번 대책이 고소득자의 대출 억제 효과에 비해 중·저소득자의 대출 한도 감소폭이 상대적으로 커 서민·실수요자에 대한 ‘사다리 걷어차기’가 될 수 있다는 분석을 내놓고 있다.

연봉 높지 않으면 추가 대출 못 받아

금융위원회가 26일 발표한 가계부채 관리 방안에 따르면 내년 1월부터 규제지역(투기지역·투기과열지구·조정대상지역)에서 시가 6억원 이하 주택을 담보로 대출받더라도 기존 대출과 신규 대출의 합계액이 2억원을 넘으면 총부채원리금상환비율(DSR) 40% 규제가 적용된다. DSR은 주택담보대출(주담대)과 신용대출, 카드론 등 모든 가계대출의 연간 원리금 상환액을 연소득으로 나눈 비율이다. 즉 1년간 내는 총대출액 원리금 합계액이 연소득의 40%를 넘지 않는 범위에서만 신규 대출이 가능하다는 의미다. 마이너스통장 대출을 DSR에 반영할 때 산정하는 만기도 7년에서 5년으로 단축된다. 만기가 짧아지면 매달 내는 원리금 합계액이 늘어나기 때문에 대출 한도가 쪼그라들 수밖에 없다.현재는 시가 6억원 초과인 주택을 담보로 대출을 받는 경우에만 DSR이 40%로 제한된다. 하지만 내년 7월부터 단계적으로 강화하려고 했던 DSR 규제 일정이 크게 앞당겨졌다. 총대출액 기준을 2억원에서 1억원으로 낮추는 방안도 당초 계획인 2023년 7월이 아니라 내년 7월부터 곧바로 시행된다. DSR 산정 만기도 신용대출의 경우 기존 7년에서 5년, 비(非)주담대는 10년에서 8년 등으로 줄어든다.

기존에는 은행이 아닌 다른 금융권에서 ‘영끌’ 대출을 받는 경우도 많았으나, 이 역시 빡빡해진다. 차주 단위 DSR에 카드론까지 포함되는 게 대표적이다. 금융당국 관계자는 “카드론이 DSR 산정 시 들어가면 기존에 주담대, 신용대출 등이 있는 사람은 추가로 대출 받기가 까다로워진다”며 “단 2금융권의 특수성을 고려해 차주별 DSR 기준은 은행보다 조금 높은 50%로 정했다”고 설명했다.

2금융권의 업권별 DSR 기준도 강화된다. 은행은 40%를 그대로 유지하지만 △보험(70%→50%) △상호금융(160%→110%) △카드(60%→50%) △캐피털(90%→65%) △저축은행(90%→65%) 등 대부분의 업권에서 기준이 내려간다.

고소득자보다 중·저소득자 피해 커

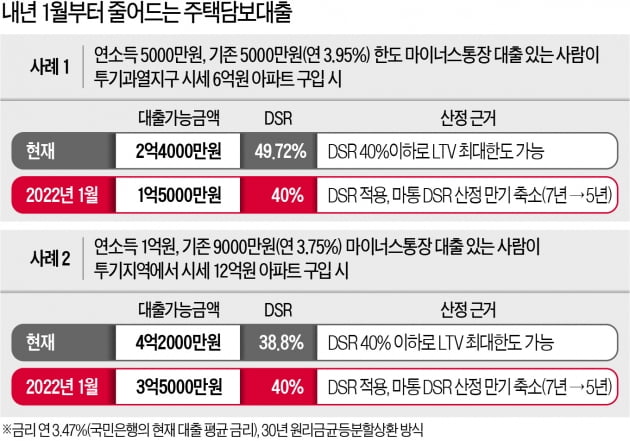

DSR 40% 조기 적용으로 소득이 적은 사람들의 대출 한도가 상대적으로 크게 줄어들 수 있다는 게 은행권의 분석이다. 시중은행의 시뮬레이션에 따르면 연소득 5000만원에 5000만원 한도 마이너스통장 대출을 기존에 갖고 있는 차주를 가정할 때 규제지역에서 시세 6억원짜리 아파트를 구입한다면 연말까지 2억4000만원까지 추가 대출이 가능하다. 담보인정비율(LTV) 40%까지 대출받을 수 있다는 점을 감안한 숫자다.DSR 규제가 적용되는 내년 초부터는 대출가능 금액이 2억4000만원에서 1억5000만원으로 9000만원 줄어든다. 주택금융공사의 정책금융상품인 보금자리론(LTV 60%)은 기존 신용대출을 갖는 상황에서 신규로 보금자리론을 받을 때는 DSR에 반영되지 않는다. 반대로 이미 보금자리론을 갖고있다면 신규로 신용대출을 받을 경우 DSR에 반영된다.

중저소득 계층의 대출한도는 큰 폭으로 줄어드는 반면 고소득자는 별다른 영향을 받지 않는다. 가령 연소득이 4000만원이고 3000만원 한도 마이너스통장을 갖고 있는 무주택 직장인이 조정대상지역에서 6억원짜리 아파트를 구입하면 지금은 LTV 50%에 해당하는 3억원까지 대출을 받지만 내년 1월에는 1억7000만원으로 확 줄어든다.

반면 같은 조건에서 연소득이 6000만원 이상인 사람은 대출 가능액에 변동이 없다. 9억원을 초과하는 아파트를 구매하는 고소득자도 LTV가 20%에 불과해 영향이 크지 않을 것으로 전망된다. 한 시중은행 관계자는 “DSR 시행 시기에 맞춰 잔금대출을 통해 내년 상반기 주택을 사려던 중저소득층 실수요자 위주로 타격이 클 것”이라고 말했다.

박진우/정소람/빈난새 기자 jwp@hankyung.com