5일 로이터통신에 따르면 레딧은 IPO 관련 업무를 담당할 투자은행(IB) 및 로펌을 선정하는 절차에 최근 착수했다. 레딧은 내년 초 IPO를 계획하고 있다. 레딧 임원들은 IPO 때 150억달러 수준의 기업가치 달성을 목표로 하고 있는 것으로 알려졌다. 최근 레딧은 약 100억달러의 기업가치를 전제로 한 투자유치에 성공했다. 단 시장 상황에 따라 레딧의 IPO 시기와 규모는 바뀔 수 있다.

인터넷 커뮤니티 중 하나였던 레딧이 시장의 관심을 한 몸에 받게 된 계기는 올초의 ‘밈 주식’ 열풍이었다. 밈 주식은 온라인상에서 입소문을 타 개인투자자들이 몰리는 주식을 뜻한다. 개인투자자들은 레딧의 커뮤니티에 모여 투자종목과 정보를 공유했다. 레딧 이용자들의 선호도와 관심 정도에 따라 주가가 좌지우지되는 일도 발생했다. 대표적인 사례가 ‘게임스톱 공매도 사태’다. 헤지펀드들이 미국 비디오게임 소매업체인 게임스톱에 공매도 투자하자 개인들은 레딧의 ‘월스트리트베츠’에 집결해 공매도 세력과의 전쟁을 선언했다. 개인들이 게임스톱 주식 매집에 나서면서 주가가 폭등하자 공매도 전략을 구사한 헤지펀드들은 대규모 손실을 입었다.

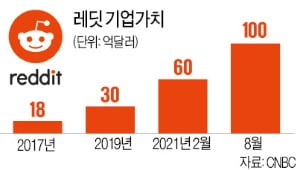

인터넷 커뮤니티 중 하나였던 레딧이 시장의 관심을 한 몸에 받게 된 계기는 올초의 ‘밈 주식’ 열풍이었다. 밈 주식은 온라인상에서 입소문을 타 개인투자자들이 몰리는 주식을 뜻한다. 개인투자자들은 레딧의 커뮤니티에 모여 투자종목과 정보를 공유했다. 레딧 이용자들의 선호도와 관심 정도에 따라 주가가 좌지우지되는 일도 발생했다. 대표적인 사례가 ‘게임스톱 공매도 사태’다. 헤지펀드들이 미국 비디오게임 소매업체인 게임스톱에 공매도 투자하자 개인들은 레딧의 ‘월스트리트베츠’에 집결해 공매도 세력과의 전쟁을 선언했다. 개인들이 게임스톱 주식 매집에 나서면서 주가가 폭등하자 공매도 전략을 구사한 헤지펀드들은 대규모 손실을 입었다.레딧이 화제의 중심에 서면서 기업가치도 치솟았다. 2019년 30억달러 수준이던 레딧의 기업가치는 올해 2월 60억달러로 두 배 상승했다. 지난달에는 2월 대비 40억달러 늘어난 100억달러의 기업가치를 인정받았다. 레딧이 내년 초 기업가치를 150억달러로 기대하는 이유다.

레딧 이용자는 꾸준히 늘어나는 추세다. 2019년 3600만 명 수준이던 하루 평균 사용자(활성사용자 기준)가 지난해 5200만 명으로 급증했다. 스티브 허프만 레딧 최고경영자(CEO)는 “밈 주식 열풍이 한창이던 올해 초 수백만 명의 이용자가 새로 유입됐다”고 했다. 현재 레딧에는 10만 개 이상의 커뮤니티가 운영되고 있다. 레딧은 주로 광고를 통해 수익을 내는 것으로 알려졌다. 올 2분기 광고 수익은 1억달러로 지난해 같은 기간보다 3배 가까이 증가했다. 피델리티인베스트먼트, 세쿼이아캐피털, 안드레센호로위츠, 텐센트홀딩스 등 유명 기관투자가들이 레딧에 투자한 것으로 전해졌다.

맹진규 기자 maeng@hankyung.com