발포제 제조 업체 금양이 투자 등급으로 올라서는 데 어려움을 겪고 있다. 한 단계만 올라도 투자 등급이 되는데 차입 부담과 불확실한 사업 환경 탓에 투기 등급을 벗어나지 못하고 있다.

23일 증권업계에 따르면 나이스신용평가는 금양의 선순위 무보증사채 신용등급을 BB+로 부여하고 있다. 등급 전망은 안정적으로 매기고 있다. 당장 재무 상태만만 놓고 보면 투자 등급에 부합하지만 사업 위험이 여전히 투기 등급에 머물러 있다는 게 나이스신용평가의 판단이다.

금양은 1955년 국내 최초 사카린 제조 업체로 출발했다. 1970년대부터 발포제 제조를 주력으로 하고 있다. 2000년대 초반엔 아이러브스쿨을 통해 정보기술(IT) 사업으로 영역을 넓혔다. 현재 IT 사업은 종료된 상태다.

금양은 1955년 국내 최초 사카린 제조 업체로 출발했다. 1970년대부터 발포제 제조를 주력으로 하고 있다. 2000년대 초반엔 아이러브스쿨을 통해 정보기술(IT) 사업으로 영역을 넓혔다. 현재 IT 사업은 종료된 상태다.발포제는 자동차 내장재, 신발, 층간 방음재 등 다양한 분야에 쓰이고 있다. 금양은 오랜 업력을 바탕으로 안정적으로 사업 기반을 확보하고 있다. 지난해 매출 비중을 보면, 발포제 부문이 68.5%, 석유화학제품 등 트레이딩 부문이 31.5%다.

하지만 연간 매출의 70% 수준이 수출을 통해 발생하고 있어 글로벌 경기 변화에 따른 실적 변동성이 큰 편이다. 2019년과 지난해엔 미·중 무역 분쟁과 코로나19 확산으로 글로벌 수요가 줄면서 실적이 나빠지기도 했다. 주요 원재료 가격은 올라 원가부담이 커지면서 수익성도 낮아졌다.

다만 올 들어선 주요 국가들이 경제 활동을 재개하면서 양호한 실적을 기록하고 있다. 지난해 3.4%였던 매출 대비 이자·세금 차감 전 이익(EBIT)은 올 1분기엔 8.2%로 뛰었다. 지난해 1.8배였던 금융비용 대비 상각 전 영업이익(EBITDA)도 올 1분기엔 3.4배로 확대됐다. 올 2분기에도 전년 동기 대비 실적 회복세가 나타나고 있다.

업계에선 최근 2년에 비교했을 때 올해 개선된 실적이 이어질 것이라고 보고 있다. 리튬 가공 등 2차전지 첨가제 관련 신사업을 진행하고 있어 중장기적인 실적 증대 가능성도 있다.

다만 손해배상금 지급 의무에 따라 현금 유출은 예정돼 있다. 금양은 아이러브스쿨 대여금 소송에서 지난해 5월 대법원 최종 패소가 확정됐다. 이에 따라 총 373억원의 손해배상금 지급 의무가 생겼다. 충당부채를 설정해 놔 손익 측면에서 영향은 미미할 전망이다. 하지만 올해부터 오는 2024년까지 연간 40억~50억원 수준의 현금 유출이 이뤄질 예정이라 현금흐름엔 변동 요인으로 작용하게 됐다.

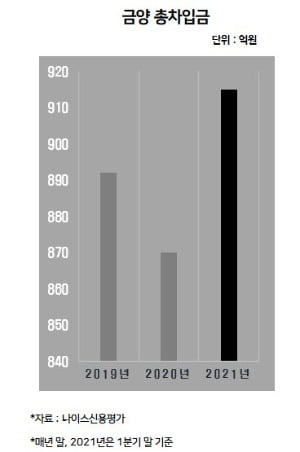

나이스신용평가는 "금양이 보유한 재무적 융통성을 보면 올 3월 말 기준 자기주식 120억원, 매각 예정 비유동자산 95억원 등을 보유하고 있어 대응 능력이 충분하다"고 평가했다. 올 3월 말 기준 금양의 총차입금은 915억원이다. 지난해 말 870억원에 비해 증가했다. 올 3월 말 기준 부채비율은 158.9%, 순차입금 의존도는 19.9%다.

신석호 나이스신용평가 선임연구원은 "자산 규모와 이익창출능력 대비 차입 부담이 높은 수준으로 영업 환경, 금융 환경 등의 변화로 인해 큰 폭의 재무 위험 가중이 나타날 수 있는 점이 신용도를 산정하는 과정에 부정적인 요소로 작용하고 있다"고 말했다.

김은정 기자 kej@hankyung.com