대신증권은 16일 녹십자에 대해 올해 2분기 영업이익이 시장 전망치(컨센서스)를 밑돌 것으로 예상된다며 목표주가를 기존 46만원에서 44만원으로 낮췄다. 투자의견 ‘매수’는 유지했다.

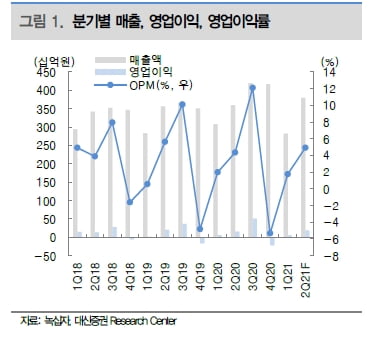

녹십자의 2분기 매출과 영업이익은 각각 3793억원과 187억원을 기록할 것으로 봤다. 전년 동기 대비로는 5.4%와 19.5% 증가한 수치다.

2분기 영업이익은 컨센서스인 290억원을 약 36%를 밑돌 것이란 예상이다. 연구비 및 광고선전비, 지급수수료 등 판매관리비가 증가한 영향이란 분석이다.

국내 매출은 전년 대비 3% 줄어든 2154억원으로 추정했다. 녹십자는 도입 백신인 조스타빅스, 가다실의 계약이 지난해 말 종료됐다. 두 제품의 작년 매출은 각각 492억원과 908억원이다. 백신 사업부를 제외한 사업부는 고르게 성장해 큰 폭의 매출 감소는 없을 것으로 봤다.

해외 매출은 전년 동기 대비 14% 늘어난 810억원으로 예상했다. 헌터증후군 치료제인 헌터라제는 일본과 중국에 초도 물량을 공급했던 전분기와 비교하면 매출이 감소했을 것으로 판단했다. 독감 백신 등의 수출이 늘어나며 이를 상쇄했을 것으로 전망했다.

2021년 매출 및 영업이익은 각각 1조5760억원과 1040억원으로 추정했다. 전년 대비 4.8%와 104% 증가할 것이란 전망이다.

영업이익은 하반기 모더나 코로나19 백신의 공급이 확대되며 전년 대비 증가할 것으로 봤다. 녹십자는 지난 3월 모더나 백신의 국내 유통을 전담하는 계약을 체결했다. 전염병대비혁신연합(CEPI)과도 백신 위탁생산(CMO)에 대한 본계약을 논의하고 있다.

임윤진 연구원은 “생산 일정 및 확정 물량 등에 대해 지속적으로 논의 중”이라며 “예상보다 지연되고 있지만 본계약 체결 가능성은 여전히 유효하다”고 말했다.

박인혁 기자