자녀 패가망신 막는 비결은

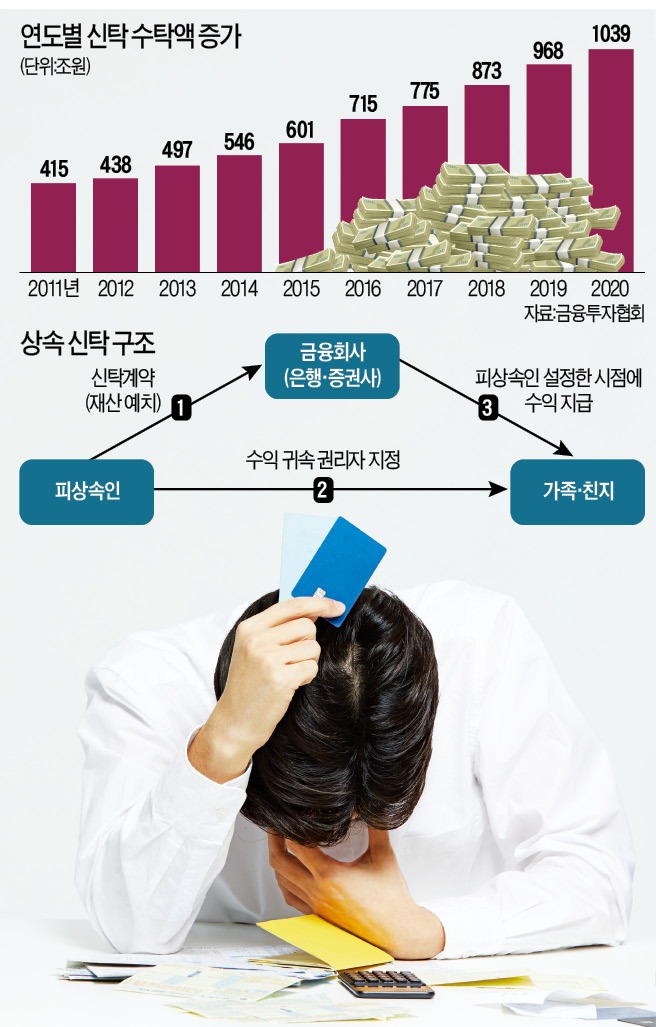

지난달 한국경제신문이 발간한 무크 《김앤장 변호사들이 풀어 쓴 상속·증여》에서는 이 같은 문제에 대한 해법으로 상속신탁제도 활용을 제시한다. 상속신탁제도는 현금과 유가증권, 부동산 등을 은행이나 증권사 등에 맡긴 뒤 여기서 발생하는 수익을 언제, 누구에게 줄지 지정하는 제도다.

지난달 한국경제신문이 발간한 무크 《김앤장 변호사들이 풀어 쓴 상속·증여》에서는 이 같은 문제에 대한 해법으로 상속신탁제도 활용을 제시한다. 상속신탁제도는 현금과 유가증권, 부동산 등을 은행이나 증권사 등에 맡긴 뒤 여기서 발생하는 수익을 언제, 누구에게 줄지 지정하는 제도다.자식에게 생전에 수익을 나눠주는 것은 물론, 피상속인이 살아있을 때는 본인이 수익을 지급받다 사후에 자녀 등 상속인에게 주도록 하는 것도 가능하다. 생전에 본인이 관리하던 재산을 사망과 동시에 신탁 설정되도록 하는 유언신탁도 할 수 있다. 신탁재산에서 발생한 수익의 일부는 공익재단에 기부한 뒤 나머지를 상속인에게 주도록 할 수도 있으며, 자녀까지 사망한 뒤에는 손자를 상속인으로 지정해 자산 형성을 도울 수도 있다.

자산이 신탁된 금융사가 생전에 남긴 고인의 뜻대로 자산과 수익금을 정확하게 남은 가족에게 지급한다는 것도 장점이다. 고객이 금융사에 자산을 맡기고 살아있을 때는 운용수익을 받다가 사망 후 계약한 대로 자산을 상속·배분하는 유언대용신탁이 대표적이다. 김해마중 김앤장 변호사는 “대부분 유언장을 작성해 상속을 결정하지만, 유언장이 법적 효력을 가지려면 엄격한 요건이 필요해 유족 간 법적 분쟁으로 이어지는 사례가 적지 않다”며 “유언대용신탁 등 신탁제도를 활용하면 이 같은 위험을 차단할 수 있다”고 말했다.

유산 신탁한 마이클 잭슨

2009년 사망한 팝스타 마이클 잭슨이 이 같은 상속신탁제도를 잘 활용한 사례다. 생존해 있을 때 미리 신탁계약을 체결한 잭슨은 살아있는 동안 신탁자산 운용을 통해 발생한 수익은 본인이 받았다. 예고치 않은 사망 이후에는 수익의 20%를 어린이자선단체에 기부하고, 50%는 어머니에게 돌아가도록 했다. 어머니까지 사망하면 자신의 세 자녀에게 똑같은 비율로 분배되도록 설정해 먼 미래에 있을지 모를 자녀 간 상속 분쟁까지 예방했다. 2009년 7~12세로 미성년자였던 세 자녀는 상속신탁제도 덕분에 마이클 잭슨의 이른 사망에도 평생 돈 걱정을 할 필요가 없게 됐다.신탁을 통한 상속·증여에도 세금이 발생한다. 망자가 신탁된 재산을 가족에게 물려주더라도 상속재산으로 간주되는 만큼 여기에는 상속세가 부과된다. 물론 신탁재산 수익 일부를 기부한다면 이 부분은 공제된다. 생전에 수익을 나눠준다면 증여세가 부과된다.

신탁제도를 절세 수단으로 활용할 수도 있다. 근로 및 자산 등을 통해 연간 수억원의 소득이 발생하는 자산가라면 자산 일부를 신탁에 넣고 자녀에게 수익이 돌아가도록 설정할 수 있다. 이렇게 하면 본인의 과표구간이 떨어져 소득이 많을수록 세율이 올라가는 소득세 부담을 낮추는 효과가 있다. 물론 자녀가 받는 수익에 대해서는 증여세가 부과되지만 언젠가는 상속이나 증여할 재산이라는 점에서 실질적인 부담은 크지 않다. 올해 소득세 최고 세율이 45%까지 인상된 만큼 고민해볼 만한 부분이다.

아파트 보유세를 피하기 위해 유언대용신탁을 활용하려는 시도도 있었다. 신탁을 하면 명목상 소유권이 신탁 금융사로 넘어가 주택 수가 줄어드는 효과가 있다는 의견에 따른 것이다. 하지만 과세당국이 실질적인 소유 관계에 따라 보유세를 과세한다는 입장을 명확히 해 유언대용신탁을 통한 보유세 절감은 불가능해졌다.

노경목 기자 autonomy@hankyung.com