자산 규모 9893억원, 이익잉여금 8685억원, 부채비율 16%…. 지난 3월 말 기준 남양유업의 재무건전성을 보여주는 지표다. 이처럼 탄탄한 재무구조를 갖춘 남양유업의 오너 일가 지분(53%)이 3100억원에 팔리자 ‘헐값 매각’ 논란이 일고 있다. 남양유업 주가는 매각 후 연일 치솟고 있다. 주당 40만원대이던 주가가 단 이틀 만에 70만원대까지 뛰어올랐다. 일각에선 ‘바이백 옵션’이 있는 것 아니냐는 의문까지 제기하고 있다. 하지만 남양유업의 최악의 기업 평판 리스크와 낮은 성장성을 감안하면 ‘비싸다’는 평가도 있다.

‘헐값 매각’ vs ‘적정 가격’

남양유업은 2012년 주당 100만원이 넘는 ‘황제주’였다. 2013년 대리점 갑질 논란이 시작되기 전까지 성장가도를 달려온 탄탄한 기업이었다. 국내에 처음으로 분유와 요거트를 선보인 혁신기업이기도 했다. ‘남양=황제주’란 인식이 각인된 세대에 국민 브랜드를 여럿 보유한 남양유업의 매각가격은 ‘헐값’으로 비칠 만하다.한 투자은행(IB)업계 관계자는 “남양유업은 맛있는우유, 불가리스, 임페리얼 분유 등 인지도 높은 브랜드를 다수 갖고 있는 데다 우유 시장 점유율 12%를 기록하고 있는 2위 사업자”라며 “이런 회사를 새로 만들려면 1조원을 들여도 안 된다”고 말했다. “경영권 프리미엄까지 합쳐서 1조원은 받았어야 한다”는 주장이다.

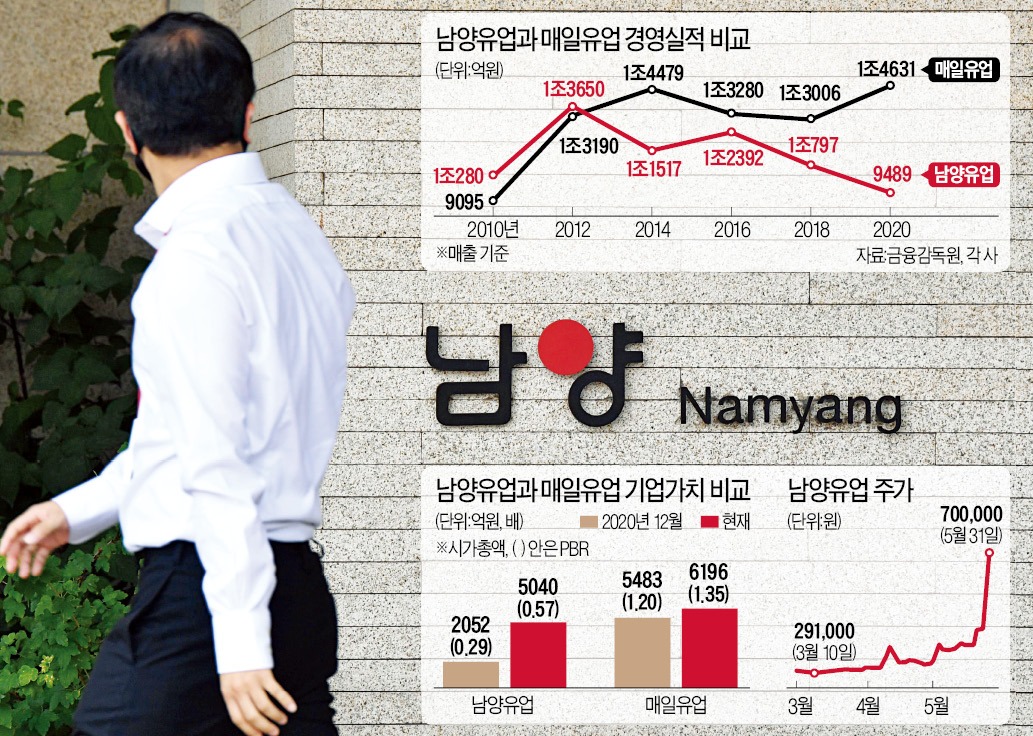

하지만 시장은 그간 남양유업에 헐값을 매겨왔다. 기업 평판 리스크 탓이다. 2017년 이후 남양유업을 담당하는 증권사 연구원조차 없을 정도다. IR(기업 홍보활동) 관리를 전혀 하지 않았다는 얘기다. 지난 3월 말 기준 남양유업의 주가순자산비율(PBR)은 0.57배에 불과했다. 주가 수준이 남양유업 자산가치의 절반 남짓이라는 의미다. 경쟁사인 매일유업의 PBR은 1배가 넘는다.

일각에선 이 같은 기업 평판 리스크, 저출산에 따른 시장 축소, 영업적자 등의 상황을 고려할 때 적정한 가격이거나 비싸게 샀다는 평가도 나온다.

식품업계 한 관계자는 “1인당 국민소득 3만달러가 넘어가면 식음료 사업은 성장성이 없는 것으로 본다”며 “한국의 저출산 상황을 고려할 때 유가공업체의 성장 가능성은 매우 낮기 때문에 매각가격이 낮게 책정된 것”이라고 분석했다.

남양유업은 적자기업이기도 하다. 경쟁사인 매일유업과 비교해도 실적이 좋지 않다. 지난해 말 기준 남양유업 연결 기준 매출은 9489억원, 영업손실은 771억원이었다. 같은 해 매일유업의 매출은 1조4631억원, 영업이익은 865억원이었다.

한앤컴퍼니는 주식 매매계약을 체결한 지난 27일 종가(43만9000원)의 1.86배에 가까운 주당 82만원을 주고 남양유업을 인수했다. 한 회계법인 관계자는 “보통 기업가치를 평가할 때 사용하는 세전 영업이익 대비 기업가치(EV/EBITDA)로 보면 남양유업이 경쟁사인 매일유업보다 60% 이상 높게 평가받은 것”이라며 “절대 싸게 샀다고 볼 수 없다”고 평가했다.

브랜드 개선·조직 쇄신 등 관건

남양유업의 새 주인 한앤컴퍼니는 강도 높은 지배구조 개선과 경영 효율화에 나선다는 방침이다. 남양유업의 탄탄한 재무 상황과 제품력, 브랜드 등을 활용해 웅진식품처럼 성공적으로 매각할 수 있을 것이란 전망도 나온다. 한앤컴퍼니는 2013년 웅진식품을 인수했다가 5년 만에 두 배 가격에 매각했다.일각에서 벌써 CJ그룹과 농심, SPC가 잠재적인 인수 후보로 거론되고 있다. 지난 25일 증권시장에서 CJ그룹 매각설로 남양유업 주가가 급등하기도 했다.

또 다른 IB업계 관계자는 “2012년까지만 해도 600억원대 영업이익을 낸 것을 감안하면 예상보다 실적이 빠르게 회복될 수도 있다”고 말했다.

관건은 남양유업에 대한 소비자들의 부정적 인식을 얼마나 빨리 불식하고, 경직된 기업문화를 개선하느냐라는 분석이다. 한 사모펀드(PEF) 관계자는 “한앤컴퍼니가 웅진식품 성공 전례를 믿고 자신감에 넘쳐 샀겠지만 인수 전부터 수평적 소통 문화가 자리잡은 웅진그룹과 족벌경영이 뿌리 깊게 박힌 남양은 명백히 다르다”며 “경직된 조직문화 등을 바꾸지 못하면 빠른 턴어라운드가 어려울 수도 있다”고 지적했다.

전설리/민지혜/김채연 기자 sljun@hankyung.com