# 주식과 가상자산에서 수익이 신통치 않았던 A씨는 최근 '특판' 소식에 눈이 번쩍였다. 집 근처 저축은행에서 적금으로 연 10% 고금리 상품을 내놨다는 소식을 들었기 때문이다. 현재 시중은행 적금 금리가 연 0~1%대인 것을 고려하면 파격적이었다. 당장 가입해야겠다고 마음먹었다가 A씨는 결국 가입을 포기했다. 까다로운 우대금리 조건, 납입금 제한으로 인한 낮은 이자 수익 등을 확인해서다.

시중에 연 4~10%대 고금리 특판 상품들이 나오고 있지만 '빛 좋은 개살구'라는 지적이 잇따르고 있다. 이러한 상품들은 저축은행이 지난달 오픈뱅킹 서비스를 시작하면서 나오기 시작했다. 저축은행들이 시중은행과 직접 경쟁에 돌입하면서 공격적인 '소비자 모시기'에 나선 결과다. 하지만 우대금리를 받기 위한 조건이 까다로운 데다, 납입금이 10만~20만원대로 낮게 책정돼 '미끼상품'에 불과하다는 지적이 나온다.

저축은행, 고금리 전략 '승부수'…"시중은행 고객 잡아라"

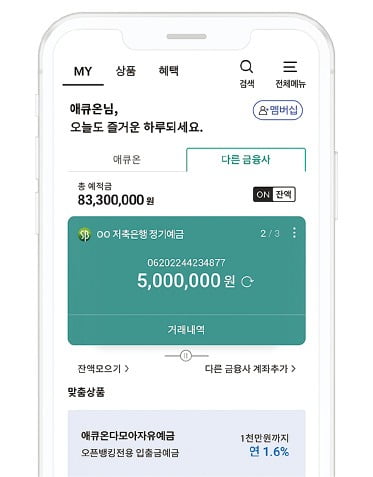

24일 금융권에 따르면 IBK 고려 대백 더케이 동원제일 드림 머스트삼일 민국 예가람 오성 우리 조흥 진주 키움 키움예스 평택 등 16개 저축은행이 연 10%(세전 기준)의 우대금리 적금 상품을 내놨다. 해당 고금리 상품은 저축은행중앙회가 운영하는 통합 애플리케이션(앱) SB톡톡플러스를 통해 오픈뱅킹 서비스를 가입해야만 신청이 가능하다. 대형 저축은행들도 특판 상품을 내놨지만, 이 역시도 자사 모바일뱅킹 앱을 보유하고 있어야만 가입이 가능하다. 애큐온저축은행은 오픈뱅킹 사용자들을 끌어모으기 위해 최고 6%의 금리를 제공하는 '애큐온다모아자유적금' 상품을 선보였다. SBI저축은행은 지난달 말 최고 4% 금리를 제공하는 '행운금리적금' 특판을, KB저축은행은 오픈뱅킹 이용자를 대상으로 최대 연 4% 금리를 주는 '골드키위적금'을 내놨다.

저축은행들이 이처럼 특판에 나서는 까닭은 오픈뱅킹 가입을 유도하기 위해서다. 저축은행 업계는 다른 금융권에 비해 오픈뱅킹 서비스를 늦게 내놨다. 때문에 소비자 눈을 사로잡을 만한 '고금리' 전략이 절실한 상태다. 오픈뱅킹은 하나의 앱만으로 고객이 가지고 있는 은행, 증권, 핀테크 등 모든 금융회사 계좌를 조회·출금·이체할 수 있는 서비스다. 이미 은행은 물론, 핀테크 기업, 상호금융 등 대부분의 금융기관이 오픈뱅킹 서비스를 제공하고 있다. 저축은행은 지난달 29일에서야 오픈뱅킹 서비스를 시작했다.

업계 관계자는 "다른 금융사 대비 오픈뱅킹 서비스에 늦게 들어선 만큼 소비자를 모으기 위한 영업에 보다 공격적으로 나서고 있는 게 사실"이라며 "저축은행이 시중은행에 비해 높은 금리를 제공한다는 것이 경쟁력이라 보고 있기 때문에 신규 고객 유치, 금리 노마드족의 유입을 고려한 특판 출시에 힘을 쏟고 있는 것이라 생각된다"고 말했다.

연 이자 수익 최대 5만원대…'미끼상품' 지적도

저축은행업계가 고금리를 내세워 고객의 눈길을 잡고 있지만, 자세히 살펴보면 혜택을 받기 위한 조건이 적지 않다. 최대 월 납입금이 10만~20만원 수준으로 제한하고 있다. 그만큼 소비자가 얻을 수 있는 이자 수익도 매우 낮은 편이다. 소비자를 현혹하기 위한 '미끼 상품'이란 지적이 나오는 이유다. 먼저 16개 저축은행의 10% 고금리 상품 우대금리를 받기 위해선 저축은행중앙회가 운영하는 통합 앱인 SB톡톡플러스를 통해 오픈뱅킹 서비스와 특판 상품에 가입하고 만기까지 유지해야 한다. 여기에 제휴사인 롯데카드의 '아임원더풀'이나 '아임그레잇' 카드를 신청해 3개월간 누적 30만원 이상을 사용해야만 10% 금리가 적용된다.

10% 금리를 받기 위한 조건은 까다로운데, 월 납입 최대 금액은 10만원에 불과하다. 소비자가 온전히 손에 쥘 수 있는 이익이 매우 적은 셈이다. 만기인 1년 동안 총 120만원을 넣으면 이자 소득세를 떼고 약 5만원대의 이자를 얻게 된다.

대형 저축은행 특판의 경우에도 상황이 크게 다르지 않다.

애큐온저축은행 '애큐온다모아자유적금'의 월 납입금 제한은 20만원으로, 만기 1년을 채워도 세금을 뺀 이자는 약 6만5000원 정도에 불과하다. 그런데 이 6% 금리를 얻기 위해선 오픈뱅킹 서비스를 만기까지 유지해야 하며, 마케팅 안내에 동의해야 한다. 여기에 타 금융사 잔액을 해당 계좌로 불입하는 잔액 모으기 기능을 6회 이상 사용해야만 우대금리가 적용된다.

SBI저축은행, KB저축은행 상품의 경우 최대 월 납입액 20만원과 만기 1년이란 것은 동일한데 이자율이 4%이다 보니 연 이자 소득은 더 낮다. 그럼에도 우대금리 조건을 충족하기 위한 단계는 수월치 않다.

SBI저축은행의 상품은 자사 앱 사이다뱅크를 통해 오픈뱅킹 서비스를 가입해야 하며, 매월 20만원을 납입하거나 카카오톡으로 상품을 친구에게 공유해 받는 행운상자를 터뜨려 우대금리를 받아야 한다. KB저축은행의 상품도 오픈뱅킹에 등록된 타행 입출금 계좌에서 1회차 신규 납입금을 내고 만기 때까지 오픈뱅킹 서비스를 유지한 뒤, 키위입출금통장에서 10회 이상 자동이체를 해야만 우대금리 4%를 받을 수 있다.

저축은행들이 고금리 특판이란 이름을 내걸면서도 최소 규모의 월 납입금 제한, 다수의 조건을 배치할 수밖에 없는 데에는 역마진에 대한 우려가 커진 영향이 크다. 한국은행에 따르면 올해 1월 저축은행의 수신 총액은 80조9705억원으로 한 달 전보다 1조7941억원이 늘어났다. 여신 총액 79조2587억원을 넘겼다. 2월에는 그 격차가 약 2조7200억원까지 벌어졌다.

황세운 자본시장연구원 연구위원은 "현 상황에서 저축은행으로 고금리 자금이 대량으로 몰리게 되면 역마진 우려가 커지면서 업계가 곤란한 상황에 빠질 수 있다"며 "때문에 저축은행들이 신규 고객 유치를 위한 고금리 상품을 내놓으면서도 제약 조건을 많이 넣을 수밖에 없었을 것"이라고 진단했다.

그러면서 황 연구위원은 "사실상 현 시장 금리 상황을 감안하면 10% 고금리 상품은 일반적인 금융상품이라 보기 힘들다"며 "소비자층은 해당 상품들이 일시적인, 티저 형식의 성격을 따고 있다는 점을 인지하고 각 상품의 가입 조건 등을 면밀히 살핀 뒤에 의사결정할 필요가 있다"고 덧붙였다.