작년 말 글로벌 연예계 큰손인 스쿠터 브라운이 매니지먼트사 SB프로젝트 등을 거느리고 있는 이타카홀딩스를 판다는 소식이 하이브(옛 빅히트엔터테인먼트)에 전해졌다. 이미 인수 후보도 있다고 했다. 하지만 하이브 창업자 방시혁 의장은 망설임 없이 “우리가 사야 한다”고 했다. 즉각 하이브 내에 인수합병(M&A) 전담팀이 꾸려졌다.

현대자동차 마케팅광고그룹장을 거친 이재상 최고전략책임자(CSO)가 실무를 지휘하고 삼일회계법인 딜본부 출신인 박용한 투자전략실장 등 5명이 합류했다. 프로젝트명은 ‘오디세이’. 10년 만의 여정 끝에 고향 이타카로 향하는 호메로스의 서사시에서 이름을 땄다.

속도와 협업이 이룬 역전극

하이브의 M&A 팀원들은 이미 걸그룹 ‘여자친구’의 소속사 쏘스뮤직 인수(2019년), KOZ·플레디스엔터 인수(2020년), YG플러스 투자 및 네이버와 지분 교환(지난 1월) 등 굵직한 딜을 성사시킨 경험이 있다. 하지만 글로벌 미디어그룹을 인수하는 크로스보더 딜은 완전히 차원이 다른 얘기였다.게다가 글로벌 거물이 이타카홀딩스에 눈독을 들이고 있었다. 월트디즈니 CSO 출신으로 픽사, 마블엔터테인먼트, 루카스필름, 폭스 등 인수를 이끌었던 케빈 메이어가 세계 최대 사모펀드(PEF) 운용사인 블랙스톤과 손잡고 이타카 인수를 추진하던 상황이었다.

평소 브라운과 친분이 있던 방 의장이 직접 그를 찾아 설득에 나섰다. JP모간과 글로벌 로펌 폴헤이스팅스, 김앤장 법률사무소가 자문사로 합류했다. 노력 끝에하이브는 브라운을 협상 테이블에 앉힐 수 있었다. 브라운은 이 자리에서 매각가로 1조원이 넘는 금액을 제시했다.

투자은행(IB) 업계 관계자는 “지난해 이타카의 상각 전 영업이익(EBITDA)이 262억원에 그쳤다는 점을 감안하면 쉽게 받아들이기 힘든 금액”이라고 평가했다. 하지만 방 의장은 바로 ‘OK’ 사인을 보냈다. 하이브와의 시너지가 중요하고, 이타카가 얼마를 버는지는 두 번째 문제였기 때문이다.

글로벌 음악산업 ‘파트너’ 결성

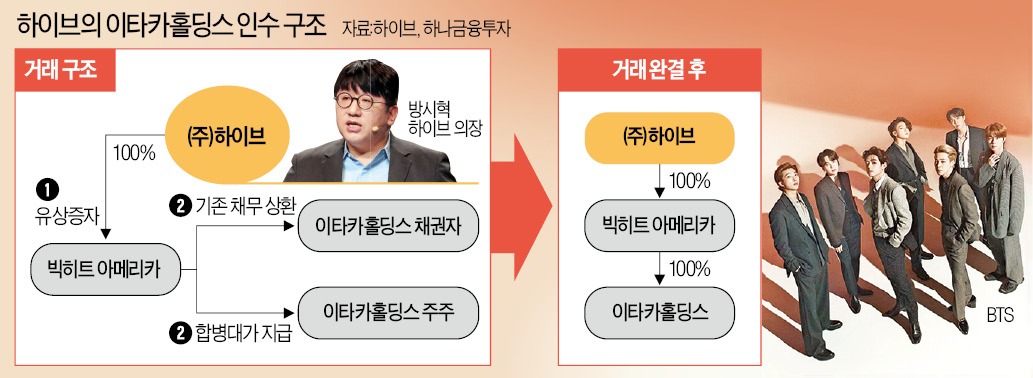

이타카 측의 생각도 마찬가지였다. 돈도 돈이지만, 하이브와 거래하면 글로벌 음악산업의 파트너를 얻는다는 점에 마음이 끌렸다. 브라운을 비롯해 이타카 측 아티스트 39명은 이 거래에서 하이브가 실시하는 제3자 배정 유상증자에 참여한다. 또 브라운은 하이브의 이사진에 합류한다. 한쪽이 일방적으로 다른 쪽을 사는 게 아니라 ‘피를 섞는’ 거래다.한 연예기획사 투자담당 임원은 “저스틴 비버나 아리아나 그란데 등 브라운과 동고동락해온 팝스타들에게는 이번 딜이 제3세계 시장에서 영향력을 키우는 의미가 있을 것”이라고 설명했다.

하이브는 BTS의 지식재산권(IP)을 다방면에서 활용할 수 있는 기회를 마련했다. 이타카홀딩스는 유명 팝스타들의 매니지먼트사인 SB프로젝트 외에 뷰티 브랜드 등 60개 이상의 자회사·투자회사를 보유 중이다. 넷플릭스·아마존 등과 계약해 콘서트와 다큐멘터리를 비롯한 영상도 공급하고 있다.

특히 하이브가 보유한 플랫폼 비즈니스 ‘위버스’는 이번 M&A의 최대 수혜 대상이 될 수 있다는 게 증권업계의 평가다. 유튜브 구독자 1위(저스틴 비버), 3위(BTS), 4위(아리아나 그란데) 등이 모두 위버스에 둥지를 틀 가능성이 높아서다. 이기훈 하나금융투자 연구원은 “위버스에는 유튜브 2위인 블랙핑크(YG엔터테인먼트 소속)의 입점도 예정돼 있어 1~4위 아티스트들이 함께 협력하는 세계 최대 온라인 팬 커뮤니티 플랫폼이 될 것”이라고 전망했다.

차준호 기자 chacha@hankyung.com