올 하반기 글로벌 외화채권 발행 여건이 악화될 수 있다는 전망이 나왔다. 인플레이션(물가 상승)과 미국 중앙은행(Fed)의 정책 변화 등으로 발행 위험이 불거질 수 있다는 판단에서다.

19일 국제금융센터에 따르면 지난 1월 말 대비 10년 만기 미 국채 금리가 50bp(1bp=0.01%포인트) 이상 상승했지만 달러화 투자 등급 채권의 크레디트 스프레드(미 국채와 다른 채권 간 금리 차)는 상대적으로 안정적으로 유지되고 있다.

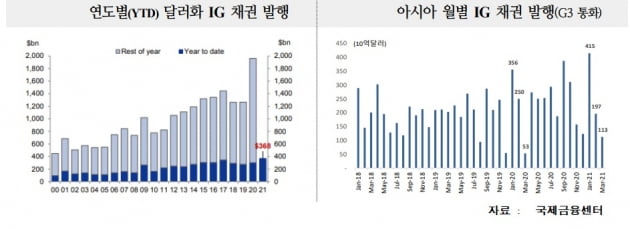

올 1~3월 달러화 투자등급 채권 발행 금액은 3680억달러(한화로 약 414조원)로 연초 대비 기준으로 역대 최대 규모를 나타냈다. 특히 이 기간 아시아 지역의 G3 통화(달러·엔·유로) 기준 투자등급 채권 발행 규모는 720억달러로 전년 동기를 웃돌았다. 아시아 지역의 경기 회복이 본격 궤도에 오르면서 금리 변동성이 축소되고 있는 덕분이다.

국제금융센터는 이같은 현상 관련 "경기 회복에 대한 기대에 기인한 측면이 강하다"며 "코로나19 변이 확산이나 인플레이션 우려 등이 현실화하면 변동성이 확대될 소지가 있다"고 판단했다.

시장의 소수 의견이지만 공급 측 물가 충격과 과잉 저축 등에 따라 일시적으로 소비자물가지수(CPI)가 4%를 웃돌 가능성도 배제할 수 없다는 설명이다.

실제 글로벌 투자은행(IB)인 JP모건은 "크레디트 스프레드가 미 국채 금리 상승 초반엔 즉각적으로 크게 반응하지 않는 것처럼 보여도 갑작스럽게 벌어질 수 있어 유의할 필요가 있다"고 말했다.

주혜원 국제금융센터 책임연구원은 "글로벌 기관투자가들이 위험에 대한 추가 보상으로 요구하는 신규 발행 프리미엄(NIP)이 지난 1~2월에서 3월로 넘어오면서 점차 증가하는 추세"라며 "이런 상황은 기관투자가들의 위험 인식이나 금융시장의 변동성이 커지고 있다는 의미"라고 말했다.

국제금융센터는 "코로나19 백신 접종이나 집단 면역 형성이 예상보다 지연되거나 변이 바이러스가 확산하면 글로벌 경기 회복이 부진해지고 기업 부도율이 증가할 수 있다"며 "올 3분기 이후 인플레이션이 안정될 것이라는 시각이 많지만 그렇지 않을 경우, 미 국채 금리 상승이 이어져 크레디트 시장에 부정적인 영향을 줄 수 있다"고 내다봤다.

김은정 기자 kej@hankyung.com