현대중공업은 26일 사업 경쟁력을 강화하기 위해 친환경 미래 선박 개발, 생산설비 구축 등에 향후 5년간 최대 1조원을 투자한다고 밝혔다. 투자금은 IPO를 통해 조달하기로 했다. IPO는 약 20% 규모의 신주 발행 방식으로 이뤄진다. 현대중공업은 곧 상장 주관사 선정 작업에 착수할 예정이다.

현대중공업은 26일 사업 경쟁력을 강화하기 위해 친환경 미래 선박 개발, 생산설비 구축 등에 향후 5년간 최대 1조원을 투자한다고 밝혔다. 투자금은 IPO를 통해 조달하기로 했다. IPO는 약 20% 규모의 신주 발행 방식으로 이뤄진다. 현대중공업은 곧 상장 주관사 선정 작업에 착수할 예정이다.현대중공업은 조달한 자금을 수소·암모니아 등을 연료로 사용하는 친환경 선박, 자율운항선박, 이중연료추진선박 등을 개발하는 데 사용할 계획이다. 연료전지 관련 회사의 인수합병(M&A)을 추진하고 ESG(환경·사회·지배구조) 경영 기반도 마련한다.

현대중공업이 서둘러 상장을 추진하는 것은 조선업황이 올 들어 오랜만에 회복세를 보이면서 ‘몸값’을 제대로 받을 수 있는 적기라고 판단했기 때문이다. 국내 조선사들은 작년 상반기 신종 코로나바이러스 감염증(코로나19) 여파로 극심한 수주 가뭄을 겪었지만 하반기 몰아치기 수주로 반전에 성공했다. 올해도 해운 호황으로 컨테이너선과 유조선 발주가 이어질 것으로 기대된다.

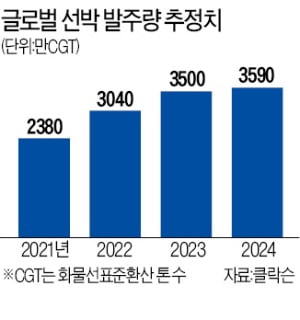

영국의 조선해운시황 분석 업체인 클락슨리서치는 올해 전 세계 선박 발주량을 지난해 대비 약 21% 증가한 2380만CGT(표준화물선환산톤수)로 예상했으며, 2022년부터 2025년까지 연평균 3510만CGT의 선박이 발주될 것으로 전망했다. 현대중공업 관계자는 “당분간 수주 회복과 실적 개선이 이어질 것으로 예상되는 만큼 설비 등에 적극적인 투자가 필요한 시점”이라고 설명했다. 현대중공업그룹이 대우조선해양 합병, 두산인프라코어 인수를 추진하면서 투자 여력이 줄어든 영향도 있는 것으로 분석된다.

현대중공업의 모회사는 그룹 내 중간지주사인 한국조선해양으로 지분 100%를 보유하고 있다. 현대중공업지주가 한국조선해양을 지배하고 그 밑에 사업회사인 현대중공업, 현대미포조선, 현대삼호중공업을 거느린 형태다. 현대중공업이 상장하면 그룹 내 사업회사 중 현대삼호중공업만 비상장사로 남는다. 현대중공업그룹은 2022년께 현대삼호중공업의 IPO도 추진할 계획이다.

금융투자업계에서는 현대중공업의 몸값을 약 5조원대로 예상하고 있다. 경쟁사인 삼성중공업(시가총액 4조2651억원), 대우조선해양(2조8968억원) 등과 비교해 추정한 것이다. 현대미포조선의 시가총액은 1조9032억원이다. 권오갑 현대중공업지주 회장은 “불확실성 속에서는 기술만이 미래를 여는 유일한 열쇠”라며 “차별화된 기술력으로 시장의 변화를 선도할 것”이라고 말했다.

최만수 기자 bebop@hankyung.com