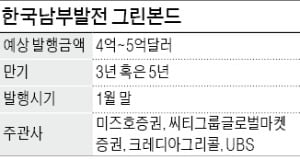

18일 투자은행(IB)업계에 따르면 남부발전은 이달 말 해외 시장에서 달러화 그린본드를 발행하기로 했다. 발행금액은 4억~5억달러(약 4400억~5500억원) 수준으로 예상된다. 이 회사는 조만간 해외 기관투자가들을 상대로 수요예측(사전 청약)을 할 예정이다. 미즈호증권, 씨티그룹글로벌마켓증권, 크레디아그리콜, UBS가 채권 발행 주관을 맡고 있다.

18일 투자은행(IB)업계에 따르면 남부발전은 이달 말 해외 시장에서 달러화 그린본드를 발행하기로 했다. 발행금액은 4억~5억달러(약 4400억~5500억원) 수준으로 예상된다. 이 회사는 조만간 해외 기관투자가들을 상대로 수요예측(사전 청약)을 할 예정이다. 미즈호증권, 씨티그룹글로벌마켓증권, 크레디아그리콜, UBS가 채권 발행 주관을 맡고 있다.남부발전은 이번 그린본드 발행으로 마련한 자금을 신재생에너지 설비투자 등에 사용할 계획이다. 이 회사는 2018년에도 같은 목적으로 국내에서 30년 만기로 1000억원어치 그린본드를 발행했다. 국내 기업이 지금까지 발행한 환경·사회·지배구조(ESG) 관련 채권 중 가장 만기가 길다.

국내 기업들이 연초부터 흥행 속에 외화 채권을 발행하고 있음을 고려하면 남부발전 역시 무난히 그린본드 투자수요를 확보할 전망이다. 산업은행(3.1 대 1)과 SK하이닉스(4.9 대 1)가 이달 들어 높은 청약 경쟁률을 기록하며 각각 15억달러, 25억달러 규모 글로벌본드를 발행하는 데 성공했다. 글로벌본드는 미국, 유럽, 아시아 등 전 세계 주요 금융시장에서 동시에 발행돼 유통되는 채권이다. 세계 주요 국가의 강력한 경기부양책으로 금융시장이 조금씩 안정을 찾자 한국 채권에 대한 투자심리가 더욱 개선되고 있다는 평가다.

투자 위험이 낮은 공기업이란 점도 해외 기관들의 관심을 끌 것으로 예상된다. 글로벌 신용평가사들은 정부의 지원 가능성이 높은 점을 반영해 남부발전의 신용등급을 10개 투자적격등급 중 세 번째로 높은 ‘AA’로 매기고 있다. 한국 정부와 똑같은 등급이다.

김진성 기자 jskim1028@hankyung.com