국민연금이 대한항공의 아시아나항공 인수에 제동을 걸었다. 국민연금의 의결권 행사 자문기구인 수탁자책임전문위원회(수탁위)가 6일 열리는 대한항공 임시주주총회를 하루 앞두고 인수자금 마련을 위한 사전 절차인 정관변경 안건에 반대표를 행사하기로 결정했기 때문이다. 아시아나항공 인수로 대한항공의 주주가치가 훼손된다는 이유를 내세웠다. 지분 8.11%를 보유한 2대 주주인 국민연금이 제동을 걸면서 안건 통과에 돌발변수가 생겼다는 분석이 나온다.

“주주가치 훼손 우려”

국민연금 수탁위는 5일 올해 첫 회의를 열어 대한항공 임시주총 안건에 반대 의결권을 행사하기로 했다. 9명의 위원 중 5명이 반대했다. 찬성은 3명, 기권 1명이었다.

국민연금 수탁위는 5일 올해 첫 회의를 열어 대한항공 임시주총 안건에 반대 의결권을 행사하기로 했다. 9명의 위원 중 5명이 반대했다. 찬성은 3명, 기권 1명이었다.대한항공은 아시아나항공 인수를 위해 2조5000억원 규모의 유상증자를 계획하고 있다. 이를 위해 6일 임시주총을 열어 정관 제5조 2항에 명시된 주식 총수를 2억5000만 주에서 7억 주로 변경할 계획이었다. 기존 발행된 보통주 1억7420만 주에 유상증자로 1억7360만 주의 신주가 발행되면서 대한항공 주식 총수는 3억5000만 주로 늘어나는 구조다. 정관 변경은 특별결의 사안으로 주주총회 참석 주주 의결권의 3분의 2 이상이 찬성해야 한다.

수탁위는 아시아나항공 인수로 대한항공의 주주가치 훼손이 우려된다는 점을 반대 이유로 들었다. 대한항공이 아시아나항공에 대한 실사 없이 인수를 결정한 것도 문제 삼았다. 대한항공이 아시아나항공의 귀책사유를 계약 해제 사유로 규정하지 않은 것도 절차상 하자라고 지적했다.

투자업계에 따르면 이날 열린 위원회에서 경영계 추천 수탁위원을 중심으로 상당한 이견이 있었던 것으로 알려졌다. 일부 수탁위원은 대한항공의 아시아나항공 인수가 국내에서 독점적 지위 확보를 통해 경쟁력을 강화할 수 있고, 중장기적으로 주주가치를 높일 것이라고 주장했다.

안건 통과엔 영향 없을 듯

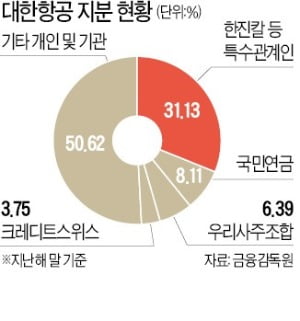

대한항공은 국민연금의 결정 직후 입장문을 통해 “아시아나항공 인수는 항공산업 경쟁력 제고를 위한 것”이라며 “정관변경안이 가결될 수 있도록 임시주총 전까지 주주 설득에 최선을 다할 계획”이라고 발표했다. 대한항공은 국민연금의 반대에도 정관변경안이 가결되는 데 큰 문제가 없을 것으로 보고 있다. 대한항공의 최대주주는 31.13%를 보유한 한진칼(특수관계인 포함)이다. 8.11%를 보유한 국민연금에 이어 우리사주조합이 6.39%, 크레디트스위스(CS)가 3.75%를 보유하고 있다. 우리사주조합과 CS는 조원태 한진그룹 회장의 우호지분으로 분류된다.대한항공 주채권은행인 산업은행은 공식 입장을 내놓지는 않았다. 산은도 국민연금이 반대표를 행사할 것이라고는 미처 예상하지 못한 것으로 알려졌다. 정부 고위 관계자는 “대한항공의 아시아나항공 인수는 산업경쟁력강화 관계장관회의를 거쳐 결정되는 등 사실상 정부가 주도한 구조조정”이라며 “국민연금 수탁위가 반대 의견을 표시할 것이라고는 예상하지 못했다”고 밝혔다.

국민연금은 지난해 10월 LG화학이 전지사업부를 물적분할해 신설법인 LG에너지솔루션(가칭)을 출범하는 안건에도 반대표를 던졌다. 국민연금 등 기관투자가의 의결권 행사 방향을 컨설팅하는 의결권 자문사들이 대부분 찬성 의견을 권고한 것과는 정반대 결론이었다. 당시에도 ‘주주가치 훼손’을 반대 이유로 내세웠다.

수탁위의 이번 결정에 투자업계는 의외라는 반응이다. 한 투자업계 관계자는 “국민연금 의결권 행사의 핵심 기준은 ‘주주가치 훼손 여부’인데 두 개의 국적 항공사 통합이 주주가치 훼손으로 이어질 것이라는 근거가 부족하다”고 했다. 또 다른 관계자도 “막연히 주주가치 훼손이 우려된다는 이유로 반대표를 행사했던 LG화학 분할 반대에 이어 이해하기 어려운 결정”이라고 말했다.

황정환/강경민 기자 jung@hankyung.com