카카오뱅크는 지난달 외국계 사모펀드 TPG의 투자를 유치하면서 기업가치를 8조5800억원으로 평가받았다. 4대 금융지주인 우리금융(시가총액 약 7조원)을 뛰어넘는 규모다. 장외주식 시장에서 카카오뱅크의 가치는 한때 40조원까지 치솟기도 했다. 은행 시장 점유율이 1.1%(대출 기준)에 불과한 카카오뱅크가 ‘괴물 몸값’을 인정받은 건 “미래에 더 잘될 것”이라는 기대 때문이다. 카카오뱅크는 ‘국민 메신저’ 카카오톡과 연계한 편의성을 앞세워 출범 2년 만에 가입자 1000만 명을 끌어들였다.

여기에 플랫폼 기업 특유의 합종연횡 전략으로 수익구조를 빠르게 다각화하고 있다. 지난 4월 신한·KB국민·삼성·씨티카드와 손잡고 내놓은 신용카드 발급량은 40만 장을 돌파했다. 카카오뱅크를 통해 개설된 한국투자·NH투자·KB증권 등의 주식거래 계좌는 260만 개를 넘어섰다.

금융 주도권, 기술기업으로 향하나

금융업의 주도권이 ‘플랫폼을 가진 자’에게 쏠리고 있다. 네이버와 카카오로 대표되는 빅테크(대형 인터넷기업)는 금융업 진출에 가속 페달을 밟고 있다. 핀테크 스타트업 토스도 5년 만에 ‘디지털 금융지주사’로 변신했다. 보험판매업과 전자결제업에 진출한 데 이어 2021년에는 토스증권과 토스뱅크를 연다.

금융업의 주도권이 ‘플랫폼을 가진 자’에게 쏠리고 있다. 네이버와 카카오로 대표되는 빅테크(대형 인터넷기업)는 금융업 진출에 가속 페달을 밟고 있다. 핀테크 스타트업 토스도 5년 만에 ‘디지털 금융지주사’로 변신했다. 보험판매업과 전자결제업에 진출한 데 이어 2021년에는 토스증권과 토스뱅크를 연다.토스가 고속 성장한 원동력 역시 1800만 명 넘는 회원을 거느린 플랫폼에서 나온다. 이 회사가 소개하는 카드, 대출, 보험 등에 가입자가 몰리면서 금융시장에서 협상력이 부쩍 강해졌다. 토스증권은 미국 주식거래 플랫폼 ‘로빈후드’를 벤치마킹하는 것으로 알려졌다.

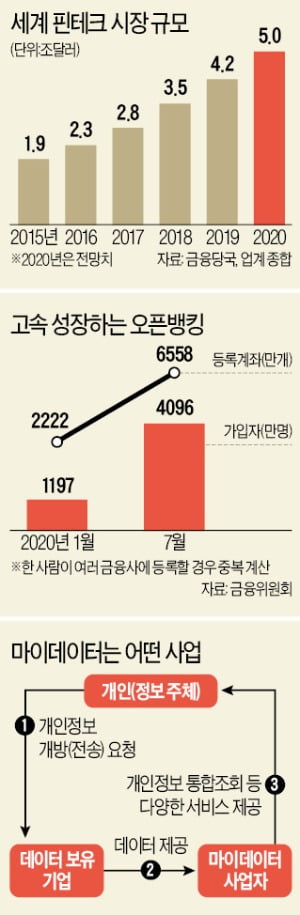

전통 금융권에서는 “이러다가 플랫폼에 금융상품을 납품하는 업체로 전락하는 게 아니냐”는 우려까지 나온다. 여기에 오픈뱅킹, 마이데이터, 마이페이먼트 등이 잇따라 도입되면서 핀테크와 빅테크의 진입을 견제하기도 버거운 환경이 되고 있다.

R&D 인력만 3만 명, 핑안보험의 성공

최근 기자와 만난 한 생명보험사 최고경영자(CEO)는 “온라인을 키워보려는데 마음처럼 안 된다”고 털어놨다. 국내 생명보험의 99%는 설계사를 통해 팔린다. ‘비대면 채널’을 야심 차게 열었다가 조용히 닫는 일이 흔하다. 김자봉 금융연구원 선임연구위원은 “금융사들이 플랫폼을 키우려 많은 노력을 했지만 여전히 부족하다”며 “빅데이터를 활용한 혁신적 금융서비스에 취약하고, 과거 영업행태에서 크게 벗어나지도 못했다”고 평가했다.해외에서도 전통 금융 사업자가 플랫폼 비즈니스에서 안착한 전례는 좀처럼 찾아보기 힘들다. 그만큼 어렵다는 얘기다. 몇 안 되는 성공 사례 중 하나로 중국 핑안보험이 꼽힌다.

핑안보험은 적극적인 기술 도입과 사업 확장을 통해 기술 플랫폼 기업으로 거듭났다는 평가를 받는다. 이 회사는 10년 동안 70억달러를 연구개발(R&D)에 투자했다. R&D 인력이 3만2000명에 달하고, 이 중 과학자급 인력만 2200명을 넘는다. 그 결과 교통사고 사진을 인공지능(AI)이 분석해 3분 안에 수리비 견적을 뽑아내고, 대출 신청자의 표정을 읽어 심사에 활용하고 있다.

AI·클라우드 전문가 흡수하는 DBS

동남아시아 최대 은행인 싱가포르개발은행(DBS) 역시 덩치 큰 은행도 디지털 전환에 성공할 수 있다는 선례를 남겼다. DBS는 10년 전만 해도 글로벌 금융위기 여파로 직원 4만 명을 내보내야 했고, 대기시간이 너무 길어 ‘느려터진(damn bloody slow) 은행’이란 조롱을 받았다. 하지만 지금은 국내 금융지주 회장들이 단골로 언급하는 디지털 전환의 모범사례로 통한다.DBS의 눈에 띄는 전략 중 하나가 ‘개방을 통한 혁신’이다. 내부 인력만으로는 한계가 있다고 판단해 최고혁신책임자(CIO) 등 요직에 외부 전문가들을 앉혔다. 직원들이 외부 스타트업과 모여 5일 동안 금융 앱 등을 개발하는 ‘DBS 해커톤’은 은행의 대표적 행사로 자리 잡았다. 업종이 다른 기업과 손잡고 중고차 거래, 주택 금융 등의 플랫폼도 선보였다.

DBS는 세계 최대 디지털 은행을 목표로 삼고 있다. 이를 위해 최근 AI, 클라우드, 데이터 분석 등의 분야 전문인력 2000명을 더 뽑기로 했다. 류창원 하나금융경영연구소 연구위원은 “데이터는 빅테크의 핵심 역량”이라며 “은행들은 데이터 역량을 고도화하는 동시에 ‘신뢰’와 ‘자본’이라는 은행만의 강점을 결합해 차별화해야 한다”고 말했다.

임현우 기자 tardis@hankyung.com