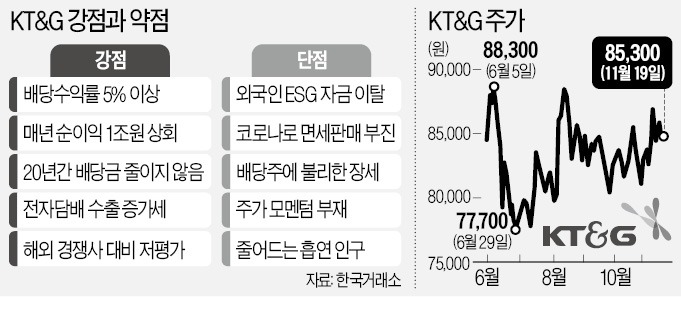

지난 8월 6일 KT&G 주가는 7.37% 급등했다. 당시 차트 전문가들은 본격적인 상승이 시작될 것이라고 전망했다. KT&G가 7% 이상 오른 것은 2006년 5월 이후 처음이었기 때문이다. 한국경제신문은 8월 7일자 A20면에 이 같은 차티스트들의 얘기를 전했다. 하지만 예상은 틀렸다. 이후 주가는 9만원을 못 넘기고 10월까지 박스권에 다시 갇혔다. 그런 KT&G가 이달 들어 다시 오르고 있다. 이번에는 과거 저점이던 10만원대를 돌파할 수 있을지 관심이 쏠린다.

외국인 순매도 5536억원

19일 KT&G는 0.47% 내린 8만5300원에 마감했지만 이달 들어 5% 이상 올랐다. 개인들이 262억원어치 순매수하며 주가를 끌어올렸다. 팔자 행진을 이어가던 외국인이 40억원어치를 사들였다. 수급 개선에 대한 기대가 나오는 배경이다.KT&G가 부진했던 이유는 정체된 실적, 외국인 매도 때문이었다. ESG(환경·사회·지배구조) 펀드 자금이 많이 빠져나갔다. 외국계 ESG 펀드들은 담배가 사회에 긍정적인 영향을 미치지 못한다는 이유로 올초부터 포트폴리오에서 KT&G를 제외했다. 올해 외국인 순매도 규모는 5536억원에 달한다. 주가는 2015~2019년 저점 수준인 10만원도 회복하지 못했다.

코로나19 이후 성장주로 자금이 쏠린 점도 영향을 미쳤다. KT&G와 같은 고배당주들이 소외받았다는 얘기다. 배당주로서의 매력도 떨어졌다. 코로나19 이후 은행, 증권 등 다른 배당주 주가가 급락하면서 이들 종목의 배당수익률이 더 높아졌기 때문이다. 증권업계 관계자는 “과거 KT&G의 4~5%대 배당수익률은 투자 매력이 높았지만 코로나19 직후에는 7~10%까지 주는 배당주가 수두룩했다”고 설명했다.

배당수익률 5.5%

최근 배당 매력이 살아나고 있다. 은행, 증권주들이 급등하면서 배당수익률이 KT&G와 비슷해졌다. 연말이 되면서 고배당주에 관심이 커지는 점도 주가 회복에 힘을 보태고 있다는 분석이다.KT&G의 또 다른 투자 매력은 안정적인 실적이다. KT&G는 올해 순이익이 1조948억원을 기록할 것으로 전망된다. 매년 9000억~1조2000억원대 순이익을 올린다. 업황에 따라 배당이 감소하는 다른 배당주와 차이점이다. 지난 20년간 배당을 줄인 적도 없다. KT&G의 올해 배당수익률은 5.5%로 예상되고 있다.

재무구조는 더 말할 필요가 없다. 증권업계에서는 재무구조가 가장 탄탄한 회사로 KT&G를 꼽는다. KT&G는 2000년 이후 회사채를 한 번도 발행하지 않았다. 빚을 낼 필요가 없기 때문이다. 자산운용사 관계자는 “회사채를 국채보다 더 좋은 조건(낮은 금리)으로 발행할 수 있는 회사는 삼성전자와 KT&G 정도일 것”이라고 말했다.

하지만 사회 트렌드에 역행한다는 것이 단점으로 꼽힌다. 세계적으로 ESG가 확산하면서 ‘죄악주’로 분류되는 담배, 도박, 술 등에 투자하는 자금이 줄어들고 있다. 흡연 인구가 줄어드는 점도 매력을 떨어뜨리는 요인이다.

목표가 11만1765원

이런 장단점을 분석한 증권사들은 대부분 KT&G의 전망을 긍정적으로 보고 있다. ESG, 외국인 매도세 등을 감안해도 주가가 저평가돼 있고, 실적도 회복 중이기 때문이다. 글로벌 담배업체 필립모리스인터내셔널(PMI)을 통해 판매하는 전자담배 매출이 실적에 잡히면서 내년 영업이익이 1조5668억원으로 올해 대비 7.8% 증가할 것으로 전망된다. 그럼에도 2021년 기준 주가수익비율(PER)은 10.2배로 글로벌 경쟁사(12~13배) 대비 저평가됐다는 분석이다.배당주 장세가 오면 KT&G의 저평가가 해소될 것이라는 전망도 있다. 운용사 관계자는 “KT&G의 적정 가치를 10만~11만원으로 보고 있다”고 말했다. 증권사들의 목표가 평균도 11만1765원이다. 다만 그 이상 주가가 오르려면 또 다른 성장동력을 찾아내야 하는 게 KT&G의 숙제다.

박의명 기자 uimyung@hankyung.com