대한항공의 아시아나항공 인수 '빅딜'이 공식화되며 초대형 국적항공사 출범이 예고됐다. 대한항공과 아시아나항공이 합병하면 보유자산이 40조원에 달하는 세계 10위권 초대형 글로벌 항공사가 된다. 신종 코로나바이러스 감염증(코로나19) 사태 속 고사 위기에 처한 항공업계의 활로를 위한 '빅딜'이 시작됐다.

자산 40조·항공기 249대…'글로벌 톱10' 항공사 출범한다

정부는 16일 산업경쟁력 강화 관계장관(산경장) 회의를 열어 아시아나항공 정상화 방안을 논의했다. 그 결과, 산업은행이 대한항공의 아시아나항공 인수 추진을 위해 8000억원을 투입하기로 했다. 국내 1위 대한항공의 2위 아시아나항공 인수가 성사된다면 세계 10위권 초대형 국적항공사가 출범한다. 여객 및 화물 운송 실적 기준 대한항공 19위, 아시아나항공 29위로, 양사 운송량을 단순 합산하면 세계 7위권으로 순위가 상승한다. 코로나19 쇼크 속 기간산업인 항공업의 경쟁력을 유지하기 위한 초대형 국적항공사의 등장이다.

국제항공운송협회(IATA)의 '세계 항공 운송 통계 2020'에 따르면 지난해 국제 여객 RPK(유상 여객 수에 운항 거리를 곱한 것) 기준 세계 항공사 순위에서 대한항공은 18위, 아시아나항공은 32위를 차지했다. 두 회사를 단순 합산하면 10위인 아메리칸 항공과 유사한 수준이 된다.

국제항공운송협회(IATA)의 '세계 항공 운송 통계 2020'에 따르면 지난해 국제 여객 RPK(유상 여객 수에 운항 거리를 곱한 것) 기준 세계 항공사 순위에서 대한항공은 18위, 아시아나항공은 32위를 차지했다. 두 회사를 단순 합산하면 10위인 아메리칸 항공과 유사한 수준이 된다.국제 여객 수송 인원수 기준으로는 대한항공이 19위, 아시아나항공이 36위이다. 이 역시 합치면 10위가 된다.

국제 화물 수송량의 경우 한층 순위가 올라간다. 대한항공(5위)과 아시아나항공(23위)을 합치면 캐세이퍼시픽을 제치고 3위로 상승하게 된다.

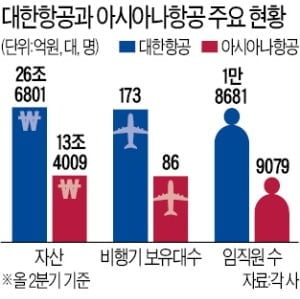

보유 항공기 대수도 세계 10위권 규모로 덩치가 커진다. 지난해 기준 대한항공이 보유한 항공기는 164대, 아시아나항공의 경우 79대로 총 249대로 증가한다. 이는 에어프랑스(220여대), 루프트한자(280여대) 등이 세계 10위권 규모인 만큼 비등한 수준까지 올라간다.

양사가 합병하면 지난해 기준 매출은 대한항공(12조2000억원)과 아시아나항공(6조9000억원)을 합쳐 약 20조원이 되고, 자산은 40조원이 된다.

합병이 성사된다면 규모의 경제 달성을 통해 정비나 조종사 교육 등을 일원화하면서 비용 감소 효과가 기대된다. 코로나19로 타격을 입은 상황에서 향후 중복 노선 간소화가 이뤄진다면 수익성도 개선될 것이란 기대도 있다.

코로나19 쇼크 '먹구름'…초대형 항공사 출범까지 '먼 길'

그러나 이 같이 긍정적인 전망은 코로나19 전 항공업계의 상황을 반영한 수치다.

올해 코로나19 여파로 양사의 매출은 곤두박질 친 상태다. 올해 상반기 대한항공과 아시아나항공의 매출은 각각 4조원, 1조9000억원에 그쳤다.

아울러 향후 수익성 개선을 위해 여객 및 화물 수송 중복 노선 조정분을 고려하면 실적 합산치가 유지될 가능성은 낮다는 게 항공업계 분석이다.

산은의 지원을 받아 인수에 나서지만 코로나19 타격 속 대한항공이 아시아나항공의 부채를 떠안게 되는 점도 부담 요인이다. 아시아나항공의 자본잠식률은 56%, 부채비율은 지난 6월 기준 2291%에 달한다. 1년 내 상환 의무가 있는 유동부채만 4조7979억원 규모다.

부채 총계가 23조원인 대한항공은 화물 운송 확대로 올해 2~3분기 아슬아슬한 흑자비행을 유지하고 있다. 유동성 확보를 위해 기간산업안정기금을 지원받아야 하는 상황이고, 아시아나항공 인수를 위해 1조원이 넘는 자금을 별도로 마련해야 한다.

코로나19 사태 장기화 속 국제선 여객 수요가 풀리지 않고 있는 상황에서 양사의 합병이 실제 성사될 수 있을지 의구심을 가지는 시각도 재계에서는 나온다.

한진그룹 경영권을 둘러싸고 조원태 한진그룹 회장과 대립하는 행동주의 사모펀드(PEF) KCGI 등 3자연합 측(지분율 46.71%) 아시아나항공 인수를 반대하고 나선 점도 부담 요인이다. 3자연합은 조 회장 측(41.14%)보다 더 높은 한진칼 지분을 확보하고 있다.

KCGI는 "산업은행이 한진칼에 자금을 지원해 아시아나항공 인수를 고려하는 것은 다른 주주들의 권리를 무시한 채 현 경영진의 지위 보전을 위한 대책”이라며 "한진칼이 유상증자를 강행한다면 국민의 혈세를 낭비하는 제3자 배정보다는 기존 대주주인 우리 주주연합이 책임경영의 차원에서 우선 참여하겠다"고 밝힌 바 있다.

아울러 두 회사의 통합 과정에서 중복 노선과 인력 구조조정이 불가피한 만큼 노조의 반발이 불가피할 전망이다. 양사 조종사노조 등 6개 노조는 이날 회의를 열어 대책을 논의할 예정인 것으로 전해졌다.

오정민 한경닷컴 기자 blooming@hankyung.com

기사제보 및 보도자료 open@hankyung.com