2대 주주 올라선 키스톤PE

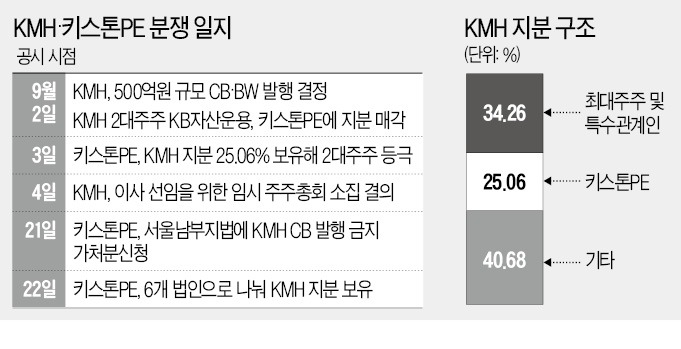

사건의 발단은 지난 2일로 거슬러 올라간다. KMH 지분 20.57%를 보유하고 있던 KB자산운용이 돌연 지분 매각을 공시했다. 다음날인 3일 키스톤PE는 키스톤다이내믹투자목적회사 이름으로 KMH 지분 25.06%를 보유해 2대주주가 됐다고 공시했다.KMH 경영진은 당황했다. 2013년부터 이 회사 지분을 보유하고 있던 KB자산운용이 키스톤PE에 지분을 매각했다는 사실을 공시를 통해 알았기 때문이다. KMH가 키스톤PE의 지분 매입을 적대적 인수합병(M&A)으로 받아들인 배경이다.

단숨에 KMH 지분 25.06%를 확보한 키스톤PE는 당시 “적대적 M&A가 아니다”고 했다. 그러면서도 KMH 주가 상승을 위해서라며 지배구조와 사업구조 재편, 순환출자 해소 등을 요구했다. 30개 법인 중 실적을 내는 6개 법인 외에 비주력 계열사는 정리하라고 했다. KMH 관계자는 “코로나 특수로 몸값이 크게 뛴 골프장 3사를 매각해 배당을 늘리라고 요구했다”고 전했다. 이에 대해 키스톤 측은 “골프장 매각을 먼저 요구한 적이 없다”고 밝혔다.

대주주에게 경영권 위협을 포기하는 조건으로 일정한 프리미엄을 얹어 주식을 매입하도록 하는 ‘그린메일’을 요구하기도 했다는 게 KMH 주장이다.

방어 위해 주총 여는 KMH

KMH는 이 사태를 경영권 위협이라고 받아들이고 있다. 이를 방어하기 위해 이사 선임을 위한 임시주주총회를 다음달 14일 소집하기로 했다. 5명의 이사와 1명의 감사를 선임할 예정이다.키스톤PE는 반발했다. “2대주주인 키스톤PE의 경영권 참여를 막기 위해 임시주주총회를 소집했다”는 것이다. KMH가 11월 1일 발행할 예정이었던 신주인수권부사채(BW)를 앞당겨 발행한 것도 문제삼았다. 지난 21일에는 서울남부지방법원에 KMH의 전환사채(CB) 발행 금지 가처분신청을 냈다. 이에 대해 KMH 측은 “29일로 예정된 국내 최대 퍼블릭 골프장 스카이72 골프앤리조트 입찰 참여 및 관련 사업 자금 마련을 위한 것으로, 경영권 방어를 목적으로 발행한 것이 아니다”고 반박했다.

키스톤PE는 더 적극적인 행동에 들어갔다. 2대주주로서 사외이사 1인, 감사 1인을 선임하겠다고 했다. 지난 22일 기존의 투자목적회사 외에 별도 SPC 5곳을 설립하고 지분을 쪼갰다. 총 25.06% 지분 중 기존 법인이 KMH 지분 10.06%를 보유하고 나머지 5곳의 법인이 지분을 3%씩 나눠 가지도록 했다. 목적은 감사 선임이다. 상법상 감사를 선임할 때 최대주주와 특수관계인 지분을 모두 합쳐 의결권은 3%까지만 제한하도록 한 것을 역이용한 것이다. 2대주주부터는 개별 법인의 의결권을 3%씩 인정해 준다.

감사 선임 놓고 지분 쪼개기 논쟁도

KMH의 최대주주와 특수관계인 지분은 총 34.26%다. 하지만 이 중 감사 선임 시 의결권은 3%로 제한된다. 반면 키스톤PE는 최대 18%(3%씩 6개 법인)의 의결권을 가질 수 있다.현상순 키스톤PE 대표는 “감사 선임을 위해 펀드를 쪼갰다”고 밝혔다. 그는 “2대주주로서 회사의 장기 발전을 위해 협력하겠다는 뜻을 밝혔지만 주주 가치를 훼손하는 행위가 이어지면서 키스톤PE도 정당한 권리 요구에 나선 것”이라고 했다. 이번 임시주총에서 개인투자자들을 결집해 안건을 부결시킨 뒤 새로운 감사를 선임하겠다는 것이다.

이에 대해 KMH 관계자는 “CB·BW는 자금이 필요해 적법한 절차를 거쳐 발행한 것”이라며 “코로나19로 회사 경영에 힘을 쏟아야 할 때 키스톤PE의 지분 쪼개기로 경영권 방어에 시간을 쏟게 됐다”고 말했다.

현 대표는 “경영 참여형 펀드인 PE에 경영 참여는 의무이며, 상법상 보장된 권리를 행사하려는 것”이라고 했다. 이에 대해 금융투자업계 관계자는 “PE가 경영에 참여하는 목적은 경영 상태가 악화된 기업의 사업 구조를 개편해 주주 가치를 끌어올리고 고용을 유지하는 것”이라며 “실적이 보장된 회사의 경영권을 공격하는 것이 본래 목적은 아니다”고 했다.

KMH는 지난해 매출 2580억원, 영업이익 499억원을 기록했다. 올해는 상반기에만 327억원의 영업이익을 냈다.

고재연 기자 yeon@hankyung.com