최성환 연구원은 "노터스는 전임상 CRO 중 가장 수익성이 높은 유효성 평가 부문에서 국내 시장점유율 1위(2019년 기준 36%)"라며 "유효성 평가 시장의 3분의 1 규모인 안정성 평가에 주력하는 경쟁사 대비 저평가받고 있다"고 판단했다.

국내 제약·바이오 기업들의 연구개발 투자는 최근 5년간 연평균 15.6% 증가했다. 이로 인해 많은 고객사가 유입되고 있고 노터스의 안정적인 성장을 전망했다.

노터스의 올해 매출과 영업이익은 각각 572억원과 88억원으로 전년 대비 24.3%와 31.3% 증가할 것으로 봤다.

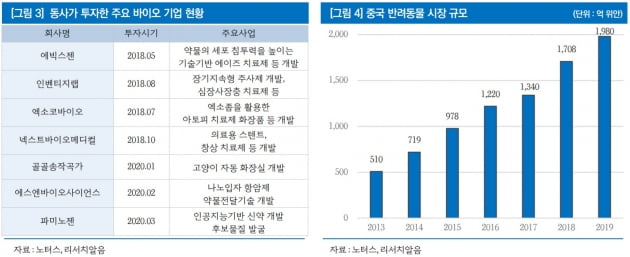

노터스가 유효성 평가를 통해 얻은 데이터에 대한 가치평가도 필요하다는 판단이다. 최 연구원은 "노터스는 유효성 검사 데이터를 토대로 성장성 있는 초기 바이오 기업에 투자를 진행하고 있다"며 "에빅스젠 엑소코바이오 등 투자한 다수의 회사가 기업공개(IPO)를 준비 중"이라고 했다.

이밖에 노터스는 국내 동물병원 연합체인 로얄동물메디컬그룹과 협력관계, 중국 루이펑그룹과 양해각서(MOU)를 맺었다. 국내 및 중국에서 동물바이오 부문의 성장을 예상했다.

한민수 기자 hms@hankyung.com