신종 코로나바이러스 감염증(코로나19) 이전에도 자산시장은 ‘위험(리스크) 투성이’였다. 100세 시대가 현실로 다가오면서 장년층의 ‘노후파산’에 대한 공포가 깊어졌고, 낮아지는 출산율로 노년인구를 부양해야 하는 젊은이들의 부담이 커졌다. 저금리가 장기화하면서 시장에서 초과수익을 내긴 더 어려워졌다.

코로나19는 이런 세 가지 리스크에 ‘산업의 구조 재편’과 ‘거버넌스의 변화’라는 변수를 추가시켰다. 워런 버핏은 “시장이 공포에 떨 땐 탐욕을 가져야 한다”고 말했지만 현실은 녹록지 않다. 개인이 무턱대고 덤비다간 백전백패하기 일쑤다.

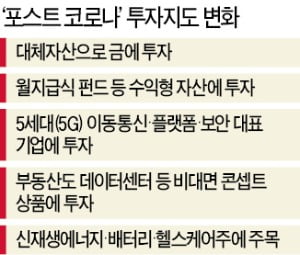

코로나로 변화한 투자지도

곽재혁 국민은행 WM투자자문부 수석전문위원은 16일 ‘2020 한경 온라인 재테크 WEEK’ 행사에서 “이토록 변동성이 큰 시대를 사는 개인에겐 마인드 컨트롤을 잘하고, 주기적으로 포트폴리오를 재편하는 ‘투자지능’이 필요하다”고 말했다. 곽 위원은 “코로나19로 인공지능(AI)과 5세대(5G) 정보기술(IT) 기업의 중요도가 더 올라갔다”며 “수억, 수십억원이 들어가는 제조 설비가 한순간에 필요없어질 수 있게 된 반면 IT 플랫폼은 순식간에 100%, 1000% 가치가 올라갈 수 있다”고 했다. 기술주 주도의 미국 증시는 사상 최고치를 기록하는 데 비해 제조업 중심의 유럽 증시는 아직 코로나19 이전 수준을 회복하지 못한 것도 이런 이유에서다. 곽 위원은 IT섹터와 함께 전기차 배터리산업, 바이오 및 헬스케어 등을 유망 분야로 제시했다.

곽 위원은 “코로나19로 인공지능(AI)과 5세대(5G) 정보기술(IT) 기업의 중요도가 더 올라갔다”며 “수억, 수십억원이 들어가는 제조 설비가 한순간에 필요없어질 수 있게 된 반면 IT 플랫폼은 순식간에 100%, 1000% 가치가 올라갈 수 있다”고 했다. 기술주 주도의 미국 증시는 사상 최고치를 기록하는 데 비해 제조업 중심의 유럽 증시는 아직 코로나19 이전 수준을 회복하지 못한 것도 이런 이유에서다. 곽 위원은 IT섹터와 함께 전기차 배터리산업, 바이오 및 헬스케어 등을 유망 분야로 제시했다.인플레이션 우려 “금값 더 오른다”

곽 위원은 “6월 말 기준으로 미국 중앙은행(Fed) 자산이 2010년(약 3조달러)의 두 배가 넘는 7조달러를 돌파했다”며 “달러 헤지 자산인 금의 가치가 더 올라갈 것”이라고 내다봤다.곽 위원은 “코로나19 국면에서 각국은 거의 무제한적인 양적완화를 하다시피 했다”며 “‘공공자본주의’라는 단어가 언급될 만큼 강화된 국가 기능이 자산시장에서 변수가 될 수 있다”고 전망했다. ESG(환경·사회·지배구조)와 SRI(사회책임투자) 기여도가 큰 기업도 주목할 필요성이 크다.

곽 위원은 100세 시대와 포스트 코로나를 대비하는 자산관리 원칙에 대해 “공부하고, 기본으로 돌아가라”고 말했다. 이어 “포트폴리오 투자와 정기적인 자산 재조정(리밸런싱)은 아무리 강조해도 지나치지 않다”며 “리밸런싱을 통해 당초 계획한 자산 비중만 잘 유지해도 자연스럽게 저가매수, 고가매도를 반복하는 효과가 있다”고 했다.

종잣돈은 저축부터

투자를 위한 종잣돈은 어떻게 만들어야 할까. 이어진 강연에서 최재산 신한은행 미래설계센터 팀장은 “저금리 시대에도 돈을 모으는 가장 안전하고 확실한 방법은 예·적금일 수밖에 없다”며 “저축액을 늘리는 태도는 언제 어디서든 소중하다”고 했다. 최 팀장은 “개별 이슈에 일희일비하는 직접투자보다는 로보어드바이저와 전문가가 추천하는 포트폴리오 펀드, 인덱스형 상장지수펀드(ETF)를 통해 종잣돈을 차근차근 쌓아야 한다”며 “돈이 모일 때마다 주가연계증권(ELS) 등으로 초과 수익을 노리는 게 최근 부자들이 선호하는 전략”이라고 소개했다. 최 팀장은 “혹여 직접 주식투자 등을 한다면 정보에 귀를 여는 태도가 필수”라며 “정보의 홍수 속에서도 ‘이슈에 사고, 뉴스에 판다’는 원칙은 지켜야 한다”고 강조했다.세액공제를 받을 수 있는 연금저축, 개인형 퇴직연금(IRP) 등은 투자의 기본으로 꼽혔다. 투자 차익에 대한 과세가 예고된 가운데 ‘똑똑한 절세상품’은 더욱 소중해질 것이라는 전망이다.

김대훈 기자 daepun@hankyung.com