한일시멘트의 신용도가 에이치엘케이홀딩스 흡수합병 후 수익성 개선 여부에 따라 달라질 전망이다. 한일시멘트의 에이치엘케이홀딩스 흡수합병으로 영업효율성이 높아지겠지만 사업 여건이 녹록지 않다는 게 국내 신용평가사들의 판단이다.

나이스신용평가는 20일 한일시멘트의 에이치엘케이홀딩스 흡수합병 관련 사업·재무 상태를 종합적으로 점검한 뒤 이같이 밝혔다.

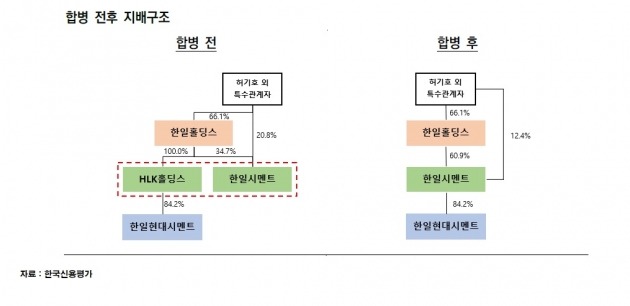

한일시멘트는 지난 14일 한일현대시멘트의 최대주주(지분율 84.24%)인 투자목적회사 에이치엘케이홀딩스에 대한 흡수합병을 결정했다. 한일홀딩스그룹 지배구조의 불확실성을 해소하기 위해서다. 또 한일시멘트와 한일현대시멘트의 수직계열화를 통해 시멘트 부문의 설비통합, 중복 자원 제거, 자재 공동구매 등 비용절감을 추구하려는 목적도 있다.

한일시멘트 측은 "영업망 강화를 통해 효율성을 높이려 한다"고 이번 결정의 배경을 설명했다. 한일시멘트는 시멘트, 레미콘, 드라이몰탈 등의 사업을 하고 있다. 한일현대시멘트는 시멘트 단일 부문으로 구성돼 있다.

한일시멘트는 한일현대시멘트를 종속기업으로 지배해 연결재무제표 작성 대상이 될 예정이다. 합병법인의 연결 기준 사업 규모는 지난해 영업실적 단순 합산 기준 매출 1조3303억원, 순이익 818억원 수준이다.

나이스신용평가는 "올 1분기 기준 에이치엘케이홀딩스의 지표상 재무안정성은 양호한 수준"이라며 "부채의 대부분이 한일현대시멘트 인수를 위해 조달한 차입금으로 구성돼 있어 합병법인의 원리금 상환 부담은 현재 한일시멘트 대비 가중될 것"이라고 분석했다. 다만 "흡수합병 후 연결 실체의 시멘트 시장 점유율은 21.8%로 쌍용양회 계열의 23.7%에 이어 우수한 경쟁 지위를 지속할 것"이라고 덧붙였다.

또 다른 신용평가사인 한국신용평가 역시 이번 흡수합병으로 인한 차입금 부담 증가와 재무지표 변화가 한일시멘트의 신용도에 미치는 영향이 제한적이라고 판단했다.

한국신용평가는 "한일시멘트와 한일현대시멘트의 합산 상각 전 영업이익(EBITDA) 규모가 1700억원에 달하고 피합병법인 차입금의 96.1%는 지주회사로부터 대여금으로 구성돼 있어 실질적인 재무부담은 높지 않은 수준"이라고 설명했다.

나이스신용평가와 한국신용평가는 한일시멘트 회사채에 A+ 신용등급을 부여하고 있다. 등급전망은 안정적으로 매기고 있다.

국내 신용평가사들 모두 흡수합병 자체보다 흡수합병 후 시너지 창출과 이를 바탕으로 한 수익성 개선 여부에 관심을 두고 있다. 2018년 이후 전방산업 둔화와 신종 코로나바이러스 감염증(코로나19)에 따른 단기적인 충격을 감안했을 때 중점적인 관찰이 필요하다는 이유에서다.

김은정 기자 kej@hankyung.com