신종 코로나바이러스 감염증(코로나19) 사태를 계기로 미국을 비롯한 세계 각국 중앙은행의 역할이 대대적으로 확대되고 있다. 월스트리트저널(WSJ)은 “Fed는 중앙은행의 존재 의미를 바꿔놓고 있다”며 “‘은행들의 은행’이 아니라 기업, 지방자치단체 등에까지 광범위하게 대출하면서 그동안의 금기를 깨고 있다”고 보도했다.

‘정치적 지뢰밭’에도 뛰어든 Fed

지난주부터 미국은 코로나19 사태로 재정이 어려워진 주정부에 연방정부 재정을 투입하는 문제로 시끄러웠다. 미치 매코널 공화당 상원 원내대표가 “각 주가 예산 부족분을 메우기 위해 연방 지원을 받는 대신 파산을 선언하는 걸 지지한다”고 밝힌 탓이다. 연방정부가 돈을 대면 각 주의 모럴해저드(도덕적 해이)를 부추길 수 있다는 주장이었다. 이에 대해 앤드루 쿠오모 뉴욕주지사는 “바보 같은 생각이다. 뉴욕 캘리포니아 등이 파산을 선언하면 국가 경제가 붕괴할 것”이라고 반박했다. 트럼프 대통령은 트위터를 통해 “왜 납세자들이 형편없이 운영되는 주와 도시에 구제금융을 지원해야 하느냐”며 매코널 의원을 돕고 나섰다.

이런 와중에 Fed가 5000억달러 규모의 ‘지방정부 유동성 기구(MLF)’를 통해 매입할 지방채의 대상을 확대한 것이다. 이에 따라 Fed의 혜택을 볼 수 있는 지자체는 당초 50개 주와 워싱턴DC를 포함한 76개 지방정부에서 261개 지방정부로 증가했다. Fed는 지방공사 등이 도로 교량 공항 등을 짓기 위해 발행하는 지방채도 매입 대상으로 검토하겠다고 덧붙였다. WSJ는 “Fed는 오랫동안 주와 도시에 대한 대출을 ‘정치적 지뢰밭’으로 취급해왔다”며 “지자체가 파산할 경우 Fed가 어떤 역할을 할지, 어떻게 돈을 되찾을지 답이 없다”고 지적했다.

모든 걸 사는 중앙은행들…급증하는 자산

이날 Fed의 조치는 코로나19 사태 속에 중앙은행의 역할이 어디까지 확대되고 있는지를 잘 보여주는 사건이다.

Fed는 지난달 3일 0.5%포인트 긴급 금리 인하를 시작으로 제로금리(3월 17일) 및 무제한 양적완화(3월 23일), 2조3000억달러 규모 유동성 공급(4월 9일)까지 거의 매주 정책을 쏟아냈다. 특히 긴급한 경우에 쓸 수 있는 Fed법 ‘13조 3항’을 기반으로 회사채, 정크본드, 부채담보부채권(CLO) 등까지 사들이는 자산 매입 프로그램들이 대거 포함됐다. 전례없는 조치들이다.

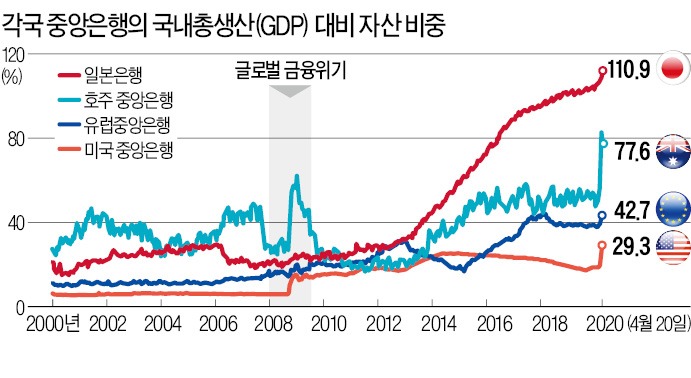

Fed의 보유 자산은 급격히 늘고 있다. 지난 3월 2일 4조2415억달러에서 이달 20일 6조5731억달러로 한 달 보름여 만에 2조3316억달러 급증했다. 7주 만에 54%나 늘어난 것이다. WSJ는 올해 8조~11조달러까지 증가할 것으로 전망했다. 미국 국내총생산(GDP)의 절반에 달하는 규모다.

Fed의 ‘담대한 조치’에 대한 시각은 대체로 우호적이다. 윌리엄 더들리 전 뉴욕연방은행 총재는 “제롬 파월 의장은 (직감에 따라) 매우 적극적으로 움직였고 아주 적절했다”고 말했다. 지난 23일 발표된 갤럽 설문조사에서 미국인의 58%가 파월 의장에 대해 ‘옳은 일을 하고 있다’고 답했다.

Fed뿐만이 아니다. 27일 일본은행은 국채 연간 매입 한도를 폐지하고 회사채 및 기업어음(CP) 매입 한도를 7조4000억엔에서 20조엔으로 높였다. 유럽중앙은행(ECB)은 지난달 18일 7500억유로(약 1032조원) 규모의 양적완화를 발표했으며 이달 22일엔 정크본드도 대출 담보로 인정하기로 했다.

‘부채의 화폐화’ 부르나

중앙은행의 전방위적 시장 개입은 우려도 낳고 있다. 모럴해저드가 확산되면서 시장 기능이 교란되고 있다. 릭 라이더 블랙록 글로벌자산배분팀장은 최근 회사 블로그에 “중앙은행들이 매입하기로 한 자산을 사겠다”고 말했다. 리스크를 따져 자산을 선별할 필요 없이 중앙은행만 따라하면 될 것이란 뜻이다. 하워드 마크스 오크트리캐피털 설립자는 “파산 없는 자본주의는 지옥 없는 가톨릭교와 같다”고 비꼬았다.

모럴해저드는 시장에서만 그치는 게 아니다. 정치권의 개입도 발생하고 있다. 테드 크루즈 미 상원 의원(공화, 텍사스)은 최근 파월 의장에게 편지를 보내 신용등급이 낮아 대출받을 수 없는 석유·가스회사에 돈을 빌려줄 새로운 방법을 제안하기도 했다. Fed의 금고를 쌈짓돈처럼 쓰겠다는 시도다.

스콧 마이너드 구겐하임파트너스 최고투자책임자(CIO)는 배런스와의 인터뷰에서 “Fed와 재무부는 신용위험을 사회주의화하며 새로운 도덕적 해이를 조성했다”며 “미국은 절대로 자유시장주의로 돌아갈 수 없을 것”이라고 말했다.

중장기적으로는 ‘부채의 화폐화’를 통해 화폐, 달러의 가치를 무너뜨릴 수도 있다. 이는 돈을 찍어 정부의 부채를 갚는 것을 뜻한다. 파이낸셜타임스는 “투자자들은 부채의 화폐화를 경계하고 있다”며 “이런 환경이라면 금의 가치는 올라가고 화폐는 어려움을 겪을 것으로 예상된다”고 지적했다.

뉴욕=김현석 특파원 realist@hankyung.com