"크로스보더 딜은 원래 복잡하게 마련이지만, 이번 딜은 유난히 까다로운 점이 많았다. 프라이빗 딜 성격에 퍼블릭 딜 성격이 섞여 있고, 이해 관계자가 특히 많아서 거의 '종합선물세트' 같은 느낌이었다."

현대캐피탈 식스트리싱 인수 딜에 관여한 한 관계자가 밝힌 소회다. 현대캐피탈이 사들이기로 한 독일 리스회사 식스트 리싱에 대한 공개매수 절차를 앞두고 시장에서 해당 딜에 대한 관심이 커지고 있다.

현대캐피탈 식스트리싱 인수 딜에 관여한 한 관계자가 밝힌 소회다. 현대캐피탈이 사들이기로 한 독일 리스회사 식스트 리싱에 대한 공개매수 절차를 앞두고 시장에서 해당 딜에 대한 관심이 커지고 있다.13일 금융권에 따르면 이 딜에 처음 관심을 가졌던 것은 현대자동차그룹이었다. 1년여 전부터 모빌리티 사업의 연장선 상에서 유럽 4위, 독일 1위의 렌터카 회사 식스트(Sixt SE)의 자회사를 인수하면 여러 시너지 효과를 기대할 수 있다는 이유로 검토를 시작했다.

1912년 독일 뮌헨 풀락에 설립된 식스트는 100년도 넘은 전통적인 회사다. 현재 회장으로 일하고 있는 에리히 식스트(74)는 1969년 아버지에게서 차량 200대를 보유한 회사를 받아 독일 최대 렌터카 회사로 키웠다. 그리고 이 회사는 에리히의 두 아들 알렉산더(39)와 콘스탄틴(36)을 중심으로 빠르게 27만대짜리 '차량공유회사'로 변신하고 있는 중이다. 식스트는 (곧 결별하긴 했지만) 2018년 BMW와 '드라이브나우'라는 카셰어링 회사를 설립하는 등 다양한 실험을 거치며 IT 회사로 성격을 바꿔가고 있다. 현대차그룹이 '모빌리티'의 측면에서 식스트와의 협력을 고려한 배경이다.

특히 식스트가 1988년 설립한 자회사 식스트리싱을 인수하기로 점찍은 것은 향후 유럽에서 현대·기아차 판매와 관련된 자동차 금융 영업을 하는 데 식스트 리싱이 도움이 될 수 있기 때문이다. 과거엔 자동차 구매고객이 있어도 현지 금융사를 연결하는 정도에 그쳤지만, 식스트 리싱을 가져오면 직접 리스 금융을 할 수 있다. 기업고객을 상대로 하는 리스 업무 등도 '공유'가 대세인 시대에는 성장 가능성이 높은 영역이다. 식스트리싱은 산하에 '식스트 모빌리티 컨설팅'을 두고 있기도 하다.

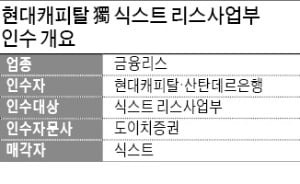

현대캐피탈을 중심으로 식스트 그룹의 최대 소유주(58% 보유)인 식스트 가문과의 접촉이 이뤄졌다. 현대차가 직접 나서기보다는 금융사 간의 인수합병(M&A)이 좋겠다는 판단이 있었던 것으로 알려졌다. 현대캐피탈은 작년 초부터 적극적으로 식스트 측과의 협상을 추진했다. 매수자문은 독일 금융사이자 크로스보더 딜 경험이 많은 도이치증권이 맡았다.

현대캐피탈을 중심으로 식스트 그룹의 최대 소유주(58% 보유)인 식스트 가문과의 접촉이 이뤄졌다. 현대차가 직접 나서기보다는 금융사 간의 인수합병(M&A)이 좋겠다는 판단이 있었던 것으로 알려졌다. 현대캐피탈은 작년 초부터 적극적으로 식스트 측과의 협상을 추진했다. 매수자문은 독일 금융사이자 크로스보더 딜 경험이 많은 도이치증권이 맡았다. 양측은 오랜 기간의 '밀당' 끝에 식스트 리싱의 경영권(41.9%)을 1억5560만유로(약 2100억원)에 넘기는 데 합의했다. 작년 식스트 리싱의 연결이익 배당금(주당 0.9유로)은 사는 쪽이 받기로 했다. 이같이 결정한 뒤에도 걸림돌은 적지 않았다. 이해 관계자가 워낙 다양했기 때문이다. 일단 인수 주체가 현대캐피탈과 산탄데르은행이 독일에 설립한 조인트벤처(JV) 현대캐피탈뱅크유럽(HCBE)이다.

한국 금융사와 스페인 금융사가 독일에 세운 합작사가 독일 금융사를 사들이다 보니 검토해야 하는 관련 법이나 규제가 독일 주(州)법, 독일 연방법, 유럽연합(EU) 관련 내용, 스페인 법, 한국 법 등을 망라하는 방대한 과정이었다. 독일 스페인 한국 3개국 금융감독 당국과의 커뮤니케이션 과정도 만만치 않은 시간이 소요됐다.

법률자문을 맡은 것은 글로벌 로펌 레이텀앤왓킨스의 독일 법인 소속 나탈리 더글라스 파트너 변호사는 이번 거래를 두고 "인수기업과 피인수기업 모두 독일 금융감독청(BaFin)의 규제를 받는 금융사여서 사안이 대단히 까다롭고 복잡했다"고 평가하기도 했다.

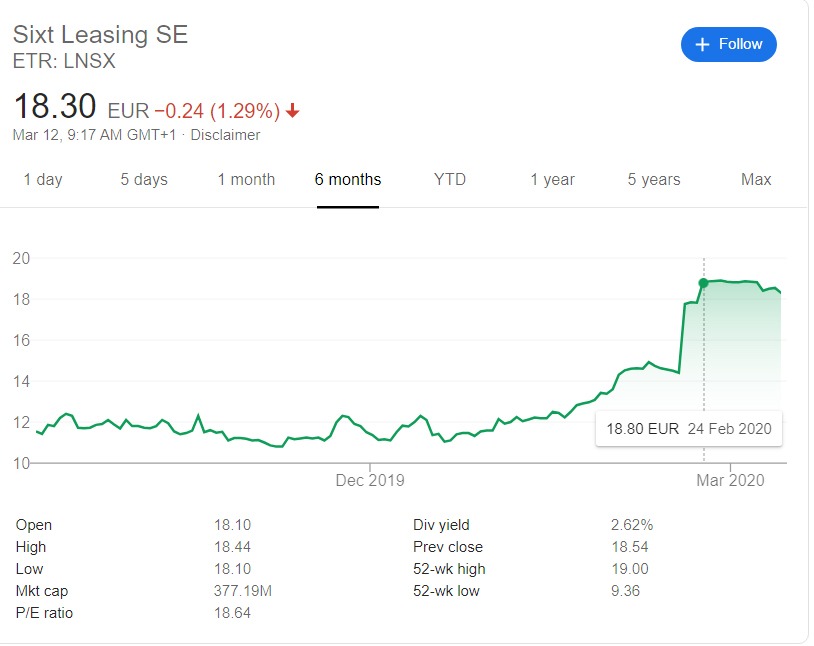

대주주에게서 경영권을 사들이는 과정까지는 '크로스보더 프라이빗 딜'이었지만, '퍼블릭 딜'의 성격도 일부 있다. 모회사인 식스트와 자회사 식스트 리싱이 모두 독일 증시에 상장돼 있었기 때문이다. 최종적으로 인수에 들어가는 비용은 주당 18유로라는 가격에 얼마나 많은 소액주주들이 응하느냐에 달려 있다. 현대캐피탈 측은 일단 "공개매수를 통해 최소 55% 이상 지분을 확보하겠다"고 밝힌 상태다.

지난달 21일(독일 현지시간 기준) 계약서 체결 직전에 언론 보도가 나오면서 양측이 긴장하기도 했다. 공개매수를 해야 하는 딜의 성격상 인수가격에 영향을 줄 가능성이 적으나마 있었기 때문이다. 첫 언론 보도가 나온 후 20유로 선까지 뛰어올랐던 주가는 이틀 후 주당 18유로 매입 사실이 알려지면서 이후 유사한 수준에서 오르내리는 상태다. 현대캐피탈 관계자는 "공개매수 시점에 관해 언급하면 주가에 영향을 줄 수 있다"고 말을 아꼈다.

식스트 리싱은 2018년 8억600만유로의 매출을 올렸으며 상각 전 영업이익(EBITDA)는 2억4100만유로였으나 이자 및 세금 등의 비용을 제하고 난 이익은 2200만유로로 많지 않았다.

이상은 기자 selee@hankyung.com