16일 은행권에 따르면 하나은행과 우리은행은 올해 투자상품 리콜 제도 도입에 나섰다. 리콜은 보통 가전제품 등 소비재에 하자가 있을 때 교환 또는 환불을 요청할 수 있는 제도다. 금융권에 도입되는 리콜 제도는 고객이 상품을 가입할 때 영업점 직원이 불완전판매를 했다면 투자 결정을 취소해 주는 게 골자다. 불완전판매는 금융회사가 기본 내용이나 투자 위험성 등을 제대로 안내하지 않고 금융상품을 파는 행위를 뜻한다.

리콜 제도 본격 도입

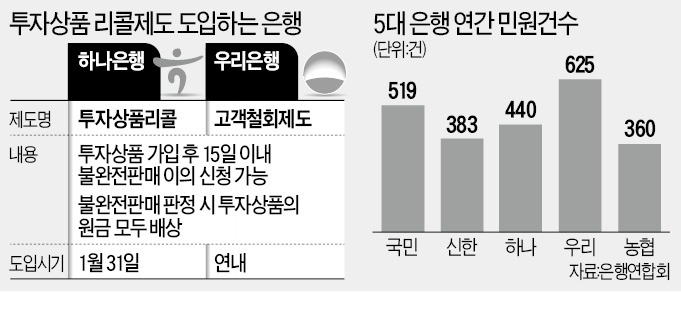

하나은행은 지난달 31일 ‘투자상품 리콜 서비스’라는 이름으로 리콜 제도를 시행했다. 고객이 투자상품 가입 후 15일 이내에 불완전판매라고 이의를 신청할 수 있도록 했다. 불완전판매로 판정되면 투자상품 원금을 모두 배상해 주기로 했다. 우리은행도 연내 이와 동일한 내용의 ‘고객철회제도’를 내놓을 계획이다.

두 은행이 리콜 제도를 도입하기로 한 것은 지난해 해외금리 연계 파생결합상품(DLF) 손실 사태를 겪었기 때문이다. 당시 상품에 대한 불완전판매 논란이 제기된 데 따른 재발방지 대책이다.

하지만 두 은행이 제도를 운영하는 과정은 만만치 않을 전망이다. 우선 은행권 민원 건수가 늘고 있다. 은행연합회에 따르면 우리은행에 제기된 민원은 지난해 상반기 189건에서 하반기 440건으로 급증했다. 이 중 상당 민원이 DLF를 비롯한 펀드, 전자금융, 방카슈랑스 등 복합상품 판매 분야였다. 하나은행이 그다음으로 많았다. 하나은행엔 지난해 상반기 170건, 하반기 270건의 민원이 제기됐다. 한 은행 관계자는 “금융 관련 사고로 인해 고객 신뢰가 떨어진 데다 소비자들도 이전보다 민원 제기에 적극적인 성향을 띠고 있다”고 분석했다.

불완전판매 기준 애매

고객의 상품가입 당시 상황을 녹취·녹화하지 않는 이상 불완전판매를 정확히 판단하기 쉽지 않다는 점도 은행에 불리한 점이다. 고객이 상품 가입 시 ‘직원으로부터 투자 위험 및 원금 손실 가능성에 대한 설명을 들었다’는 항목에 서명을 했어도 추후에 “나는 직원에게 그런 설명 못 들었다”고 주장하면 어쩔 도리가 없기 때문이다. 그렇다고 해서 영업점 직원이 상품 가입을 권하는 자리에서 녹취·녹화를 위해 고객을 설득하는 일도 사실상 불가능하다.

고객에게 기대수익률과 원금 손실 가능성 등을 설명할 때도 다툼이 생길 수 있다. 두 은행이 DLF를 판매했을 때 직원이 “손실 가능성이 없다”고 말했다면 불완전판매지만 “과거엔 DLF에 따른 손실이 거의 없었다”고 설명한다면 불완전판매라고 단정짓기 힘들다. 다른 은행 관계자는 “리콜 제도를 악용하는 사람이 많아지면 투자자의 자기책임 원칙이 퇴색될 수 있다”고 우려했다.

은행권 안팎에선 투자상품 리콜 제도가 도입 초기에 자리를 잘 잡는 게 중요하다는 목소리가 커지고 있다. 자칫 단순 변심까지도 불완전판매로 우기는 풍토가 생길 수 있다는 우려다.

또 하나·우리은행이 리콜제도를 본격 시행하면 다른 은행도 고객 요구에 따라 도입에 대한 부담이 커질 것으로 예상된다. 감독당국도 내심 전 금융권에서 리콜 제도 도입이 필요하다고 보는 것으로 전해졌다.

일각에선 구체적이고 명확한 불완전판매 기준이 필요하다는 지적이 나온다. 시중은행 관계자는 “어디까지를 불완전판매로 볼 것인지, 리콜 제도를 적용할 기준은 무엇인지에 대한 고민이 필요하다”고 말했다.

정지은 기자 jeong@hankyung.com