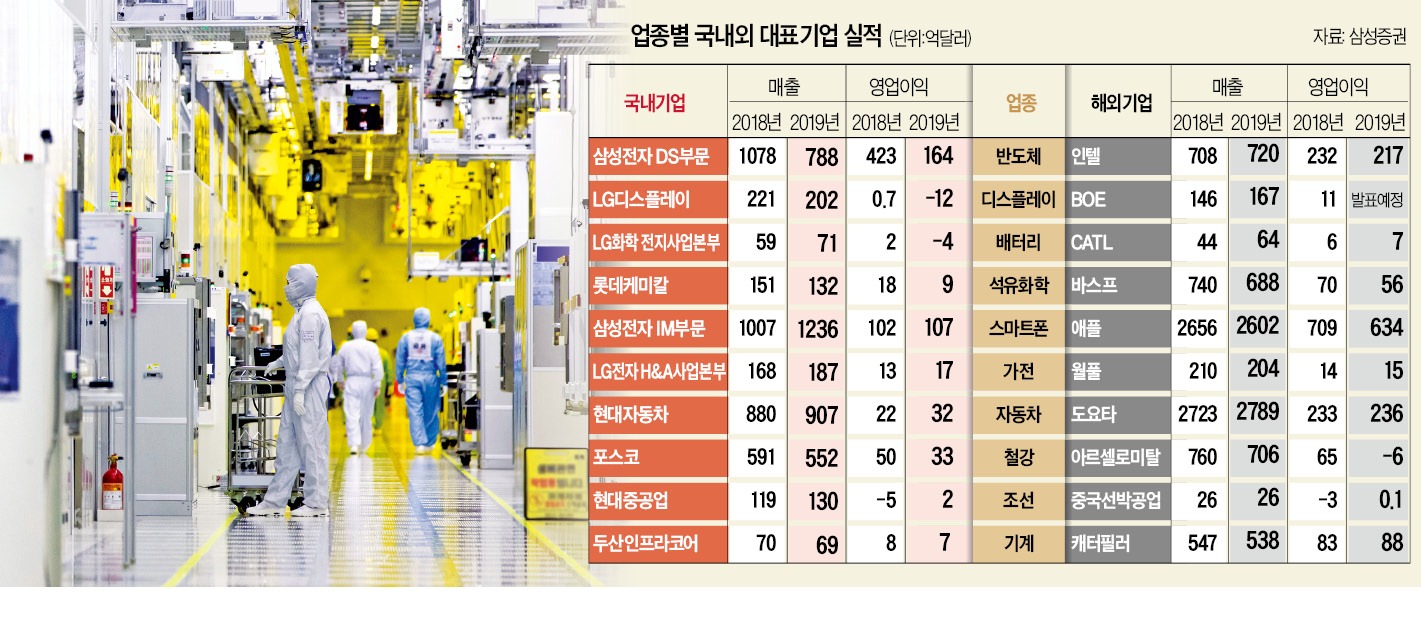

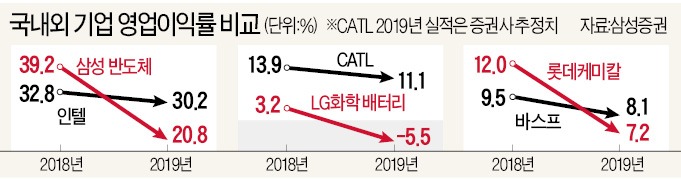

지난해 반도체와 석유화학 업종의 국내 대표 기업들이 수익성 면에서 해외 경쟁 업체에 역전당한 것으로 나타났다. 디스플레이와 배터리 업종의 국내 1등 기업들은 영업적자로 전환해 세계 1위 기업들과의 격차가 더 벌어졌다.

14일 삼성증권에 따르면 반도체 등을 생산하는 삼성전자 DS(디바이스솔루션) 부문의 지난해 영업이익률은 20.8%로 경쟁 업체인 인텔(30.2%)에 크게 못 미쳤다. 2018년만 해도 삼성전자 DS 부문의 이익률은 39.2%로 인텔(32.8%)을 웃돌았다. 유화업체인 롯데케미칼도 2018년엔 독일 바스프(9.5%)보다 높은 12.0%의 이익률을 보였지만 지난해엔 7.2%로 바스프(8.1%)에 뒤처졌다.

국내 1위 배터리 및 디스플레이 업체들의 실적은 더 나빴다. LG화학 전지사업본부는 2018년 187억달러를 벌었지만, 지난해엔 394억달러의 영업손실을 냈다. 반면 세계 1위 배터리업체인 중국 CATL의 지난해 영업이익은 710억달러(증권사 추정치 평균)로, 전년(612억달러)보다 16.0% 증가했다.<hr style="display:block !important; margin:25px 0; border:1px solid #c3c3c3" />반도체 불황에…삼성 영업익 61% '추락' vs 인텔 6% 감소 '꿋꿋'

지난달 한국 반도체업계에는 우울한 소식이 날아들었다. 삼성전자와 인텔의 연간 성적표가 공개된 가운데 삼성이 3년 만에 인텔에 세계 반도체 시장의 ‘왕좌’ 자리를 내줬다는 뉴스였다.

이뿐만 아니다. LG디스플레이와 LG화학 배터리사업본부는 지난해 영업손실로 돌아선 반면 중국의 경쟁업체인 BOE와 CATL은 영업이익을 유지했다. 한국 경제의 ‘대표주자’로 꼽히는 반도체, 디스플레이, 배터리 사업의 수익성이 급격하게 떨어지면서 한국 소재·부품 사업의 글로벌 경쟁력이 약화된 게 아니냐는 우려가 나온다.

시스템 반도체로 선방한 인텔

14일 반도체업계에 따르면 인텔은 지난해 매출 719억달러, 영업이익 217억달러를 기록했다. 매출은 전년보다 2% 늘어나며 역대 최고치를 경신했다. 반도체 불황에도 영업이익은 소폭(6%) 하락하는 데 그쳤다.

반면 삼성전자의 실적은 급감했다. DS(디바이스솔루션)부문 매출은 전년 대비 27% 감소한 788억달러, 영업이익은 61% 줄어든 164억달러를 기록했다. 2017년 메모리 반도체 슈퍼 호황에 힘입어 인텔을 제치고 반도체 기업 1위 자리를 꿰찬 지 3년 만에 그 자리를 인텔에 반납하게 됐다.

두 회사의 격차가 벌어진 것은 각자의 ‘본업’이 다르기 때문이다. 인텔은 중앙처리장치(CPU)를 주력으로 하는 시스템 반도체 기업인 데 비해 삼성전자는 메모리 반도체가 주력이다. 메모리 반도체는 글로벌 경기에 따라 부침이 분명한 데 비해 시스템 반도체의 수요는 꾸준하다. 지난해 인텔의 실적 경신은 데이터센터용 CPU라는 새로운 시장의 수요 덕분이다. 인텔은 컴퓨터용 CPU 시장에서 AMD의 추격을 받고 있지만, 데이터센터용 CPU 시장에서 90%의 점유율을 차지하고 있다.

中 정부 지원 덕본 CATL

디스플레이와 배터리 분야에서는 선두주자인 한국 기업들이 영업손실을 면치 못했지만 후발주자인 중국 기업은 이익을 냈다. 국내 배터리 3사는 지난해 나란히 영업 적자를 기록했다. LG화학과 SK이노베이션은 각각 배터리 사업에서 4억달러의 영업손실을 냈다. 삼성SDI도 중대형 전지사업에서 4억달러대 적자를 냈을 것으로 추정됐다.

반면 중국 배터리 업체인 CATL의 매출은 전년 동기 대비 44% 늘어난 64억달러, 영업이익은 16% 증가한 7억달러를 달성했다. 중국 정부는 이른바 ‘화이트리스트’를 통해 자국 배터리가 적용된 전기차 위주로 보조금을 지급하고 있다. 여기에 자국 배터리 업체 수가 2년 만에 절반으로 줄면서 CATL 등 상위권 업체에 지원이 집중됐다. 세계 완성차 업체의 배터리 주문도 이어졌다. 한국 배터리업계는 국내에서 발생한 ESS(에너지저장장치) 발화 사고의 원인 규명이 제대로 이뤄지지 않으면서 적자 규모가 커졌다.

LG디스플레이는 지난해 12억달러의 영업 적자를 냈다. 반면 세계 최대 LCD(액정표시장치) 생산 기업인 중국 BOE는 아직 지난해 실적을 공개하지 않았지만 정부 보조금에 힘입어 흑자를 낸 것으로 추정된다.

화학 분야도 글로벌 기업과 비교해 실적 하락폭이 컸다. 지난해 롯데케미칼 영업이익은 반토막 났지만 경쟁업체인 바스프의 이익은 21%만 줄었다. 롯데케미칼이 주력으로 하는 에틸렌 마진이 급감하면서 공장을 돌릴수록 적자가 나는 상황이 됐기 때문이다. 바스프는 제품군이 다각화돼 있고 프리미엄 제품이 많아 손실 규모를 줄일 수 있었다.

지난해 한국 소재·부품 기업의 수익성은 급감한 반면 완제품 생산 기업은 비교적 선방했다. 스마트폰을 생산하는 삼성 IM부문의 지난해 영업이익은 전년 대비 5% 늘어난 반면 애플은 11% 줄었다. 현대차의 지난해 영업이익은 32억달러로 전년 대비 40% 증가했다. 규모의 차이가 크기는 하지만 도요타의 지난해 영업이익은 236억달러로 전년 대비 소폭(2%) 늘었다.

2018년 5억달러의 영업 적자를 냈던 현대중공업은 지난해 2억달러의 흑자를 달성했다. 2018년 3억달러의 적자를 냈던 중국선박공업(CSSC)은 지난해 1000만달러의 흑자를 올리는 데 그쳤다.

정인설/황정수/고재연 기자 surisuri@hankyung.com