금융소비자를 보호하기 위해 만들어진 '금융소비자보호법(금소법)'이 26일 입법을 위한 첫 단추를 끼웠다. 금소법은 2008년 글로벌 금융위기를 계기로 제정 논의된 후 2011년 발의됐다. 하지만 금융산업을 과도하게 규제한다는 반대의 목소리에 눌려 기지개를 펴지 못했다.

금소법은 문재인 대통령이 2012년과 2017년 대선 후보 당시 금융소비자 보호를 강조하며 내걸었던 대표 공약이기도 하다. 문 대통령은 선거 정책공약집에서 "금융정책, 금융감독, 금융소비자 보호 기능을 분리하는 금융감독 체계를 구축하겠다"라고 했다.

문 정부 취임 후 금융위원회는 금소법을 국정과제로 정하고 입법을 위한 다양한 노력을 기울였다. 하지만 자본시장법과 함께 금융산업을 과도하게 규제한다는 반대에 막혀 번번이 국회 문턱을 넘지 못했다. 이 과정에서 14개 제정안 가운데 9개가 법안 시효 만료로 페기됐다.

그러나 대규모 원금 손실을 일으킨 해외금리 연계 파생결합상품(DLS·DLF) 논란이 확산되면서 여론이 움직였다. 금융상품의 불완전판매로부터 소비자를 보호해야 한다는 요구가 높아진 것이다.

금소법은 최근 국회 정무위원회 전체회의를 통과했다. 향후 국회 법제사법위원회와 본회의만 통과하면 입법 절차가 마무리된다. 정치권 안팎에서는 "사실상 8부 능선을 넘었다"라는 평가가 나온다.

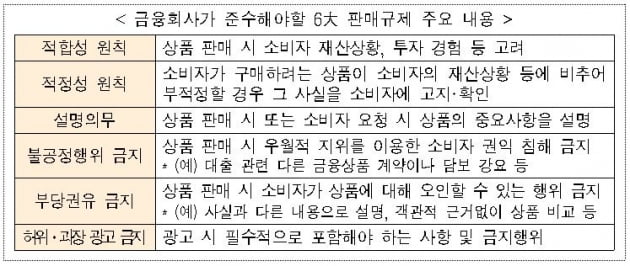

그럼에도 우려의 목소리는 여전하다. 금융소비자를 보호한다는 명목하에 금융업계를 과도하게 규제하고 있다는 비판이다. 한 증권사 임원은 "금소법이 금융회사가 준수해야 할 6대 판매 규제를 내세우고 있는데, 사실상 모든 책임을 금융회사에 넘기는 것"이라고 꼬집었다.

대표적으로 '상품 판매 시 금융회사는 소비자 재산상황과 투자 경험 등을 고려해 적합한 상품만을 권유해야 한다'라는 규정이 과도한 제재로 꼽힌다. 금소법은 금융회사가 소비자에게 적합하지 않은 상품을 권유한 사실이 확인될 경우 최대 3000만원의 과태료를 부과한다고 명시하고 있다. 적합하지 않은 상품은 권유하는 것만으로도 제재하겠다는 것이다. 이에 대해 4대 금융지주 한 관계자는 "'적합한 상품'의 판단 기준이 명확하지 않아 귀에 걸면 귀걸이, 코에 걸면 코걸이가 될 것"이라며 "사실상 영업활동을 하지 말라는 의미"라고 말했다.

상품에 대한 설명 의무를 다하지 않았거나 사실과 다른 내용, 객관적 근거 없는 상품과 비교할 경우 '관련 수입의 최대 50%에 해당하는 징벌적 과징금을 부과한다'라는 규제에 대해서도 "과도하다"라는 의견이 많다. 시중은행 한 관계자는 "DLF 사태에서 불거진 불완전판매 책임을 금융회사에 전부 넘기려는 것"이라며 "고난도 신탁의 은행 판매를 중단한 DLF 대책과 다를 게 뭐냐"라고 되물었다.

금융위는 지난 14일 DLF 대책에서 '고난도 금융투자상품'에 해당하는 사모펀드와 신탁의 은행 판매를 전면 금지했는데, 은행권은 "수익률 낮은 신탁만 팔라는 것이냐"라고 반발하고 있다.

한편 금소법에는 금융소비자의 의무와 책임을 묻는 조항은 포함되지 않았다. 소비자들이 전문적이고 중립적인 금융자문을 이용할 수 있도록 '금융상품자문업'을 신설하고, 주기적인 금융교육 정책을 마련해야 한다는 내용만 있을 뿐이다.

금융업계 한 관계자는 "금융소비자의 합리적 금융상품 선택을 지원하기 위한 법안이라는데, 실제로는 금융회사의 책임과 처벌 내용만 포함돼 있다"면서 "징벌적 손해배상과 집단소송제도가 빠진 건 다행이지만 그렇다고 금융산업 발전에 도움이 되는 법안은 아닌 것 같다"라고 했다.

윤진우 한경닷컴 기자 jiinwoo@hankyung.com