손해보험사들이 예금보험기금 목표액을 훨씬 웃도는 재보험 자산을 보유하고 있는 것으로 나타났다. 유사한 기능을 하는 두 자산이 손해보험업체에 이중으로 부과돼 소비자의 보험료 상승으로 이어진다는 지적이 나온다.

손해보험사들이 예금보험기금 목표액을 훨씬 웃도는 재보험 자산을 보유하고 있는 것으로 나타났다. 유사한 기능을 하는 두 자산이 손해보험업체에 이중으로 부과돼 소비자의 보험료 상승으로 이어진다는 지적이 나온다.16일 국회 정무위원회 소속 최운열 의원(더불어민주당·사진)이 금융감독원과 예금보험기금으로부터 제출받은 자료에 따르면 2018년 말 기준 삼성화재 등 자산순위 상위 10개 손해보험사의 재보험 자산규모는 4조6194억원으로 나타났다. 이는 같은 해 예금보험기금에서 설정한 손해보험사 목표적립액 2조1000억원의 두 배를 넘는 금액이다.

재보험은 보험을 위한 보험으로, 보험사 보험계약의 일부를 다른 보험회사에 인수시켜 보상책임을 분담하고 보험계약자를 보호해주는 제도다. 예금보험공사의 예금보험 역시 보험사의 책임준비금이나 예금사의 예금 일부를 보험료로 적립해 기금을 형성하고 금융회사나 금융업권의 영업정지, 파산 등에 대비하는 역할을 한다. 금융회사는 법적으로 예금보험공사에 의무 가입해야 한다.

두 자산이 유사한 기능을 하고 있음에도 불구하고 예금보험공사는 보험사의 재보험 자산 축적 여부를 고려하지 않고 있어 보험사에 이중 부담으로 돌아간다는 주장이 나온다.

손해보험협회 측은 “보험료를 구성하는 예보료 등 세금과공과가 늘면 소비자의 부가보험료가 인상돼 부담이 커진다”며 “특히 손해보험의 경우 다른 보험이나 금융업에 비해 과도한 예보료가 부과된다”고 밝혔다.

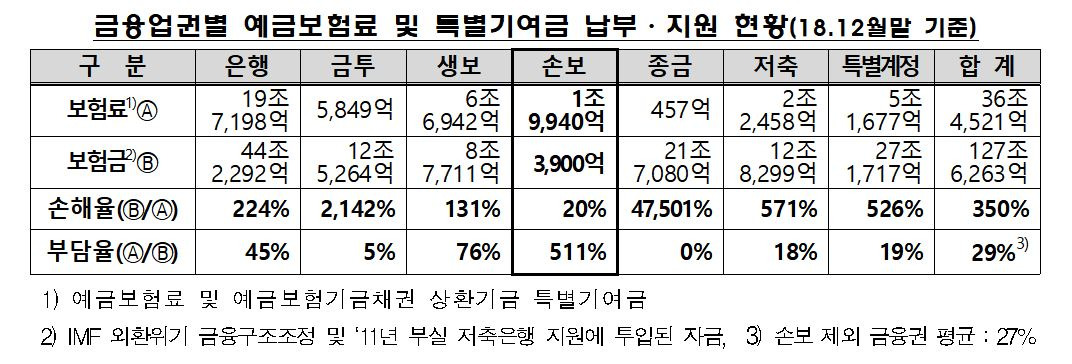

손보협회에 따르면 손해보험업체들이 예보에 낸 납부액을 예보의 지원금으로 나눈 부담률은 지난해 12월 기준 511%를 기록했다. 손보업계를 제외한 금융권 평균 27%의 19배에 달한다. 생명보험업계 부담률은 76%, 은행 45%, 저축은행 18% 등이었다.

최 의원은 “손보업은 재보험을 통한 자율적 리스크 관리가 가능하고 실제로도 충분한 리스크 관리가 이루어지고 있어 예금보험의 필요성이 낮다”며 “예보료와 목표기금을 산정할 때 재보험자산만큼 부담금액을 공제해주는 조치로 개별 보험사와 업계 전체의 자율적 리스크 관리에 대해 인센티브를 줘야 한다”고 지적했다.

김소현 기자 alpha@hankyung.com