시중금리 하락 못 좇아간 예금금리

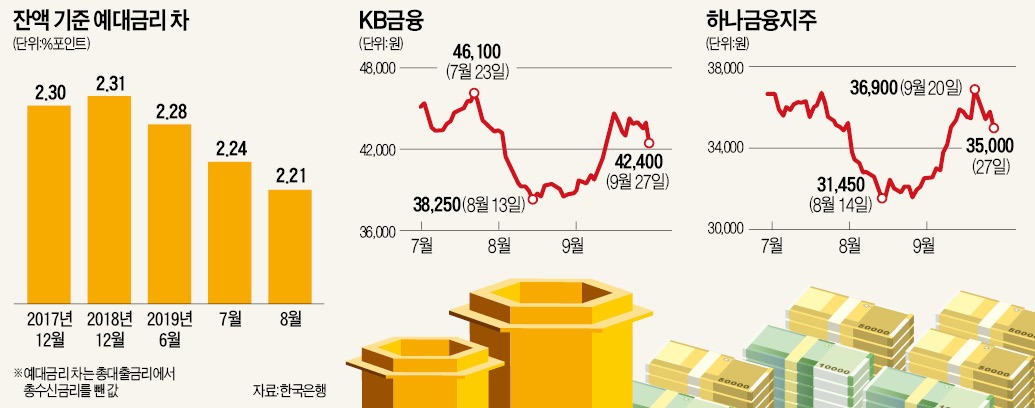

27일 유가증권시장에서 KB금융은 1550원(3.53%) 하락한 4만2400원에 장을 마쳤다. 신한지주(-2.67%), 우리금융지주(-3.97%), 하나금융지주(-2.23%), 기업은행(-4.10%) 등 다른 은행주들도 일제히 급락했다.

은행주들이 이날 부진했던 것은 금리 하락에 따른 수익성 악화 우려가 불거졌기 때문이다. 한국은행이 지난 16일 발표한 ‘8월 중 금융회사 가중평균금리’ 자료에 따르면 예금은행의 신규취급액 기준 저축성 수신금리는 연 1.52%로 전월 대비 0.17%포인트 하락했다.

반면 대출금리는 연 3.19%로 0.21%포인트 급감했다. 이에 따라 대출금리와 저축성 수신금리 간 차는 1.67%포인트로 전달보다 0.04%포인트 축소됐다. 이는 2009년 이후 가장 작은 수준이다.

은행 수익성과 직결되는 잔액 기준 NIS도 2.21%포인트로 0.03%포인트 감소했다. 이에 따라 7~8월 두 달간 축소된 NIS만 0.07%포인트에 달했다. 전배승 이베스트투자증권 연구원은 “신규 NIS가 감소하는 흐름이 지속되면서 잔액 NIS가 줄어드는 압력으로 작용하고 있다”며 “이렇게 되면 3분기 은행권 NIM은 축소가 불가피할 것”이라고 예상했다. 이베스트투자증권은 주요 은행들의 NIM이 전 분기 대비 0.04~0.05%포인트 줄어들 것이라고 추산했다.

NIS 축소의 주된 원인은 예금금리가 시중금리 하락세를 좇아가지 못했기 때문이란 분석이다. 김도하 케이프투자증권 연구원은 “1년 만기 국고채 금리 대비 정기예금(12~23개월)의 초과 금리는 지난해까지만 해도 평균 0.13~0.14%포인트 수준이었으나 지난 7~8월에는 0.4%포인트를 넘어섰다”며 “이는 예대율 규제(대출금이 예수금 잔액의 100%를 초과할 수 없도록 제한) 개편을 앞두고 은행들이 미리 예금을 유치하려는 수신 경쟁을 벌인 탓”이라고 설명했다. 금융당국은 가계부채 감소를 위해 내년부터 예대율 산정 시 가계대출의 위험 가중치는 15% 올리고 기업대출은 15% 낮추는 내용의 규제 개편안을 도입하겠다고 밝혔다.

“연말까지 수익성 악화 지속”

올 연말까지 이 같은 은행 수익성 악화 흐름이 계속될 것이란 전망이 나온다. 전배승 연구원은 “7월 금리 인하에 3분기 중 가계대출 위주로 비교적 높은 대출 증가세가 이어지면서 은행들의 마진 축소폭도 커질 것”이라며 “한국은행이 다음달 기준금리 추가 인하를 단행한다면 마진 축소 압력은 4분기까지 이어질 가능성이 높다”고 예상했다.

이병건 DB금융투자 연구원도 “은행들의 핵심 자산으로 꼽히는 주택담보대출도 안심전환대출 및 보금자리론 등과의 경쟁 심화로 코픽스 가산금리가 사상 최저인 0.95%포인트까지 떨어졌다”며 “가산금리 통제와 금리 인하 요구권 확대 등 정부 정책도 은행의 수익성 악화에 한몫하고 있다”고 했다. 안정환 BNK자산운용 주식운용본부장(전무)은 “제로금리 얘기까지 나오는 마당에 은행들이 과거 금리 상승기 때처럼 막대한 이익을 얻기는 쉽지 않다”면서도 “다만 주요 은행들이 망할 가능성은 거의 없기 때문에 주가가 과도하게 하락할 때마다 배당수익을 노리고 투자한다면 안정적인 수익을 올릴 수 있을 것”이라고 조언했다.

이호기 기자 hglee@hankyung.com