지난해 12월 말 일본 도쿄 롯폰기의 한 특급호텔. 홍콩계 사모펀드(PEF) 운용사 베어링PEA의 김한철 한국대표는 마침 일본을 방문한 JC플라워의 고위급 파트너를 무작정 찾아갔다. JC플라워가 소유한 대형 여신전문사인 애큐온금융그룹 인수를 제안하기 위해서였다. JC플라워는 2015년 8월 애큐온캐피탈의 전신인 KT캐피탈과 같은 해 10월 두산캐피탈을 차례로 사들인 뒤 2016년 7월 애큐온저축은행의 전신인 HK저축은행을 추가 인수해 애큐온금융그룹을 만들었다.

지난해 12월 말 일본 도쿄 롯폰기의 한 특급호텔. 홍콩계 사모펀드(PEF) 운용사 베어링PEA의 김한철 한국대표는 마침 일본을 방문한 JC플라워의 고위급 파트너를 무작정 찾아갔다. JC플라워가 소유한 대형 여신전문사인 애큐온금융그룹 인수를 제안하기 위해서였다. JC플라워는 2015년 8월 애큐온캐피탈의 전신인 KT캐피탈과 같은 해 10월 두산캐피탈을 차례로 사들인 뒤 2016년 7월 애큐온저축은행의 전신인 HK저축은행을 추가 인수해 애큐온금융그룹을 만들었다.김 대표 제안에 JC플라워의 반응은 냉담했다. JC플라워는 베어링PEA의 제안서를 들여다보려고도 하지 않았다. 김 대표는 “우리와 거래를 하지 않아도 좋으니 5분만 이야기하자”며 JC플라워 고위 인사를 끌어 앉혔다. 김 대표가 설명을 시작한 지 5분도 채 지나지 않아 JC플라워 측 인사는 밀쳐뒀던 제안서를 끌어모아 정독하기 시작했다. 그는 “회사와 제안서를 면밀히 검토하겠다”며 자리에서 일어났다. JC플라워 측으로부터 ‘거래를 하자’고 연락이 온 건 그로부터 불과 3시간 뒤였다.

베어링PEA가 대형 캐피털과 저축은행을 거느린 국내 유일의 여신전문금융그룹을 손에 넣을 수 있는 독점적 기회를 얻게 된 순간이었다. 베어링PEA는 지난달 중순 애큐온 인수를 마무리했다. 프로야구단 두산베어스의 스폰서 회사로 중장비 리스 1위 두산캐피탈을 보유한 애큐온은 소매금융, 기업금융, 투자금융 등 전 영역에서 고른 강점을 지니고 있다. 5조원이 넘는 순자산과 33만5000여 명의 고객을 바탕으로 매년 900억원의 순익을 올리는 알짜 금융사다.

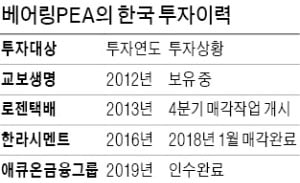

베어링PEA가 대형 캐피털과 저축은행을 거느린 국내 유일의 여신전문금융그룹을 손에 넣을 수 있는 독점적 기회를 얻게 된 순간이었다. 베어링PEA는 지난달 중순 애큐온 인수를 마무리했다. 프로야구단 두산베어스의 스폰서 회사로 중장비 리스 1위 두산캐피탈을 보유한 애큐온은 소매금융, 기업금융, 투자금융 등 전 영역에서 고른 강점을 지니고 있다. 5조원이 넘는 순자산과 33만5000여 명의 고객을 바탕으로 매년 900억원의 순익을 올리는 알짜 금융사다.애큐온 인수는 JC플라워 고위파트너의 마음을 되돌린 김 대표의 끈기와 베어링PEA의 치밀한 준비가 낳은 결과였다. 매물로 나올 가능성이 있는 회사를 분석한 후 공개경쟁입찰 이전에 먼저 접촉해 수의계약을 성사시키는 건 김 대표를 비롯한 베어링PEA 한국팀의 주특기로 통한다. 로젠택배(2013년)와 한라시멘트(2016년) 모두 김 대표가 먼저 대주주를 찾아가 인수에 성공한 사례다. 베어링PEA가 지난해 아세아시멘트에 매각한 한라시멘트는 글로벌 PEF업계 전문지인 프라이빗에쿼티인터내셔널의 ‘2018년 올해의 투자회수(엑시트) 거래’에 뽑혔다. 2014년 682억원이었던 상각 전 영업이익(EBITDA)을 2016년 958억원으로 연평균 18.5% 끌어올린 덕분이었다.

베어링PEA는 국내 금융시장 투자에 적극적인 외국계 운용사다. 국내 3위 생명보험사인 교보생명 지분 5.23%를 보유한 주요주주다. 2016년 우리은행 민영화를 위한 예비입찰에도 참여했다.

베어링PEA는 올 4분기 7호 펀드 조성을 앞두고 있다. 기존 투자자들은 물론 베어링PEA에 자금을 출자하겠다는 신규 투자자들이 대거 몰려 설정 목표인 55억달러(약 6조6000억원)를 이미 넘어선 것으로 알려졌다. 여기엔 국내 연기금과 금융사들도 참여했다.

오는 4분기에는 국내 4위 택배회사인 로젠 매각에 나선다. 2013년 인수 이후 로젠 택배 기업가치는 크게 개선됐다는 평가다. 2012년 말 147억원이었던 EBITDA는 올해 세 배 이상 늘어난 420억원 이상으로 예상된다.

투자은행(IB)업계 관계자는 “e커머스의 급성장이 택배회사의 성장으로 이어지고 있지만 국내 대형 택배회사 가운데 매물로 나올 만한 곳은 로젠밖에 없다”며 “매각 작업을 공식적으로 시작하기 전부터 인수후보들의 관심이 높다”고 말했다.

정영효 기자 hugh@hankyung.com