주식·채권 등에 분산투자 '매력'

국내 랩어카운트 계약자산

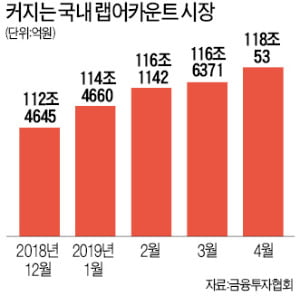

4월 118조…연초보다 4.9% 늘어

[ 양병훈 기자 ]

직장생활 10년차 최모씨는 최근 주변의 추천에 따라 한 증권사 랩어카운트(자산종합관리계좌)에 2000만원을 투자했다. 이전까지는 예금 계좌에 넣어놓은 돈이었다. 주식 투자를 하기에는 부담이 크고, 그렇다고 예금 계좌에 계속 넣어두는 것도 못마땅하던 터였다. 증권사가 낮은 위험으로 알아서 관리해주는 랩어카운트가 대안이 될 수 있겠다고 판단했다. 최씨는 “재테크를 해야 한다는 생각은 있었지만 관련 지식과 경험이 별로 없는 사람에게 좋은 금융상품이라는 생각이 들어 선택했다”고 말했다.

○뭉칫돈 몰리는 증권사 랩어카운트

증권사 일임형 랩어카운트로 돈이 몰리고 있다. 랩어카운트는 감싼다는 뜻의 영어 단어 ‘랩(wrap)’과 계좌를 의미하는 ‘어카운트(account)’가 합쳐진 말이다. 증권사가 투자자의 예탁 자산을 투자자의 성향에 맞게 관리해주고 그 대가로 수수료를 받는 금융상품을 말한다.

증권사 일임형 랩어카운트로 돈이 몰리고 있다. 랩어카운트는 감싼다는 뜻의 영어 단어 ‘랩(wrap)’과 계좌를 의미하는 ‘어카운트(account)’가 합쳐진 말이다. 증권사가 투자자의 예탁 자산을 투자자의 성향에 맞게 관리해주고 그 대가로 수수료를 받는 금융상품을 말한다.9일 금융투자협회에 따르면 국내 랩어카운트 계약자산(평가금액)은 지난 4월 기준 118조53억원이었다. 연초 112조4645억원에서 4.9% 늘어난 수치다. 4월 말 기준 랩어카운트 가입자는 170만7545명으로 최근 3년 내 가장 많았다.

금융투자협회 관계자는 “국내 증시 부진과 국제 경제의 불확실성 증가로 마땅한 투자처를 찾지 못한 돈이 랩어카운트로 몰리고 있다”며 “다른 투자 분야가 성과를 못 내는 상황에서 랩어카운트는 안정적인 수익을 올리는 걸 본 경험도 랩어카운트의 인기가 높아지는 요인”이라고 말했다.

전문가들은 이 같은 랩어카운트 수요가 앞으로도 이어질 것으로 전망하고 있다. 랩어카운트에 대한 가입자의 이해도가 높아지고 가입 금액 등 문턱도 낮아지고 있어서다. 주식뿐만 아니라 채권, 대체투자 등으로 분산 투자할 수 있다는 점도 투자자에게 매력적이다.

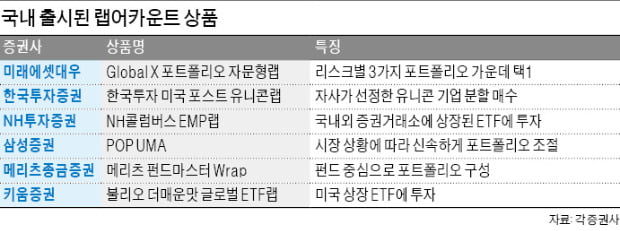

○美 유니콘·ELS·펀드 등 투자처 다양

증권사들은 이런 투자 수요를 잡기 위해 다양한 랩어카운트 상품을 내놓고 있다. 한국투자증권은 최근 기업공개(IPO)를 한 미국 유니콘 기업(기업가치 10억달러 이상인 스타트업)에 분산 투자하는 ‘한국투자 미국 포스트유니콘 랩’을 출시했다. 유니콘 기업의 IPO 흥행이 향후 글로벌 주도주 변화의 계기가 될 것이라고 판단했기 때문이다. 상장 초기 분할 매수해 중장기 보유하는 전략을 추구한다. 한국투자증권 관계자는 “2010년 이후 미국 시장에 신규 상장한 기업의 현재까지 누적 수익률은 시장 수익률을 웃도는 양호한 성과를 보여왔다”고 설명했다.

삼성증권의 ‘POP UMA(Unified Managed Account)’는 포트폴리오 범위가 넓다. 펀드, 주식, 주가연계증권(ELS) 등이 투자 대상이고 자문형 랩어카운트까지 담을 수 있다. 국내뿐만 아니라 해외에도 투자한다. 매월 선정한 모델포트폴리오를 기반으로 시장 상황이 변할 때마다 그에 맞춰 투자 분야를 재조정한다. 가입할 때 판매 수수료를 한번에 받는 게 아니라 분기별 사후관리 수수료를 받는 것도 특징이다. 상품 판매보다 지속적인 수익률 관리에 더 집중할 수 있도록 하기 위한 것이다.

메리츠종금증권은 펀드를 중심으로 투자하는 ‘메리츠 펀드마스터 랩’이 주력 상품이다. 글로벌 경기와 시장 전망에 따라 유망한 자산과 국가 등을 선정한 뒤 펀드 전문가가 해당 범위 내에서 우수한 펀드를 선정해 투자한다. 투자 결정 이후에도 시황을 지속적으로 모니터링해 포트폴리오를 재조정한다.

○글로벌 ETF에 분산 투자하기도

국내외 상장지수증권(ETF)에 분산 투자하는 상품도 쏟아지고 있다. 미래에셋대우는 미국 유명 ETF 운용사인 글로벌X의 자문을 받는 ‘글로벌X 포트폴리오 자문형랩’을 판매하고 있다. 투자자는 혁신성장, 인컴, 밸런스드 등 세 가지 세부 포트폴리오 가운데 하나를 선택할 수 있다. 혁신성장은 고위험 고수익을 추구하고 인컴은 안정적이고 꾸준한 수익을 목표로 한다. 밸런스드는 둘의 중간이다. 가입 뒤 포트폴리오를 변경할 수도 있다.

NH투자증권도 국내외에 상장된 ETF에 투자하는 ‘NH 콜럼버스 EMP 랩’을 통해 투자자를 모으고 있다. 이 상품은 경제 상황을 나타내는 다수의 금융데이터를 종합적으로 분석해 안정·위험자산 배분 비율을 설정해 투자한다. 정기적으로 비율을 재조정해 변동성을 관리한다. 1년 이내의 단기적인 성과보다는 중장기적으로 지속적인 성과를 내는 걸 추구한다.

키움증권은 미국에 상장된 ETF를 활용해 글로벌 자산배분 전략을 구사하는 랩어카운트 상품 ‘불리오 더매운맛 글로벌 ETF랩’을 최근 선보였다. 포트폴리오의 위험도를 순한맛, 약간 매운맛, 매운맛으로 구분했다. 주식, 채권, 원자재, 통화, 부동산 등 18개 자산군에 분산투자한다. 키움증권 관계자는 “미국 유럽 중국 등뿐만 아니라 신흥국에도 투자하고 있으며 주식 채권에 그치지 않고 금 석유 천연가스도 담는다”고 했다.

양병훈 기자 hun@hankyung.com