자산관리 분석모형 본격 가동

"연내 45만명 고객 확보 목표"

커피 클래스·대학 입시 설명회 등

개인 관심사에 맞춘 서비스 승부

[ 안상미 기자 ]

#1 40대 주부 김홍미 씨는 신한은행 모바일 플랫폼 ‘쏠(SOL)’에서 커피 클래스 행사 정보를 보고 참가 신청서를 냈다. 김씨는 “평소 커피에 관심이 많았는데 유익한 시간을 보냈다”며 “모바일뱅킹 앱(응용프로그램)에서 간단하게 참가 신청까지 했다”고 말했다.

#1 40대 주부 김홍미 씨는 신한은행 모바일 플랫폼 ‘쏠(SOL)’에서 커피 클래스 행사 정보를 보고 참가 신청서를 냈다. 김씨는 “평소 커피에 관심이 많았는데 유익한 시간을 보냈다”며 “모바일뱅킹 앱(응용프로그램)에서 간단하게 참가 신청까지 했다”고 말했다.#2 자녀 대학 입시를 고민하던 50대 회사원 강지훈 씨도 주거래 은행인 신한은행 초청으로 대학입시 설명회에 참석했다. 강씨는 “영업점 직원에게 관련 행사 정보를 얻었다”며 “‘쏠’에 들어가 행사 티켓을 받았다”고 말했다.

신한은행이 모바일 통합플랫폼 쏠을 활용한 ‘빅데이터 실험’에 나섰다. 단순한 고객 자료 분석에 그치지 않고 자산관리(WM)사업부와 빅데이터센터가 협업해 개발한 빅데이터 분석 모형을 통해 우수 고객 관리는 물론 다양한 맞춤형 WM 서비스를 선보인다는 전략이다.

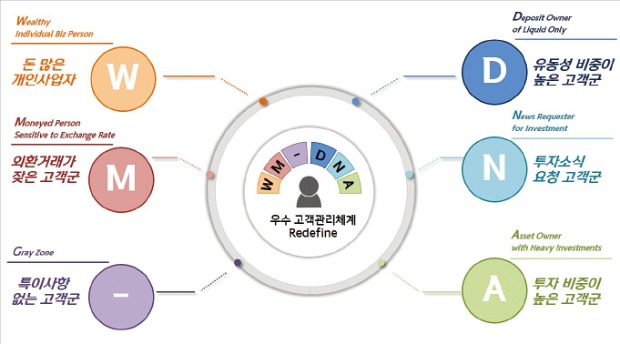

신한은행은 작년 8~11월 WM사업부와 빅데이터센터 직원들로 구성된 애자일 조직을 꾸렸다. 애자일 조직은 각기 다른 직무를 하는 구성원이 업무를 중심으로 한 팀이 돼 수평적 의사 결정을 통해 업무를 신속하게 처리하는 것이 특징이다. 빅데이터 전문가들과 WM사업부 소속 마케팅, 상품개발 담당자들이 연령, 성별, 지역 등 기본 정보부터 투자 패턴, 소비 패턴, 투자 성향 정보 등에 이르기까지 방대한 고객 정보를 갖고 빅데이터 분석 기술을 활용한 우수 고객 분석 모형 ‘WM-DNA’를 선보였다.

신한은행은 이 모형을 통해 25만5000명에 달하는 WM 고객을 ‘W’ ‘M’ ‘D’ ‘N’ ‘A’ 등 6군으로 분류해 맞춤형 자산관리 서비스를 제공할 계획이다. 자산이 많은 개인 사업자 고객(W) 7000명은 절세 세미나 서비스를, 외환거래가 많은 고객군(M) 9000명에게는 환율 전망 세미나와 외환 서비스를 제공하는 식이다. 비(非)대면 채널 활용도가 높으면서 유동성 자산이 많은 고객군(D) 4만4000명에게는 투자상품 정보를 제공하고, 적극적으로 투자 소식을 요청하는 고객군(N) 1만6000명 대상으로는 종합자산관리 포트폴리오 구성에 도움이 되는 상품과 자산관리 세미나를 제공할 계획이다. 또한 투자 비중이 높은 고객(A) 7만6000명은 타은행 이탈 방지와 로열티 증대를 위해 특화 상품과 서비스를 선보이는 전략을 세웠다.

최근 신한은행은 해당 모형 기반으로 커피 클래스, 대입 설명회 등 우수 고객 관리도 시행했다. 신한은행 관계자는 “예전에는 불특정 다수에게 안내 문자를 보내고, 영업점을 통해서만 우수 고객 행사를 안내했는데 이번에 빅데이터 분석을 통해 개인 맞춤형 정보를 제공하면서 고객 참여도가 크게 증가했다”며 “비대면 채널인 쏠을 통해 개인화된 콘텐츠와 모바일티켓 등을 활용할 수 있어 고객 확보는 물론 디지털 채널 활용도도 높아질 것으로 기대한다”고 설명했다.

신한은행은 올해부터 WM-DNA 모형을 기반으로 개인 맞춤형 상품 및 서비스를 본격 가동할 예정이다. WM-DNA 고객 특성과 상품 가입 성향에 맞는 상품과 서비스를 추천하기 위해 아마존, 넷플릭스사에서 상품 추천에 활용한 협업 필터링 방식을 적용한다는 전략이다. 고객별 미보유 상품을 추천하거나 지역 또는 연령별로 특성이 비슷한 사람이 가장 많이 가입한 상품을 추천하는 식이다. 신한은행 관계자는 “데이터 분석과 영업현장 경험이 합쳐져 초개인화 마케팅이 가능해졌다”며 “이를 통해 연내 WM 관리 고객을 45만 명 추가 확보할 계획”이라고 밝혔다.

안상미 기자 saramin@hankyung.com