5대 기업 해외 실적 비중 60%↑

강달러로 돌아서면 '역자산 효과'

한상춘 < 객원논설위원 schan@hankyung.com >

다우존스산업평균지수가 연일 사상 최고치 행진을 벌이면서 22,000 시대가 열렸다. 도널드 트럼프 대통령 당선 이후 20%, 올 들어 11% 올랐다. 탄핵추진설 등으로 궁지에 몰린 트럼프 대통령은 “그만큼 경기가 좋은 것”이라고 자화자찬하고 있다. 하지만 질적인 면에서 취약해 거품 붕괴와 함께 ‘제2 대공황’ 우려가 고개를 들고 있다.

다우존스산업평균지수가 연일 사상 최고치 행진을 벌이면서 22,000 시대가 열렸다. 도널드 트럼프 대통령 당선 이후 20%, 올 들어 11% 올랐다. 탄핵추진설 등으로 궁지에 몰린 트럼프 대통령은 “그만큼 경기가 좋은 것”이라고 자화자찬하고 있다. 하지만 질적인 면에서 취약해 거품 붕괴와 함께 ‘제2 대공황’ 우려가 고개를 들고 있다.국내 증시와 마찬가지로 미국 증시도 특정 기업 의존도가 심하다. 올해 다우지수 상승분 2300포인트(p) 중 보잉 595p, 애플 320p, 맥도날드 245p에 캐터필러와 코카콜라도 각각 110p 이상 기여한 것으로 나타났다. 이들 5개사의 기여분은 1380p로 올해 다우 상승분의 60%에 달한다.

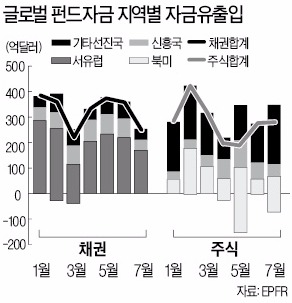

5대 기업의 실적을 내수 기여도(미국 내 비중)와 외수 기여도(해외 비중)로 구분해 보면 후자가 60%가 넘는다. 정도차가 있지만 다른 기업 실적도 마찬가지다. 이는 두 가지 시사점을 던져준다. 전자가 낮다는 것은 미국 경제가 예상만큼 좋지 않다는 점과, 후자가 높다는 것은 달러 약세 효과가 컸다는 점을 의미한다.

미국 경제는 다른 국가에 비해 빨리 단행한 금리인상으로 좋다는 평가를 받아왔다. 하지만 실상은 그렇지 않다. 올해 1분기 미국 경제 성장률은 1.4%로 유로랜드 1.7%보다 낮다. 2분기 성장률도 2.6%로 예상치(2.8%)를 밑돌았다. 지난달 국제통화기금(IMF) 전망치를 보면 내년에도 2.1%(4월 2.5%)로 올해 2.1%(4월 2.3%) 수준에 그칠 것으로 보인다.

미국 경제는 다른 국가에 비해 빨리 단행한 금리인상으로 좋다는 평가를 받아왔다. 하지만 실상은 그렇지 않다. 올해 1분기 미국 경제 성장률은 1.4%로 유로랜드 1.7%보다 낮다. 2분기 성장률도 2.6%로 예상치(2.8%)를 밑돌았다. 지난달 국제통화기금(IMF) 전망치를 보면 내년에도 2.1%(4월 2.5%)로 올해 2.1%(4월 2.3%) 수준에 그칠 것으로 보인다.트럼프 대통령은 당선 이후 ‘달러 약세’를 일관되게 주장했다. 교역국의 인위적인 평가절하에 따른 피해의식이 높았기 때문이다. 트럼프 정부 출범 직전까지 ‘100’대에서 움직이던 달러인덱스가 이달 들어서는 ‘92~93’대로 떨어졌다. 호드릭-프레스콧 필터로 구한 장기 추세보다 5% 저평가(출범 직전 3% 고평가)된 수준이다.

채권투자 그루인 빌 그로스 등은 미국 기업 실적과 이를 반영한 증시가 금융위기 이후 가장 취약하다고 평가한다. 달러 약세는 대표적인 ‘근린궁핍화 정책’이기 때문이다. 근린궁핍화란 자국 통화 가치를 인위적으로 낮춰(평가절하) 인접국의 경쟁력(실적)을 빼앗는 보호주의 수단을 말한다.

미국 기업 실적 개선과 주가 상승의 주요인이 달러 약세라면 미국 증시 거품론이 더 힘을 받을 수밖에 없다. 월가에서 가장 신뢰받는 로버트 실러 예일대 교수는 자신이 개발한 CAPE(10년간 S&P지수 PER의 평균)가 30배(적정 20배)로 조만간 거품 붕괴가 일어날 것이라고 경고했다. 재닛 옐런 미국 중앙은행(Fed) 의장도 조심스럽게 증시 과열을 우려했다.

주목되는 것은 빠른 주가 상승세에 대한 평가다. 트럼프 대통령 당선 이후 183일 만에 다우지수가 20% 올랐다. 1929년 당선 이후 63일 만에 달성한 허버트 후버 대통령에 이어 두 번째로 빠르다. 후버 대통령은 초기에 추진한 달러 평가절하와 무역장벽 등이 경쟁국으로부터 역풍을 맞으면서 대공황을 겪었다.

‘다우지수=22,000 시대’가 열리면서 제2 대공황에 대한 우려가 나오는 것도 이 때문이다. 트럼프 정부는 대외적으로 보호주의를 지향해 무역적자를 줄이는 데 최우선순위를 두고 있다. 주된 수단은 ‘달러 약세’다. 달러가 강세를 나타내면 보호주의와 정면으로 충돌한다. 증시도 해외실적이 악화하고 경기도 ‘역자산 효과’로 지금보다 더 둔화될 가능성 높다.

현재 미국 경기에 대한 Fed와 옐런의 공식적인 입장은 ‘완만한 회복 기조’다. 하지만 래리 서머스 하버드대 교수 등은 ‘오히려 장기침체 국면에 진입하는 단계’라고 반박한다. 장기 침체론은 1938년 당시 하버드대 교수였던 엘빈 핸슨이 처음 주장한 ‘구조적 장기침체 가설’에 근거를 두고 있다.

구조적 장기침체 가설에 버냉키와 옐런 전·현직 Fed 의장은 ‘과잉저축 가설’로 대응한다. 논리는 간단하다. 저축이 소비보다 많으면 경기가 둔화된다는 ‘절약의 역설’이다. 특히 미국처럼 총수요 항목별 소득 기여도에서 민간소비가 차지하는 비중이 70%를 넘는 경제에서는 절약의 역설이 더 심하게 나타난다고 강조한다.

버냉키와 옐런은 미국 경제는 나라 안팎으로 ‘쌍둥이 과잉 저축론’에 시달리고 있다고 봤다. 특히 중국 등 아시아 국가가 외화를 과다하게 쌓고 있는 점이 경기 회복에 장애가 되고 있다고 지적했다. 최근 쌍둥이 과잉 저축론이 풀릴 기미를 보이고 있는 점을 고려해 앞으로 미국 경기가 더 견실해질 것으로 내다봤다.

서머스와 버냉키, 그리고 옐런. 경제학에 입문한 사람이라면 이름만 들어도 가슴을 설레게 하는 학자들이다. 금융위기 직후 미국 경기 진단을 놓고 ‘21세기 블러그 전쟁’이라 불린 서머스와 버냉키 간 설전이 최근에는 서머스와 옐런으로 옮겨지는 추세다. 결말에 따라 미국 경제 앞날과 트럼프 대통령, 그리고 세 학자의 운명이 엇갈릴 가능성이 높다.

한상춘 < 객원논설위원 schan@hankyung.com >

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 카카오톡 채팅방 ] 국내 최초, 카톡방 신청자수 32만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!